Минфин

Нефтегазовые доходы бюджета РФ в сентябре 2024 года составили ₽772 млрд, превысив базовый уровень на ₽90 млрд – Ъ

- 04 октября 2024, 06:58

- |

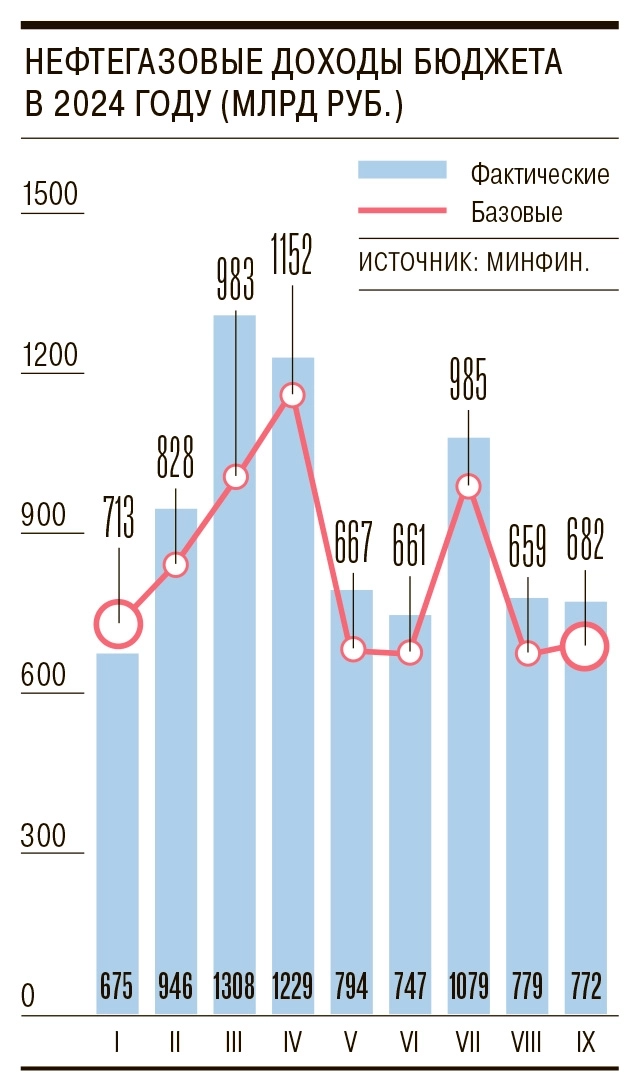

В сентябре 2024 года нефтегазовые доходы федерального бюджета составили 772 млрд рублей, что на 4% больше по сравнению с сентябрем 2023 года. Этот показатель превзошел базовый уровень в 682 млрд рублей, который определяется исходя из цены отсечения нефти марки Urals в $60 за баррель. Однако к августу 2024 года нефтегазовые доходы снизились на 1%.

Сборы налога на добычу полезных ископаемых (НДПИ) на нефть составили 1,017 трлн рублей, снизившись на 3% к августу. При этом компенсационные выплаты нефтяным компаниям по демпферу снизились до 146 млрд рублей. Размер нефтегазовых доходов на 2024 год был пересмотрен до 11,3 трлн рублей.

Минфин также объявил о покупке юаней и золота на 71,8 млрд рублей с 7 октября по 6 ноября. Однако в этот период регулятор продолжит продавать валюту на сумму 5,3 млрд рублей в день.

- комментировать

- Комментарии ( 0 )

Вечерний обзор рынков 📈

- 03 октября 2024, 18:58

- |

Курсы валют ЦБ на 4 октября:

💵 USD — ↗️ 95,0262

💶 EUR — ↗️ 104,8664

💴 CNY — ↗️ 13,4808

▫️ Индекс Мосбиржи по итогам основной торговой сессии прибавил 0,56%, составив 2 782,39 пункта.

▫️ Инфляция в РФ на 30 сентября, недельная: 0,19%, с начала года: 5,72%, годовая: 8,57% — еженедельное резюме Минэка по данным Росстата.

▫️ Объем покупок иностранной валюты и золота Минфином в период с 7 октября по 6 ноября составит 71,8 млрд руб. (3,1 млрд руб. ежедневно). ЦБ будет зеркалировать эти операции и дополнительно продавать валюту на 8,4 млрд руб. в день. Если в текущий период чистый объем валютных операций ЦБ (продажа юаней) составляет 0,2 млрд руб., то в следующем он увеличится в 25 раз — до 5,3 млрд руб. в день.

▫️ Индекс PMI сферы услуг (Services PMI) РФ в сентябре составил 50.5 (52.3 в августе), днем ранее стал известен индекс обрабатывающих отраслей – 49.4 (52.1 в августе).

▫️ Индекс гособлигаций Мосбиржи RGBI на минимумах с марта 2022 г. (тогда – 98.21 п.), индикатор сегодня погружался до уровня 100.16 п.

( Читать дальше )

Чистый объем валютных операций ЦБ на внутреннем рынке в октябре составит эквивалент Р5,3 млрд в день против Р0,2 млрд в день в сентябре (рост в 25 раз) — РБК

- 03 октября 2024, 13:12

- |

Минфин России в октябре будет направлять на покупку иностранной валюты и золота по 3,1 млрд руб. в день, говорится в сообщении министерства. Банк России будет зеркалировать эти операции, а также дополнительно продавать валюту на ранее анонсированные 8,4 млрд руб. в день.

Таким образом, чистый объем валютных операций регулятора на внутреннем рынке составит эквивалент 5,3 млрд руб. в день, против 200 млн руб. в день в сентябре. То есть ежедневные объемы продаж валюты (юаней) вырастут более чем в 25 раз.

www.rbc.ru/finances/03/10/2024/66fe5e1e9a794730c3277b3c?from=newsfeed

RGBI идёт к 100. Минфин идёт на провал.

- 02 октября 2024, 17:32

- |

Сегодня прошли очередные аукционы Минфина. Размещали ОФЗ флоатер и ОФЗ с постоянным купоном. Оба аукциона интересны слабым спросом, минимальными размещениями и растущими премиями.

Так во Флоатере 29025 объём спроса составил «всего» – 97,570 млрд. руб. Против 154,926 млрд. руб. и 225,075 млрд. руб. Двумя неделями ранее. Разместили 27,717 млрд. руб.

В ОФЗ 26245 с постоянным купоном спрос исчезающе малый — 9,111 млрд. руб. выручка от размещения – 6,307 млрд. руб. При этом рекорд доходности опять обновили теперь он 16,55%. (На прошлой неделе было 16,53% )

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?ysclid=m1rxquufcq522256797

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?ysclid=m1rxquufcq522256797Напомню, что план у Минфина разместить 2,4 трлн руб. за квартал. Пока план идёт на провал. На прошлой неделе разбирали, что это предполагает 184,6 млрд руб. в среднем надо занимать на каждом аукционе, а заняли только 34 млрд руб.

В целом это было ожидаемо.

( Читать дальше )

Увеличение расходов бюджета-2024 в пределах 1,5 трлн руб будет профинансировано за счет накопленных остатков - замглавы Минфина Колычев — ИФ

- 02 октября 2024, 12:30

- |

Правительство РФ не планирует проводить через парламент поправки в федеральный бюджет 2024 года, воспользовавшись правом, которое ему будет предоставлено в этом году: увеличить расходы бюджета на сумму до 1,5 трлн рублей без внесения изменений в закон. Профинансированы они будут за счет бюджетных остатков, сообщил журналистам замминистра финансов РФ Владимир Колычев.

Минфин повысил свою оценку дефицита бюджета текущего года до 3,296 трлн рублей, или 1,7% ВВП, с 2,120 трлн рублей, или 1,1% ВВП, предусмотренных законом о бюджете.

Ранее, 30 сентября, правительство внесло в Госдуму законопроект, который предоставляет ему право увеличить общий объем расходов федерального бюджета в 2024 году на сумму до 1,5 трлн рублей без внесения поправок в закон о бюджете текущего года.

www.interfax.ru/business/

Минфин РФ рассчитывает выполнить программу заимствований на 2024г в полном объеме, несмотря на отставание от графика - замглавы ведомства Колычев — Интерфакс

- 02 октября 2024, 12:03

- |

Доля флоатеров в размещении ОФЗ в 4 кв, вероятно, будет высока, в последующем снизится — Колычев.

Минфин РФ рассчитывает на нормализацию конъюнктуры рынка заимствований в 2025г — Колычев

Минфин, в том числе в полемике с крупными банками относительно структуры предложения на аукционах ОФЗ, традиционно говорит о необходимости сдерживания роста доли флоатеров в заимствованиях, чтобы не увеличивать процентные риски бюджета. «В последующие годы будем снижать долю флоатеров», — вновь подтвердил эту позицию Колычев.

«Думаю, да (получится решить эту задачу — ИФ). Сейчас конъюнктура для процентных рисков плохая, она всегда плохая будет. Мы как заемщик, так или иначе, должны подстраиваться под конъюнктуру», — отметил он.

На 2025 год, согласно проекту бюджета, запланировано чистое валовое привлечение на уровне 4,78 трлн рублей, чистое — 3,365 трлн рублей. По мнению Колычева, ситуация на рынке в следующем году будет для Минфина лучше.

( Читать дальше )

Налоговые вычеты для нефтегаза в 2025г снизятся на 17%, до 381 млрд руб - оценка Минфина — Интерфакс

- 02 октября 2024, 11:59

- |

Налоговые вычеты для нефтегазовой отрасли в 2025 году по сравнению с текущим годом снизятся на 17% и составят 380,9 млрд. руб., прогнозирует Минфин в отчете об оценке налоговых расходов РФ, входящем состав «бюджетного пакета» документов, который внесен в Госдуму.

Понятие «налоговый расход» было введено в Бюджетный кодекс в 2018 г., это выпадающие доходы бюджета, вызванные налоговыми льготами.

По данным Минфина, налоговые вычеты в нефтегазовой сфере последовательно росли: 88 млрд руб. в 2020 г., 217,1 млрд руб. в 2021 г., 277,4 млрд руб. в 2022 г., 345,1 млрд руб. в 2023 г., в 2024 г. ожидается 460,9 млрд руб. Однако, начиная со следующего года объем будет снижаться. Так, в 2026 г. прогнозируются предоставление вычетов на 344,5 млрд руб., в 2027 г. — 308,5 млрд руб.

www.interfax.ru/business/984811

Сбер. Новая финансовая политика РФ. Крах!

- 01 октября 2024, 12:08

- |

01 октября. Промежуточные итоги недели.

Факты.

В понедельник Сбер акции продали 220мр, фьючерсы продали 230мр. ГП акции продали 1200мр, фьючерсы продали 100мр. Сегодня наблюдаются небольшие продажи.

Интерпретация.

Вчера было закрытие квартала. С утра акции и особенно фьючерсы росли. Минфин (Казначейство) и ЦБ РФ насыпали банкам денег.

После обеда вышли НОВОСТИ!

Минфин опубликовал новый бюджет (ничего особенного). Но Минфин вышел с инициативой увеличения налога на процентные доходы ОФЗ и корпоративный облигаций с 15% до 20%.

Это крах рынка ОФЗ! Это удар по крупным банкам (СЗКО, Сбер, ВТБ в частности).

Это удар по бюджету! Минфин планировал разместить ОФЗ на 2 трлн. рублей до конца года для покрытия дефицита бюджета. Не состоялось!

Вся финансовая политика ЦБ РФ и Минфина провалилась!

Что было? Что стало?

ЦБ РФ запретил возврат валютной выручки в РФ, деньги от продаж ресурсов (нефть, газ, металлы...) оставались на рубежом. Для покрытия расходов крупные экспортеры занимали деньги у банков («растет кредитование» — мычало руководство ЦБ РФ), банки брали деньги у Казначейства. «Казначейство стало крупнейшим источником дохода» — мычало руководство Минфина. За квартал больше полтриллиона дохода! Победили финансовые гении Минфина!

( Читать дальше )

Экспортные пошлины на удобрения обнуляются с 2025г, планов их пролонгировать нет - замглавы Минфина Сазанов — Интерфакс

- 01 октября 2024, 11:12

- |

«В целом пошлины (на удобрения — ИФ) отменяем с 1 января 2025 года. Мы сейчас им повысили НДПИ, как вы знаете, со следующего года», — сказал он.

«Сейчас планов ее (пошлину — ИФ) пролонгировать нет», — добавил Сазанов.

www.interfax.ru/business/984592

Правительство представило проект бюджета на 2025-2027 годы. Основные расходы составят: ₽13,5 трлн на национальную оборону, ₽6,5 трлн на социальную политику и ₽4,35 трлн на экономику – Ведомости

- 01 октября 2024, 09:45

- |

Правительство России внесло в Госдуму проект федерального бюджета на 2025-2027 годы, предусматривающий наращивание расходов до 41,47 трлн руб. в 2025 году с текущих 39,4 трлн руб. в 2024 году. Минфин планирует сокращение бюджетного импульса и возвращение к бюджетному правилу в 2025 году, что подразумевает, что первичный структурный дефицит должен быть нулевым.

Основные статьи расходов в бюджете включают: 13,5 трлн руб. на национальную оборону, 6,5 трлн руб. на социальную политику и 4,35 трлн руб. на национальную экономику. В рамках социальной политики запланировано 1,4 трлн руб. на единовременные пособия при рождении ребенка и 825 млрд руб. на пенсионные выплаты.

Проект бюджета также включает значительные расходы на обслуживание государственного долга, который вырастет на 39% по сравнению с 2024 годом, и составит 3,2 трлн руб. в 2025 году. Уровень госдолга в 2025 году вырастет до 30,16 трлн руб., что составляет 16,5% от ВВП.

Дефицит бюджета в 2024 году ожидается на уровне 3,3 трлн руб. (1,7% ВВП), что связано с увеличением объемов заимствований и изменением налоговой политики. Доходы бюджета вырастут на 11,6% в 2025 году до 40,29 трлн руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал