Модель

Препарируем процесс торговли с помощью простейшего тервера

- 13 декабря 2015, 16:49

- |

Сейчас я попробую разложить торговлю по полочкам, вычленить независимые составляющие и их проанализировать.

Пусть у нас есть торговый алгоритм, который выдает приказ на покупку или продажу. Для выхода используем тупой алгоритм типа таймаут, случайный выход, выхода по стоп-лосс, тейк-профит, трейлинг-стоп и т.п. Комиссию не учитываем.

Обозначим рекомендацию алгоритма O[i] = -1, 0, 1, где i — номер потенциальной сделки. -1 соответствует рекомендации продать, 1 — купить, 0 — ничего не делать. Объем сделки обозначим V[i] >= 0.

Результат сделки и при единичном объеме и при условии что только покупаем обозначим R[i]. Будем считать что на рынке на всем периоде торговли нет устойчивого тренда вверх т.е. стратегия “купил и держи” в среднем прибыли/убытка не приносит. Тогда матожидание (M) от произвольной сделки на покупку равно нулю M(R[i])=0.

Итого, мы разделили торговлю на три независимые составляющие:

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 12 )

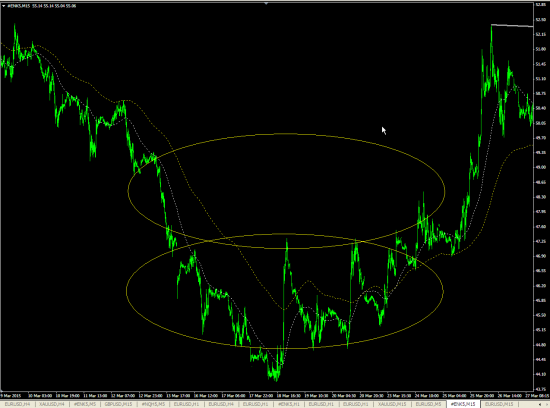

Фигуры технического анализа: Кошачьи уши (The Cat’s Ears Pattern)

- 17 августа 2015, 11:10

- |

Рассмотрим редкую, но надежную медвежью формацию — кошачьи уши. Визуально она напоминает сочетание формаций «двойная вершина» и «несостоявшаяся чашка». Формация «кошачьи уши» образуется на понижающемся тренде и предсказывает дальнейшее снижении цены и ценовую цель.

Многие технические аналитики полагают, что самыми прибыльными являются фигуры продолжения, потому что на рынке уже установился тренд, и вероятность говорит в пользу продолжения движения после короткой паузы. Флаги, вымпелы, прямоугольники, клин, голова и плечи — это широко известные медвежьи фигуры продолжения. Некоторое время назад была обнаружена еще одна фигура продолжения, которая появляется во время понижающегося тренда. Автор назвал ее «кошачьи уши» (КУ) ввиду явного внешнего сходства. КУ является редкой, но надежной фигурой, и дает четкую ценовую цель.

( Читать дальше )

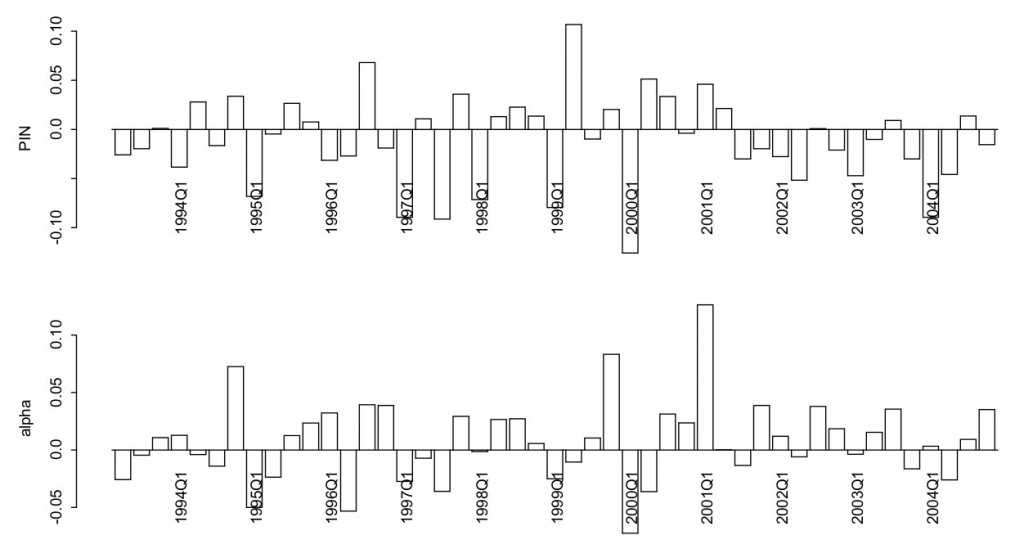

Измерение информации на рынке с помощью PIN. Часть 3

- 11 июня 2015, 11:38

- |

Окончание. Начало см. в блоге и на моем сайте.

В этой, последней части цикла разберем пример вычисления PIN с применением языка R. Кроме библиотеки PIN языка R будем использовать также библиотеку highfrequency.

Для примера автор берет сгенерированные данные, которые соответствуют формату TAQ — стандарт для акций NYSE. Данные состоят из двух наборов — временной ряд ценового котирования (sample_qdata) и сделки (sample_tdata) и предоставляются в открытом доступе вместе с библиотекой highfrequency.

Нужно отметить что используемые данные взяты только за один торговый день. Обычно, для вычисления PIN применяют больший набор данных, не менее, чем за 60 дней, чтобы выборка была достаточной для правильного определения параметров. Наши данные нужны только для демонстрации процесса получения PIN. Библиотека PIN позволяет это сделать для выборки с любой размерностью, что позволяет применять ее и для высокочастотной торговли. Пример, приводимый здесь, может быть легко расширен для вычисления на другом временном горизонте, большим, чем один торговый день.

( Читать дальше )

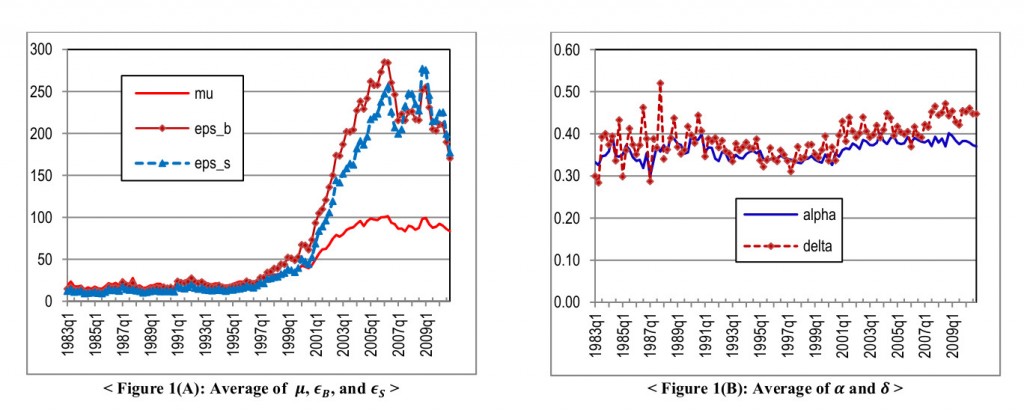

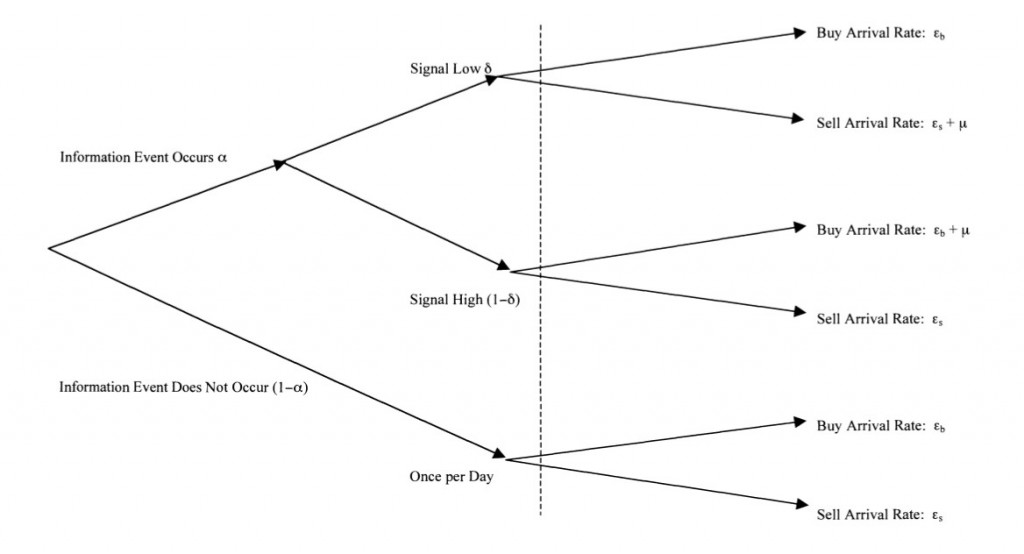

Измерение информации на рынке с помощью PIN. Часть 2

- 09 июня 2015, 12:48

- |

В прошлой части мы рассмотрели теоретическую модель, лежащую в основе вычисления вероятности присутствия на рынке информированных трейдеров PIN. Продолжим с эмпирической реализации этой модели.

Для уменьшения пространства параметров модели, обычно предполагают, что частоты прихода ордеров на продажу ϵs и на покупку ϵb равны. В день «хорошей новости» вероятность наблюдения последовательности сделок купли и продажи соответствует:

![Измерение информации на рынке с помощью PIN. Часть 2 \exp(-(\mu+\epsilon)T)\frac{[(\mu+\epsilon)T]^B}{B!}\exp(\epsilon T)\frac{(\epsilon T)^S}{S!}](http://mathurl.com/q2uamv5.png) , где B и S — число сделок купли и продажи соответственно.

, где B и S — число сделок купли и продажи соответственно.

( Читать дальше )

Измерение информации на рынке с помощью PIN. Часть 1

- 04 июня 2015, 12:47

- |

В нескольких статьях мы рассмотрим использование индикатора PIN, который представляет собой вероятность присутствия на рынке так называемых информированных трейдеров. Статьи основаны на работе Paolo Zagaglia "PIN: Measuring Asymmetric Information in Financial Markets with R". Так как вероятность информированной торговли зависит от сделок купли и продажи в течение рабочего дня, в данном цикле мы рассмотрим весь процесс, от обработки исходных данных и вычисления вероятности информированной торговли, до определения параметров лежащей в основе математической модели. Примеры будут сопровождаться кодом на языке R.

Рост в последние годы алгоритмической и высокочастотной торговли открыл тот факт, что динамика биржевых цен сильно зависит от микроструктуры рынка. В частности, некоторые трейдеры могут иметь доступ к приватной информации о торгах, в то время как другие довольствуются только публичными новостями. Риск того, то неинформированный трейдер может в какой-то момент времени столкнуться в качестве контрагента в сделке с информированным, является одним из параметров, определяющих цену актива. Таким образом, измерение вероятности того, что контрагент владеет ассиметричной информацией, позволяет правильно вычислить цену.

( Читать дальше )

торговая модель на золоте.

- 06 марта 2015, 00:06

- |

обнаружил такую вот модель(закономерность можно сказать)… может оно и было уже — я не знаю. торгую ЕЕ около месяца. сигналов мало, но они точные и в +.

условия:

1) !ЗОЛОТО! — на других эмитентах не работает.

2) 15m(только 15)

3) в идеале - образуется МАЛЕНЬКИЙ «крест» или же просто маленькая свеча. маленькая это 5-15 центов.

4) сразу за маленькой свечей идет свеча размером НЕ МЕНЕЕ 50 центов(ну можно 48...) «ТЕЛО» свечи должно быть минимум 75-80% от всей свечи(тобишь что бы «хвосты» мальенькие были)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал