Моэск

МОЭСК - чистая прибыль по РСБУ в I квартале выросла на 20%, до 3,2 млрд руб

- 29 апреля 2019, 15:27

- |

Выручка за период выросла на 2,6%, до 41,85 миллиарда рублей.

Валовая прибыль увеличилась на 21%, составив 6,11 миллиарда рублей.

Прибыль от продаж составила 6,1 миллиарда рублей, увеличившись на 21%.

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1512529

- комментировать

- Комментарии ( 0 )

ДЗО ПАО "Россети"- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 5. МОЭСК и Ленэнерго

- 25 апреля 2019, 16:33

- |

Продолжаем обзор наиболее популярных электросетевых компаний. Первая часть (МРСК Волги+МРСК Северо-Запада) тут, вторая (МРСК Сибири+МРСК Урала) тут, третья (МРСК Центра+МРСК Центра и Приволжья) тут, четвертая (МРСК Юга+ФСК ЕЭС) тут.

МОЭСК.

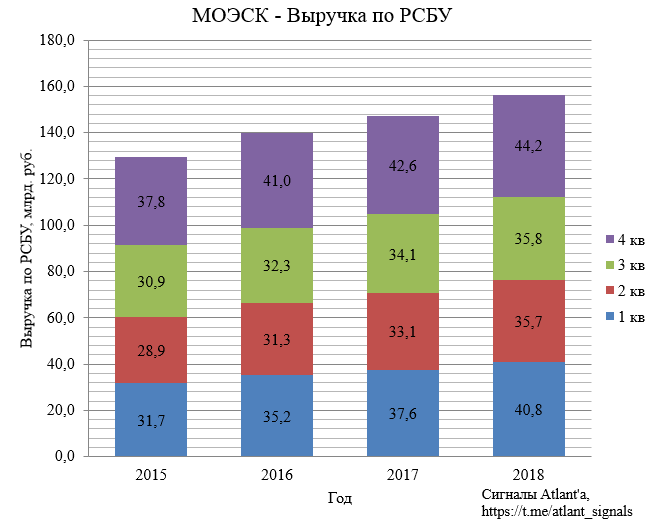

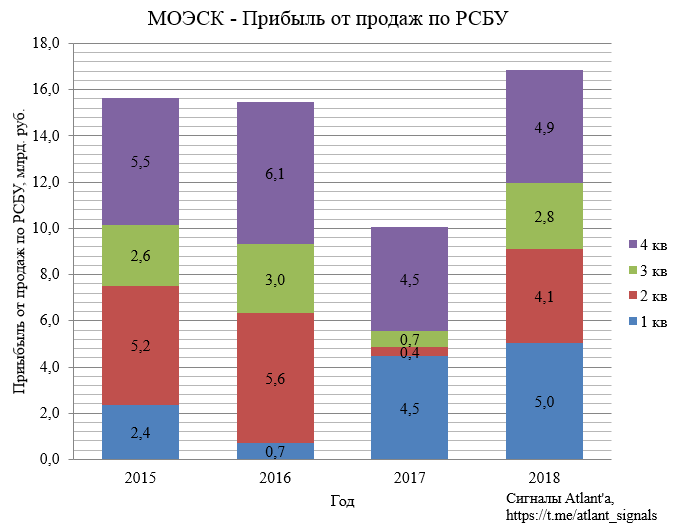

Выручка по РСБУ стабильно растет.

Прибыль от продаж на максимуме за 4 года.

( Читать дальше )

МОЭСК - чистая прибыль по МСФО в 2018 году выросла в 3,4 раза

- 21 марта 2019, 19:32

- |

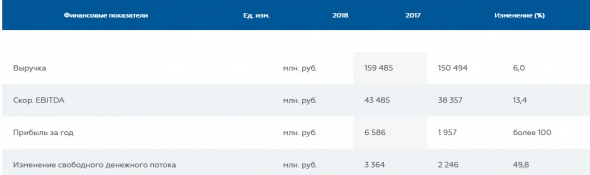

Выручка Компании составила 159,5 млрд руб., в том числе выручка от передачи электроэнергии – 145,4 млрд руб., выручка от технологического присоединения – 9,0 млрд руб. Чистая прибыль по итогам 2018 года составила 6,6 млрд руб.

В 2018 году достигнута положительная динамика показателя скорректированная EBITDA, который составил 43,5 млрд руб. за отчетный период.

По итогам 2018 года наблюдается рост консолидированного чистого денежного потока. Изменение показателя к уровню прошлого года составило (+) 1,1 млрд. руб.

Показатель Чистый долг/скорректированная EBITDA по итогам года составил 1,95 и соответствует нормативным значениям долговой нагрузки для компаний с высоким уровнем кредитоспособности.

https://www.moesk.ru/press/company_news/item170889.php

https://www.moesk.ru/upload/iblock/397/Otchet_12m_2018.pdf

МОЭСК (Россети) – Прибыль рсбу 2018г: 4,043 млрд руб (+232% г/г)

- 05 марта 2019, 13:49

- |

Московская объединенная электросетевая компания (МОЭСК) – рсбу/ мсфо

48 707 091 574 акций http://fs.moex.com/files/12122 №73

Free-float 10%

Капитализация на 05.03.2019: 33,316 млрд руб

Общий долг на 31.12.2016г: 152,653 млрд руб/ мсфо 165,950 млрд руб

Общий долг на 31.12.2017г: 144,049 млрд руб/ мсфо 165,510 млрд руб

Общий долг на 30.09.2018г: 146,117 млрд руб/ мсфо 161,736 млрд руб

Общий долг на 31.12.2018г: 126,081 млрд руб

( Читать дальше )

МОЭСК: красивые заголовки, но толку никакого

- 04 марта 2019, 23:24

- |

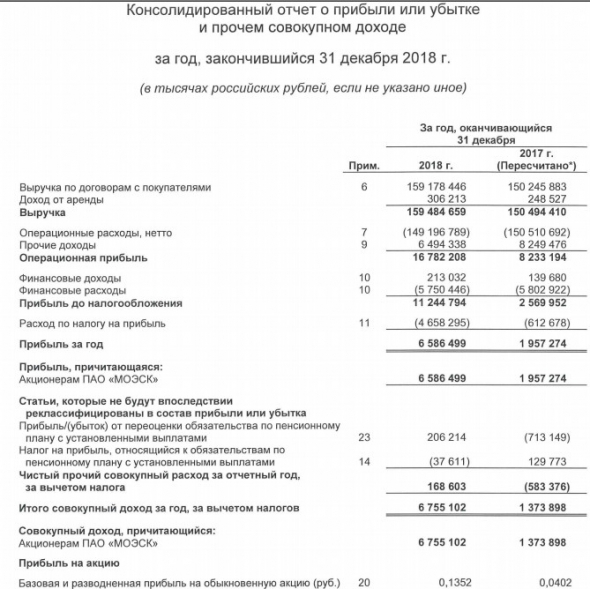

МОЭСК красиво и эффектно отчиталась по РСБУ за 2018 год ростом чистой прибыли почти в 3,5 раза! Судя по таким красивым заголовкам невольно порадуешься за акционеров и подумаешь про себя: «вот это я понимаю позитив»! Умножил я прошлогодние 2,7 млрд чистой прибыли на три с лишним и офигел — неужели 8-9 млрд заработала компания??

Не тут то было! Начал я вносить опубликованные финансовые показатели в свой рабочий Excel-файл и обнаружил, что за 2017 год чистая прибыль понижена, причём вдвое! Как вы понимаете, отсюда и вытекает более чем трёхкратный рост ЧП по итогам 2018 года, благодаря эффекту низкой базы.

После непродолжительных поисков, на 65-й странице в отчётности находятся подробности этого пересчёта (см.картинку). В их тонкости, разумеется, погружаться нет никакого желания и времени, мне достаточно было увидеть в графе «чистая прибыль» величину 4 млрд рублей, тоскливо вписать её в свой Excel-файл и констатировать по факту рост чистой прибыли в 1,5 раза (если брать НЕкорректированное значение за 2017 год) больше нуля.

( Читать дальше )

МОЭСК - чистая прибыль по РСБУ в 2018 году выросла в 3,3 раза

- 04 марта 2019, 18:10

- |

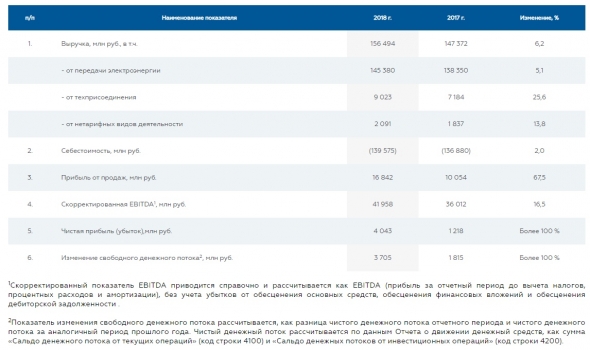

Чистая прибыль МОЭСК по РСБУ в 2018 году выросла в 3,3 раза — до 4,043 млрд рублей

Выручка составила 156,494 млрд рублей (+6,2% год к году).

Прибыль до налогообложения выросла в 3,5 раза — до 8,958 млрд рублей.

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1492132

МОЭСК - планирует принять на баланс электросети всех дачных поселков Подмосковья к 2021 году

- 19 февраля 2019, 15:48

- |

генеральный директор ПАО МОЭСК Петр Синютин:

«За два года мы готовы принять на баланс все СНТ Подмосковья, которые имеют с нами непосредственную технологическую связь (используют магистральные сети, трансформаторы МОЭСК — прим. ТАСС) и собственники которых изъявят желание передать их. Думаем, что подавляющее большинство дачных объединений к нам обратятся»

В МОЭСК ожидают, что в 2019 году поступит примерно 4-5 тыс. заявок от садовых товариществ на передачу сетей.

Общий объем консолидированного имущества составит 40 тыс. условных единиц (комплексный показатель объема электрохозяйства, который учитывает линии электропередач, трансформаторные подстанции).

На сегодня по прежним, с более высокими требованиями, процедурам компания взяла на баланс 1,1 тыс. СНТ и сходных форм объединений в Мособласти и Новой Москве.

( Читать дальше )

МОЭСК - в 2018 г снизила потери в электрических сетях компании до уровня 8,10%

- 30 января 2019, 15:28

- |

По итогам 2017 года этот показатель составлял 8,24%.

Потери в электросетях Подмосковья в зоне обслуживания МОЭСК в 2018 году составили 8,90% от отпуска в сеть, а годом ранее данный показатель составлял 9,16% от отпущенной в сеть электроэнергии.

Потери по Москве составили в 2018 году 7,31% от отпуска в сеть против 7,33% годом ранее.

https://www.moesk.ru/press/company_news/item170275.php

МОЭСК - ожидает прибыль в 2018 г. на уровне 6,6 млрд руб., EBITDA - 39,8 млрд руб

- 17 декабря 2018, 19:05

- |

Показатель EBITDA ожидается на уровне 39,78 млрд руб.

В 2019 году прибыль прогнозируется на уровне 6,53 млрд руб., EBITDA — 40,33 млрд руб.

На 2020 год прогноз чистой прибыли — 7,25 млрд руб., EBITDA — 42,7 млрд руб.

Финансирование инвестиционной программы может снизиться в 2019 году до 33,6 млрд руб. в сравнении с 35,7 млрд руб. в 2018 году, в 2020 году — 28,5 млрд руб., в 2021 году — до 23,7 млрд руб., в 2022 — до 25 млрд руб. (с учетом НДС).

http://www.interfax-russia.ru/Moscow/news.asp?id=991611

МОЭСК завершает формирование гигантского треугольника.

- 22 ноября 2018, 13:26

- |

«Выходить» скорее всего будем на новостях о чистой прибыли/дивидендах за 2018.

Прикладываю отчет для миноров. Отчетность и див доходности можно изучить самостоятельно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал