Мультипликаторы

Нефтегазовый сектор - лучшие! Сравнение в таблице

- 08 апреля 2019, 09:33

- |

Для удобства Вы можете читать эти обзоры в моем Telegram

* Выше приведена сводная таблица для анализа ряда мультипликаторов, которые я использую для своих исследований и анализа компаний. Существует еще множество мультипликаторов, но эти, я считаю, основными и достаточными. В ходе сравнительного анализа установлены компании с наилучшими и наихудшими показателями. Самыми сбалансированными являются Башнефть и Газпромнефть, которые показывают высокую рентабельность капитала, при сохранении отличных значений окупаемости бизнеса. При чем их стоимость еще далека от справедливых значений. В своей работе я использую еще некоторые мультипликаторы, SWOT-анализ и множество других показателей и данных. Только на основании всего объема данных принимаются решения о покупке/продаже акций.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 10 )

Самые большие дивиденды в 2019 году

- 27 марта 2019, 12:17

- |

На дворе уже месяц март, а значит вместе с началом весны наступает пора активной подготовки к дивидендному сезону, который формально стартует уже в мае и продлится пару месяцев уж точно. На какие бумаги стоит обратить внимание, а какие лучше избегать в своём инвестиционном портфеле? Где мы ожидаем увидеть двузначную дивидендную доходность, а где дивидендов может и не быть вовсе? Попробуем разобраться в этом вместе, заглянув в финансовые отчётности компаний, которые предлагает сервис financemarker.

В рамках данного поста я хочу выделить те инвестиционные идеи, которые уже в этом году порадуют щедрыми дивидендами и это не должно стать разовым явлением (как это зачастую случается). Для консервативных и долгосрочных инвесторов именно такие бумаги должны занимать подавляющую часть портфеля, так как стабильность их выплат высокая, финансовое положение этих компаний не вызывает вопросов, а дивидендная доходность зачастую двузначная. Итак, поехали:

( Читать дальше )

Обзор и анализ компании Лукойл

- 20 марта 2019, 11:49

- |

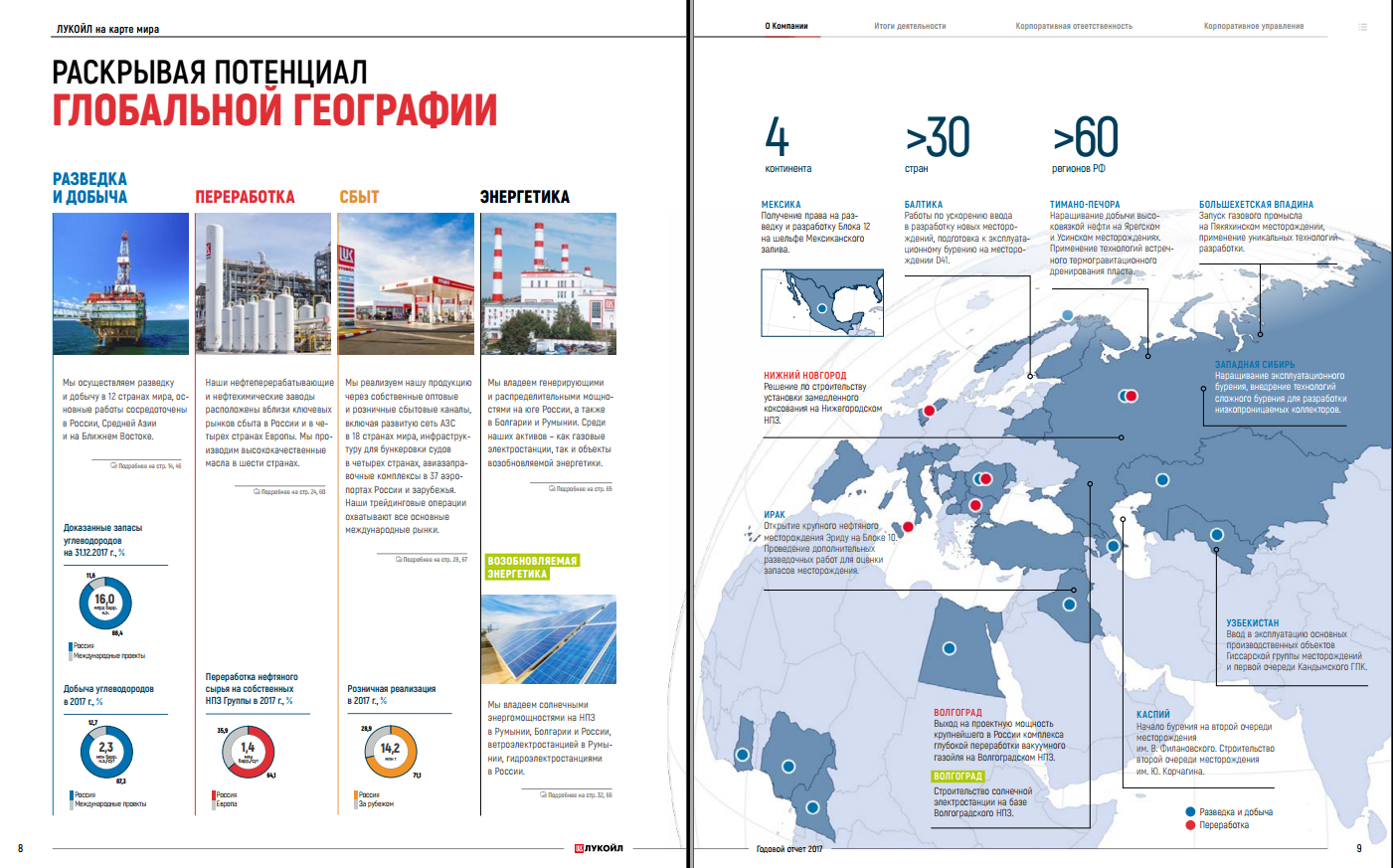

Лукойл – одна из крупнейших нефтяных компаний России. Это частная вертикально интегрированная компания, которая занимается добычей нефти и газа, переработкой и продажей нефти и нефтепродуктов. На долю Лукойла приходится 2% мировой добычи нефти и 1% доказанных запасов углеводородов.

Схема бизнеса компании Лукойл (из годового отчета компании)

Схема бизнеса компании Лукойл (из годового отчета компании)Разведка и добыча происходят в 12 странах мира, основные работы сосредоточены в России, Средней Азии и на Ближнем Востоке. Свою продукцию компания поставляет в 18 стран мира.

( Читать дальше )

Пора ли фиксировать прибыль?

- 17 февраля 2019, 12:38

- |

Начало года на фондовом рынке ознаменовалось стремительным ростом. Новости об исторических максимумах приходят со всех сторон, а многие аналитики и эксперты частично или полностью закрывают свои позиции, фиксируя прибыль. Все это создает достаточно нервозную атмосферу, которой сложно не поддаться. Именно поэтому, для тех кто следит и возможно даже следует моему портфелю, я подготовил данный пост.

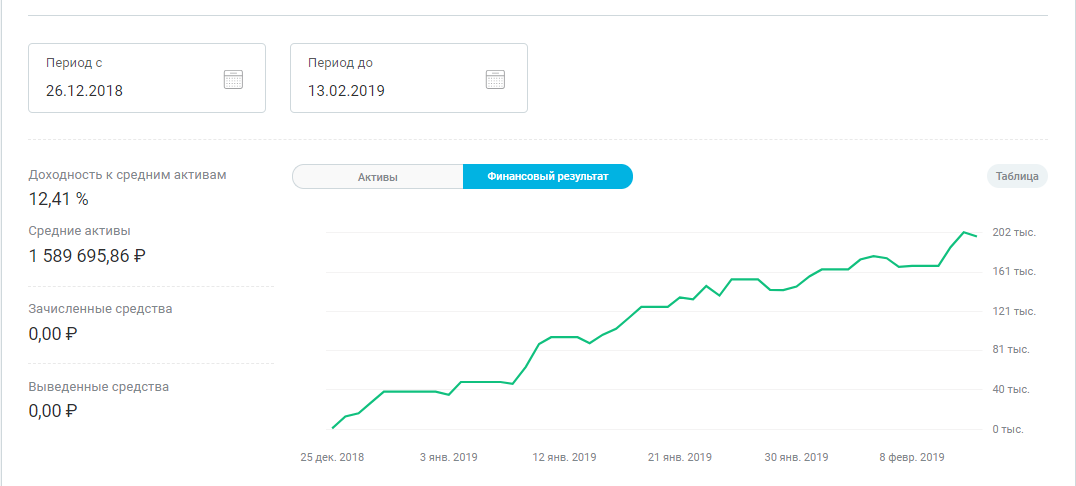

Рост рынка и моего портфеляДля начала стоит отметить, что рост на рынке действительно присутсвует и слава Богу он не обошел стороной и мой портфель.

График индекса Московской биржи с 26 декабря 2018 года.

График индекса Московской биржи с 26 декабря 2018 года.С 26 декабря индекс вырос аж на 10%. А вот и динамика моего портфеля за это же время.

( Читать дальше )

Справочник Инвестора (февраль 2019)

- 12 февраля 2019, 21:18

- |

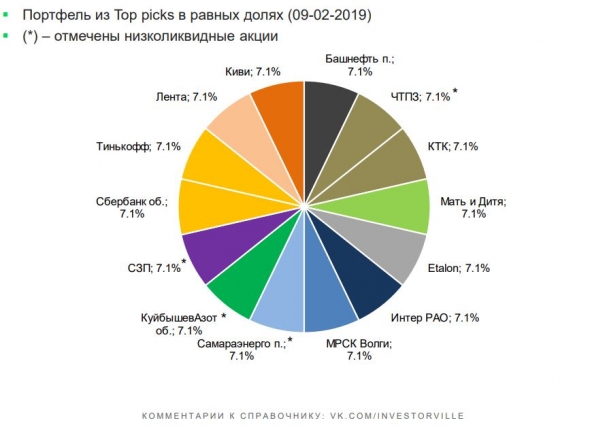

Публикую апдейт своего Справочника Инвестора с расчетом мультипликаторов по всем российским публичным компаниям.

Выпуск за февраль по ссылке:

investorville.ru/media/uploads/spravochnik_investora_february_2019.pdf

Вот модельный портфель:

За последний месяц портфель показал доходность +5.4% (ликвидная часть) и +4.8% (целиком) против +3.7% индекса Мосбиржи

Предыдущий выпуск также выкладывал на смарт лаб:

smart-lab.ru/blog/515759.php

Комментарии пишу в группе ВК:

vk.com/investorville

Рад, если вам понравилось, планирую и дальше вести этот документ :)

Мультипликаторы по компаниям - где искать?

- 08 февраля 2019, 21:29

- |

Изучаю тему фундаментального анализа компаний.

Кто знает, посоветуйте, пожалуйста, качественные ресурсы (можно платные), на которых можно найти готовые мультипликаторы и показатели (P/E, P/BV, годовая/поквартальная динамика чистой прибыли и долгов и т.д.) по американским компаниям (самая полная и оперативно обновляемая база данных).

Желательно со скринером, чтобы можно было фильтровать компании по критериям.

Это для поиска недооцененных акций для инвестирования на длительный срок.

Справочник Инвестора (январь 2019)

- 12 января 2019, 19:33

- |

Лист из справочника про нефть и газ выглядит примерно так:

Проделал очень большую работу, надеюсь всем понравится. Информация будет очень полезна тем, кто использует и понимает фундаментальный анализ

Если что-то непонятно — спрашивайте, буду рад подсказать, конструктивная критика — велком)

Ссылка на полную версию в пдф: http://investorville.ru/wp-content/uploads/2019/01/Справочник-Инвестора_январь_2019.pdf

Денежный рынок США. Похоже рецессия отменяется.

- 28 декабря 2018, 19:35

- |

Всем привет.

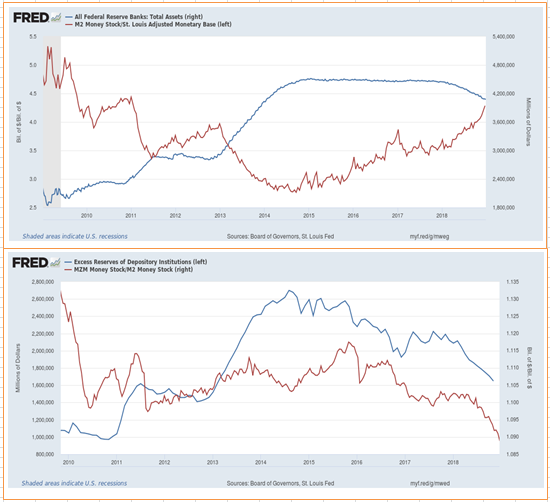

Глядя на структуру и динамику агрегатов денежного рынка США, слабо верится, а точнее есть уверенность, что ни о какой рецессии речи быть не может.

Верхняя: красная линия — мультипликатор денежная масса/денежная база (наклон вверх показывает, что масса расширяется НЕ за счет новых денег). Синяя — баланс ФРС.

Нижняя: синяя — избыточные резервы в виде депозитов и прочих вложений коммерческих банков в систему ФРС. Как видно с динамики показателя банки изымают деньги из системы ФРС и, как видно из первой картинки, вливают в экономику. Т.е. «размораживают» деньги. Красная — мультипликатор более широкая масса MZM (М3)/денежная масса. Наклон вниз показывает, что денежная масса расширяется за счет сокращения более широких денег, т.е. переток.

Итог. Денежная масса расширяется, при сокращении баланса ФРС. Это отображается здоровье экономики США, не взирая на замедление делового цикла. При этом рынок труда остается сильным. Инфляция, как и подобает спаду, замедляется.

( Читать дальше )

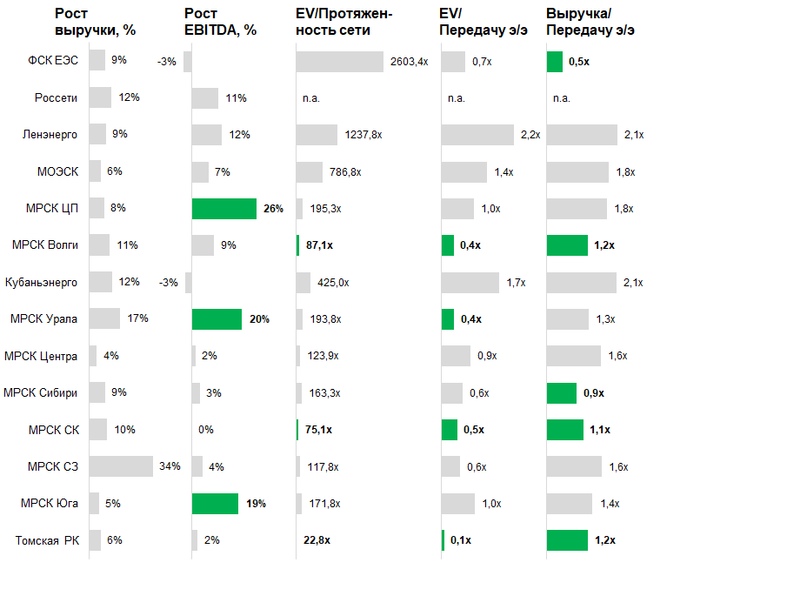

Обзор мультипликаторов - электросети (МРСК)

- 09 декабря 2018, 21:41

- |

Пишу следующий обзор, на этот раз электросетевые компании (МРСК) — это ФСК ЕЭС, Россети и ее дочки

У большинства сетей довольно существенный долг, поэтому EV почти всегда выше. Исключение – самая мелкая из публичных сетей Томская распределительная компания (у нее большая денежная подушка)

( Читать дальше )

Обзор мультипликаторов - энергетика

- 04 декабря 2018, 22:40

- |

Публикую еще один обзор/анализ мультипликаторов в электрогенерации. Если бы сам для себя составил такую табличку раньше — не купил бы ТГК-2 за дорого

Итак, #1 компания в РФ – Интер РАО (по капитализации)

Есть целый эшелон мелкий компаний на бирже, в основном Дальнего Восток (там неценовая зона и там другие правила игры)

Квадра и ТГК-2 тоже одни из самых дешевых, так как обе не очень большие и у них очень старые мощности

По росту в топе Дальний Восток и Интер РАО (я не очень хорошо знаю в чем там особенность на Дальнем Востоке, там сплошное субсидирование)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал