Мультипликаторы

ROE – секреты применения

- 13 апреля 2022, 11:41

- |

Посмотрев это видео Вы:

— Научитесь рассчитывать ROE на практике

— Поймете, какие финансовые показатели компании влияют на формирование ROE

— Узнаете, как ROE влияет на рост стоимости акций

— Сможете найти фаворитов по росту стоимости акций и исключить аутсайдеров

- комментировать

- Комментарии ( 0 )

EV/EBITDA – оценка Норникеля

- 14 марта 2022, 15:35

- |

СПОСОБ 1 – Анализируем исторические мультипликаторы

Сравним значения мультипликатора EV/EBITDA Норникеля на протяжении нескольких лет. Посмотрим, как менялось значение из квартала в квартал.

Мы видим, что EV/EBITDA изменяется в коридоре от 5.5х до 9.3х.

Сейчас, когда на рынке кризис, значение мультипликатора упало до исторического минимума 4.0х-4.5х.

Легко заметить, что значение мультипликаторов возвращается к своим средним значениям. И это происходит из-за цикличности рынка, у которого есть периоды роста и падения.

Теперь посмотрим, как соотносится значение мультипликатора с рыночной ценой акций?

На график цены мы наложили значение EV/EBITDA.

( Читать дальше )

Зачем нужен EV/EBITDA (3 способа, как использовать)

- 13 марта 2022, 12:16

- |

EV/EBITDA – этот мультипликатор получил широкую популярность у инвесторов и аналитиков, так как позволяет сравнивать компании:

— с разной долговой нагрузкой

— с разной базой активов

— и уровнем налогообложения

По сути, этим мультипликатором мы сравниваем, за какую стоимость можно купить 1 условную единицу прибыли от операционной деятельности компании за вычетом амортизации.

Далее мы расскажем, как рассчитывается мультипликатор и как им пользоваться на практике (3 наиболее часто используемых способа).

Если Вам лень читать, посмотрите видео:

( Читать дальше )

Почему я не люблю акции роста, торгующиеся на высоких мультипликаторах?

- 14 января 2022, 12:59

- |

Сегодня Тинькофф падает на 6,5%. Почему падает? Очевидно, что там много нерезидентов сидит, думаю они и выходят. Еще недавно акции стоили 8400, сейчас 5400. Просадка 35%. Так почему же я не люблю акции роста, торгующиеся на высоких мультипликаторах?

Оч просто: потому что высокий мультипликатор легко сдувается, купив акцию вблизи максимумов ты должен понимать, что ты берешь на себя риск потери капитала в районе 35-50%. Высокий мультипликатор всегда оправдан для компаний роста. Но проблема в том, что ты никогда не угадаешь, когда этот рост может остановиться.

Классическая история — акции Магнита. Пока Магнит рос, акции росли, мультипликаторы улетели в космос. Но потом, маржа стала падать и стало понятно, что рост уже не в состоянии дать бОльшую прибыль. На минимумах 2020 акции сдулись в 5 раз:

( Читать дальше )

Сравнение российской нефтянки от БКС. Декабрь 2021

- 04 января 2022, 14:04

- |

БКС поделился очень интересной аналитикой по нефтяному сектору РФ. Держу (в порядке убывания доли в портфеле) Татнефть, Башнефть, Газпром, Лукойл, Газпром нефть.

( Читать дальше )

Как Петя отдал банку 100 рублей и что из этого получилось.

- 09 декабря 2021, 18:30

- |

Петя отдал банку 100 рублей и оформил вклад. Банк выдал кредит Васе на сумму 95 рублей, а 5 рублей зачислил в резерв. Вася побежал в терминал и купил акции за 95 рублей. На другом конце терминала сидел Тима, который продал акции (Васе) за 95 рублей и оформил вклад в банке.

В следующие дни все описанные выше операции повторились (только уже с другими людьми):

( Читать дальше )

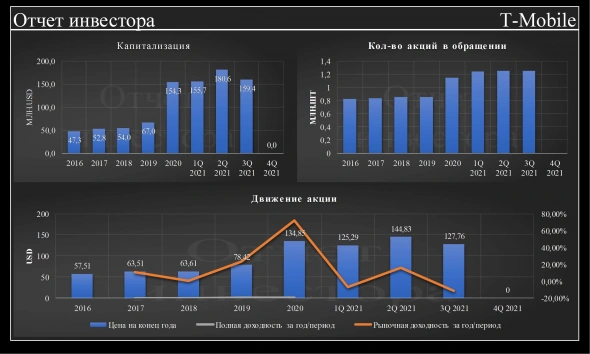

Отчет T-Mobile

- 03 ноября 2021, 11:13

- |

Всем добрый день!

Отчет по T-Mobile включая 3Q 2021.

Рассчитал коэффициенты, мультипликаторы, EBITDA.

Всем приятного просмотра

( Читать дальше )

Обзор компании DISH Network Corporation

- 28 сентября 2021, 16:36

- |

#DISH предоставляет услуги платного телевидения в США. Компания работает в двух сегментах: платное телевидение и беспроводная связь. Предлагает видеоуслуги под брендом DISH TV; и программные пакеты, которые включают программирование через национальные сети вещания, местные сети вещания, национальные и региональные кабельные сети, а также региональные и специализированные спортивные каналы, киноканалы премиум-класса, а также пакеты программ для латиноамериканских и международных программ.

📌Беспроводная связь

Предлагает абонентам под брендами Boost Mobile и Ting Mobile общенациональные розничные беспроводные услуги с предоплатой и постоплатой, а также конкурентоспособный портфель беспроводных устройств. Приобрели более 9 миллионов подписчиков в результате Boost Mobile Acquisition и приобрели более 200 000 подписчиков в результате Ting Mobile Acquisition. По состоянию на 31 декабря 2020 года было 9,055 млн розничных абонентов беспроводной связи.

( Читать дальше )

Акции ВТБ. Как правильно считать мультипликаторы.

- 07 сентября 2021, 21:50

- |

Они торгуются на Мосбирже.

Но не все помнят, если вообще знают, о том, что помимо обыкновенных, есть ещё привилегированные акции ВТБ.

Эти акции нигде не торгуются, но их владельцы получают по ним дивиденды, которые примерно в два раза больше, чем по обыкновенным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал