Мфо

Тенденция перехода банковских клиентов в МФО не особенно повлияет на доходы банков - Коммерсант

- 24 июня 2021, 10:41

- |

Как показывают опросы, лишь 1/4 заемщиков пришли в МФО из-за отказа в банковском кредите, остальные выбирают их как более удобный и быстрый инструмент для небольших ссуд.

Усиления тенденции на фоне очередного витка заболеваемости эксперты и участники рынка не ждут, полагая, что он не особенно повлияет на доходы и жесткость банкиров.

Банки ужесточают выдачи в части совсем мелких кредитов — это им невыгодно экономически, а ниша, в которой работают МФО, как раз 30–100 тыс. руб.

МФО оперативно перестраиваются, короткий срок и малая сумма, за этим к ним идут заемщики.

Председателя совета СРО «МиР» Эльман Мехтиев сказал, что наиболее заметен рост количества заявок от банковских клиентов стал год назад — в начале пандемии и в последующие месяцы он был равномерен:

«Благодаря этой категории в том числе МФО удается все эти месяцы сохранять ужесточение оценки потенциальных заемщиков и уровень NPL на удовлетворительном уровне. Иными словами, основной фокус внимания МФО в период кризиса — повторные заемщики, но если говорить о новых, большая часть из тех, которые проходят одобрение в последние 12–13 месяцев,— это как раз клиенты, пришедшие из банковского сектораКредит займу не товарищ – Газета Коммерсантъ № 107 (7069) от 24.06.2021 (kommersant.ru)

Если банки сохранят текущий уровень скоринга и тем более если еще ужесточат требования к потенциальным заемщикам, то рост количества новых клиентов в сегменте МФО, конечно, продолжится

Но, на наш взгляд, предпосылок к дальнейшему ужесточению требований заемщиков у банков нет, во всяком случае на сегодняшний день

- комментировать

- Комментарии ( 0 )

Роман Макаров (гендиректор МФК "Займер") о перспективах снижения предельной ставки кредитования (ПСК)

- 10 июня 2021, 11:45

- |

Гендиректор лидера микрофинансовой отрасли России МФК «Займер», Роман Макаров высказался насчет законодательной инициативы о снижении предельной ставки кредитования (ПСК) до с нынешних 1% до 0,5% в день (https://www.lawmix.ru/banki/16946).

Со своей стороны добавлю, что отрасль готовится к возможному понижению ПСК, хотя ее представители и считают любое понижение с нынешних уровней излишним. Вероятно, в случае дальнейших нормативных ужесточений число МФО и МКК еще более сократится, а доли лидирующих из них в этом случае должны вырасти наиболее заметно.

/Облигации МФК «Займер» входят в портфели PRObonds на 5% от активов/

OR Group (Обувь России) рассматривает возможности выделения Арифметики в отдельную структуру для раскрытия ее стоимости

- 30 апреля 2021, 11:29

- |

Антон Титов (Or Group):

Внутри торговой структуры этот бизнес сильно недооценен. Внутри торговой компании Арифметика не может дать полноценную акционерную стоимость и оценку как самостоятельный бизнес, поэтому в будущем мы рассматриваем возможность отдельной акционерной истории. Компания самодостаточная и активно развивается. Хотелось бы изучить потенциал самостоятельного развития, будет ли это IPO, как spin-off, или это будет другого формата сделка — пока еще рано говорить, но это будет правильно с точки зрения справедливой оценки самой Арифметики.Насколько я понял, Антон рассчитывает, что окончательные решения в этом вопросе будут приняты до конца следующего года.

В апреле рейтинговое агентство Эксперт РА опубликовало рейтинг МФО России. Арифметика заняла 3 место в РФ по рейтингу Эксперт РА по объему выданных потребзаймов и 3 место по полученной прибыли. Игорь Родюшкин (глава Арифметики) особо отмечает качество кредитного портфеля (кредитный риск, CoR ~ 6%).

До этого момента Арифметика обслуживала новых клиентов через оффлайн-каналы, в этом году займется онлайн-кредитованием. Игорь Родюшкин сообщил, что планируют полноценный онлайн запустить летом. До настоящего момента онлайн обслуживание было доступно для существующих клиентов.

Клиентская база Арифметики составляет 3 млн человек, основной канал продаж — это существующие клиенты, а также телефонные продажи. По мнению Антона Титова, потенциал выдачи кредитов МКК Арифметика на текущей клиентской базе составляет 1-1,2 млрд рублей против текущих 400-500 млн рублей в месяц.

Участники дискуссии выразили уверенность в росте рынка микрокредитов. Антон Титов особо отметил намерение компании развиваться в выдаче Installment Loans, более долгосрочных кредитов под более низкий процент.

В качестве своих конкурентных преимуществ участники диалога отметили команду профессионалов 300 человек, собственную IT-инфраструктуру, систему скоринга и принцип ответственного кредитования.

Собственный долг Арифметика не собирается выпускать. В перспективе Арифметика может получить кредитный рейтинг, но сейчас у компании общий кредитный рейтинг в составе OR GROUP.

Интервью полностью смотрите на моем ютуб канале:

27 апреля в 12:00 состоится смартлаб онлайн с компанией OR Group (Обувь России)

- 22 апреля 2021, 11:49

- |

Трансляция будет проходить на канале: https://www.youtube.com/c/TimMartynov

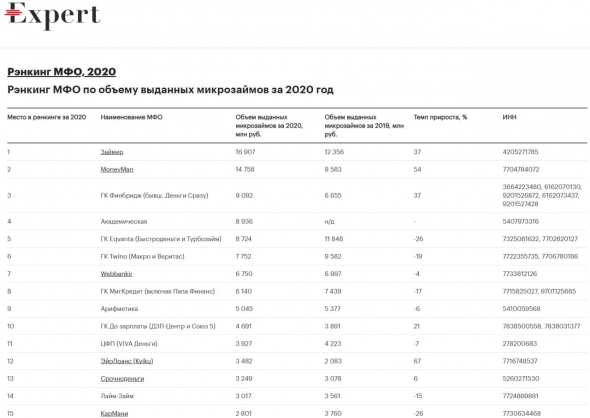

Новый рэнкинг МФО от Эксперт РА. По итогам 2020 года

- 19 апреля 2021, 06:05

- |

В новом рэнкинге МФО от Эксперт РА, за 2020 год самое большое число первых мест в России собрала МФК «Займер». По параметрам величины бизнеса и его результативности второе место у MoneyMan (группа IDF Eurasia). Интересно, что по прибыльности на третьем месте МКК «Арифметика», входящая в OR Group. ГК Eqvanta (включает Быстроденьги и Турбозайм) по выдачам заняла пятое место.

/Облигации МФК Займер входят в портфели PRObonds на 5% от активов, облигации АйДиЭф — на 7-7,5%, облигации МФК Быстроденьги — на 4%, облигации OR Group — на 6-11%/

Подробности: https://raexpert.ru/rankings/mfi/2020/

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Что ждёт ВДО при новых ставках ЦБ?

- 20 марта 2021, 12:35

- |

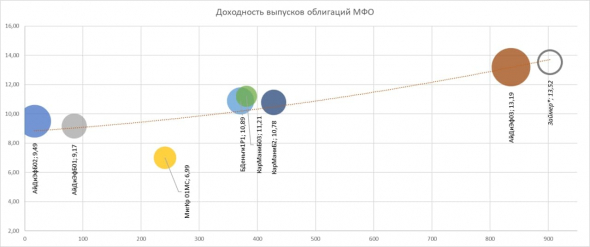

Ставка ЦБ медленно поползла вверх. Период когда эмитенты ВДО размещают по низким ставка закончилась. МФО Viva деньги и Займер разместили облигации по 13,5 и 12,75% ежемесячного купона в текущих условиях когда ставка ЦБ 4,25%. Кстати, для МФО премия примерно одинаковая, например в 2018 году размещался 2й КарМани по ставке 16% при ставке ЦБ 7,25%, поэтому можно сделать вывод, что нормальная премия для ВДО 8-10%. Я считаю это адекватно с учётом риска.

Согласен с точкой зрения, что для нашей экономики адекватная ставка ЦБ это 5,5-6,0% поэтому размещение облигаций МСП с купоном 15-16% с ежемесячным или квартальным купоном будет интересна как инвесторам так и эмитентам.

Интересные события и факты по рынку ВДО:

- КО ПИМ (18% ежемесячно) — больше не продаются, эмитент отказывается продавать, хотя у него есть в наличии

- КО РКК (18% ежеквартально) — есть в наличии, организатор Универ Капитал, но попытка покупки не увенчалась успехом, в итоге не нашелся менеджер, который за это отвечает

- Терра Пласт-КО-П01 (16% ежеквартально) — информацию о покупке можно посмотреть на сайте

( Читать дальше )

"Коммерсантъ" о развитии онлайн-бизнеса МФО (со ссылками на эмитентов облигаций IDF Eurasia, "Займер" и "Мигкредит")

- 09 марта 2021, 08:54

- |

Источник: https://im.kommersant.ru/ISSUES.PHOTO/DAILY/2021/038/_2021d038-08-01.jpg

Не думал, что в сфера микрофинансирования настолько переведена в онлайн. Долго считалось, что основная интеллектуальная собственность успешной МФО – модель расчета кредитного риска. Она же в первую очередь и формирует стоимость микрофинансовой компании. Риск-менеджмент останется важным для МФО-сферы всегда. Но исходя из материала «Коммерсантъ» и по словам представителей IDF Eurasia, «Мигкредит» и МФК «Займер», определяющими в конкурентной борьбе должны становиться интернет-платформа для оценки и обслуживания клиентов и мобильное приложение. Причем во многом их удобство для пользователей. Т.е. качество, удобство, скорость удаленного обслуживания.

/Облигайии АйДиЭф03 и Займер 01 входят в портфели PRObonds на 7-7,5% и 5% соответственно/

Подробнее: https://www.kommersant.ru/doc/4713544?from=main_9

( Читать дальше )

Самое интересное про микрофинансы: запретят ли МФО? Дефолтность. Доходность.

- 02 марта 2021, 19:05

- |

Сегодня прошел наш эфир с гендиректором МФК Займер Романом Макаровым и директором организатора размещения Иволга Капитал Андреем Хохриным. Для вас я сделал небольшой конспект нашего интервью.

Компания Займер является №1-№2 по объемам выданных микро-кредитов в России по итогам 2020 г.

Вся компания родом из Кемерово, работает в ней 370 человек, несколько офисов, рисковики сидят в Риге.

Материнская компания займера (Robocash) работает в Испании, Казахстане, Филиппинах, Вьетнаме, Индии.

Все это принадлежит одному акционеру — Сергею Седову, для которого этот бизнес является основным и единственным.

Источник: @probonds

Почему ЦБ не запретит МФО? Потому что если запретить МФО, появится черный рынок кредитования, поскольку спрос на кредиты останется. Всем выгоднее чтобы этот рынок был прозрачным и регулируемым, подконтрольным. Сейчас мирокрокредиты в России берут 11 млн человек.

В 2017 году дефолтнулась МФО "Домашние деньги". Причина скорее всего в неэффективной бизнес-модели, когда считали, что сверх высокий процент по кредитам покроет любые уровни дефолта. Андрей отметил, что признаки проблем «ДД» были заметны в отчетности еще в 2015 году, когда компания закончила год с убытком. По словам участников дискуссии «Займер» прежде всего отличается от Домашних Денег системой риск-менеджмента и стабильным положительным денежным потоком.

Основа риск-менеджмента у онлайн МФО — это кредитный скоринг. То есть каждому клиенту присваивается кредитный рейтинг. Информация берется из 2000 источников на основании тех данных, кто предоставил клиент. Используется математическая модель, которая присваивает рейтинг. Этот скоринг — это основное ноухау любой онлайн МФО, потому что именно грамотный скоринг позволяет снижать дефолтность а значит и прибыльность.

В феврале была новость о том, что уровень просрочки 90+ дней достиг опасного уровня 37% среди МФО в России. Роман Макаров сказал, что у их компании просрочка по прошлому году опустилась до минимальной величины в 10%. Сама компания считает для себя важным держать просрочку ниже 20%. Выше 20% — недопустимо.

В настоящий момент в России больше проблем испытывают оффлайн МФО, чем онлайн. Андрей и Роман высказали следующие мнения, почему так происходит: система риск-менеджмента у онлайна, у оффлайна больше издержки, ниже маржинальность, пандемия в 2020 усилила бегство клиентов из оффлайна в онлайн. Кроме того, Андрей выразил мнение, что люди, которые умеют пользоваться телефоном в достаточной степени чтобы оформить кредит, скорее всего более адекватны, чем те, кто заходит в ларёк на улице чтобы получить микрозайм.

У компании нет цели выходить на IPO. Займер не рассматривает IPO. Если и будет кто-то выходить на IPO, то материнская группа, однако это не ближайшая перспектива. «Мы смотрим на рынок и оцениваем возможности, об этом пока рано говорить».

( Читать дальше )

PRObondsмонитор. Карта рынка рублевых облигаций МФО

- 25 февраля 2021, 07:09

- |

Так получилось, что сегодня у нас сразу 2 эфира, посвященных эмитентам облигаций от микрофинансов. В 13-00 – интервью Бориса Батина и Ирины Хорошко из IDF Eurasia/«Мани Мена». В 18-00 – видео-разбор МФК «Займер».

В качестве статистического дополнения предлагаю карту рынка облигаций российских МФО.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал