НКНХ

Нижнекамскнефтехим (НКНХ) – рсбу/ мсфо

- 11 марта 2019, 20:34

- |

Нижнекамскнефтехим (НКНХ) — рсбу/ мсфо

1 611 256 000 Обыкновенных акций https://www.nknh.ru/upload/iblock/369/ustavNKNH2018utv.pdf стр.8-10

Free-float 19%

Капитализация на 11.03.2019г: 145,013 млрд руб

218 983 750 Привилегированных акций

Free-float 67% fs.moex.com/files/12122

Капитализация на 11.03.2019г: 15,745 млрд руб

Общий долг на 31.12.2016г: 20,027 млрд руб/ мсфо 22,976 млрд руб

Общий долг на 31.12.2017г: 13,665 млрд руб/ мсфо 17,153 млрд руб

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Тема дня: НКНХ- Вы ноликом не ошиблись?

- 11 марта 2019, 16:52

- |

Сегодня на рынке активнее других разрывает НКНХ ао: +40, ап: +70%.

Дневной оборот увеличился в 100 раз.

Совет директоров «Нижнекамскнефтехима» рекомендовал направить на выплату дивидендов по результатам 2018 года и с учетом нераспределенной прибыли прошлых лет 19,94 р. на обыкновенную и привилегированную акцию.

Крайний день покупки для получения дивидендов — 18 апреля 2019.

Даже по текущим ценам 22.2% на АО и 27,25 на АП див. доходности, что весьма недурно на первый взгляд.

Но это только на первый – следующей выплаты может и вовсе не быть в ближайшие года 2-3, а это, уже скромные 7% и 9% годовых, при чем «грязными».

За последние 2 года заработали 36.5 млрд.руб., на выплату отправляют столько же – неужели нет горизонтов для роста производственных мощностей, их обновления, развития бизнеса в конце концов?!

В бумаге разумеется, довольно низкие объемы торгов.

Плюс у нас подозрения, что менеджменту срочно понадобились средства, таким образом их из компании и получают (выводят).

Масло в огонь добавляет история давно минувших дней, когда менеджмент «вдруг» решил поделиться львиной долей чистой прибыли в 2013 на благотворительность!

Несомненно, держатели бумаги сейчас торопятся фиксировать полученную прибыль (их ставка как раз сыграла), а тем, кто смотрит в терминал в раздел «Лидеры роста» советуем держаться подальше от покупок в данной бумаге.

Зарабатывайте на идеях персонального брокера.

Акции Нижнекамскнефтехима вскоре скорректируются - Фридом Финанс

- 11 марта 2019, 16:47

- |

Годовое общее собрание акционеров состоится 12 апреля 2019 года.

Акции «Нижнекамскнефтехима» на Мосбирже к 12:20 мск торгуются по 25,8 рубля, прибавляя 41,21% на фоне новости о дивидендах.

В акциях второго эшелона наблюдается беспрецедентный рост (более, чем в 1,5 раза) обыкновенных и привилегированных акций компании «Нижнекамскнефтехим» (НКНХ). Рост акций связан с объявленными неожиданно высокими дивидендными выплатами за счет прибыли отчетного года и нераспределенной прибыли прошлых лет, из расчета 19 рублей 94 копейки на 1 обыкновенную и привилегированную акции. Такие дивиденды предполагают доходность от цены закрытия предыдущего дня на уровне 30% по обыкновенной акции компании и на уровне 47% по привилегированной акции.

( Читать дальше )

Нижнекамскнефтехим

- 11 марта 2019, 09:31

- |

НКНХ - дивиденды за 2018 г рекомендованы в размере 19,94 руб

- 11 марта 2019, 09:28

- |

Принято решение:

1. Рекомендовать годовому Общему собранию акционеров ПАО «Нижнекамскнефтехим» направить на выплату дивидендов 36 494 980 615 (Тридцать шесть миллиардов четыреста девяносто четыре миллиона девятьсот восемьдесят тысяч шестьсот пятнадцать) рублей по результатам 2018 года, с учетом прибыли отчетного года и нераспределенной прибыли прошлых лет, из расчета 19 (Девятнадцать) рублей 94 коп. на 1 акцию, в т.ч.:

— по обыкновенным акциям 32 128 444 640 (Тридцать два миллиарда сто двадцать восемь миллионов четыреста сорок четыре тысячи шестьсот сорок) рублей;

— по привилегированным акциям 4 366 535 975 (Четыре миллиарда триста шестьдесят шесть миллионов пятьсот тридцать пять тысяч девятьсот семьдесят пять) рублей.

утвердить дату, на которую определяются лица, имеющие право на получение дивидендов по акциям ПАО «

( Читать дальше )

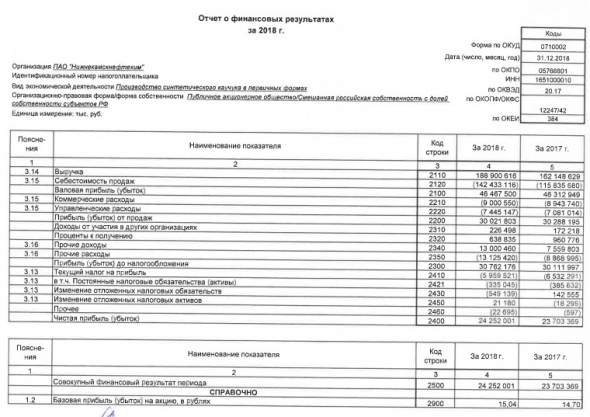

Нижнекамскнефтехим - чистая прибыль по РСБУ за 2018 г +2,3% г/г

- 07 марта 2019, 10:41

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1492624

Почему "Нижнекамскнефтехим" может получить сверхприбыль?

- 28 февраля 2019, 09:49

- |

Долгосрочный портфель

- 18 января 2019, 20:26

- |

Здравствуйте увежаемые трейдеры.

Инвестирую уже много лет свободные деньги, по принципу купил и держу российские акции. Облигации, доллары, вклады не использую (как основной инструмент), т.к. это статистически проигрышная позиция.

Почему, поясню на примере.

Возьмем, к примеру, Сбербанк. Что будет через 30 лет? Глобально богатые богатеют (владельцы Сбербанка), а бедные (народ) беднеют, относительно друг друга. Но общее благосостояние ростет. Общее количество денег, тоже ростет. Из этого следует? Сбербанк в реальном выражении обязательно прибавит, причем вдвойне, за счет первых 2х факторов, третий фактор — не повлияет. Все остальное, доллары, облигации, золото, плюс минус.

То есть условно, если держать акции и инвестировать дивиденды, то рано или поздно ты будешь владельцем всех компаний. А следовательно все будут работать на тебя.

Вопрос 1: есть ли в этой логике изьян?

Главное тут не ошибиться с выбором акций. Я уже понимаю что не могу быть умнее других, сейчас срочно куплю такую прекрасную акцию и она в будущем выстрелит. Даже наоборот, за счет того что на рынке есть профессионалы, любое лишнее телодвижение дает потери. Но все еще верю в фундаментальную недооцененность по мультипликаторам, что-то подсказывает что и это заблуждение. Но если не это, как выбрать бумаги в долгосрочный портфель? Это вопрос 2. Поделитесь своим взглядом, на основании чего стоит выберать акции в долгосрочный портфель?

( Читать дальше )

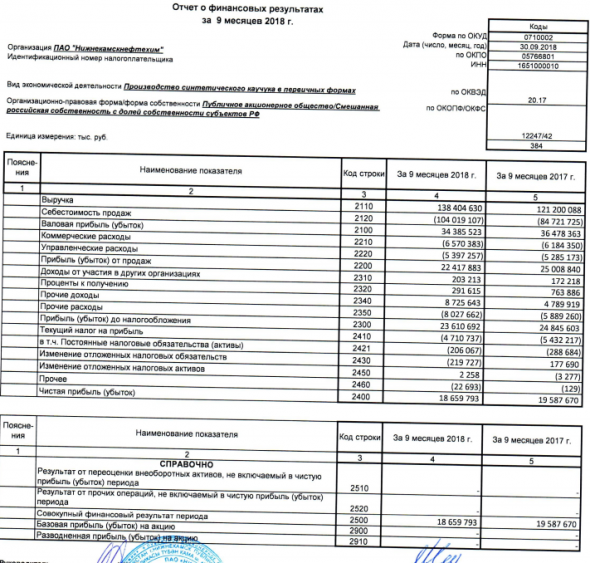

Нижнекамскнефтехим - чистая прибыль по РСБУ за 9 мес -5% г/г

- 30 октября 2018, 17:56

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1471549

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал