НЛМК

Черные металлурги: так ли одинаковы три сестры?

- 30 декабря 2020, 12:18

- |

Disclaimer: У меня всегда был внутренний скептицизм к отраслям черной металлургии и угольного производства. Все представители отрасли казались малопредсказуемыми по показателям и с большой волатильностью на цены акций. Но так как сейчас, на наш взгляд, российские экспортеры — одни из бенефициаров текущей мировой ситуации, то отрасль черной металлургии обходить стороной явно не стоит. Поэтому давайте пробовать разобраться в вопросе:). Я не являюсь экспертом металлургического производства и не претендую на это, поэтому могу где-то ошибаться в терминологии и особенностях производства.

В данной части взглянем на мировой рынок стали, постараемся разобраться в производственной цепочке по изготовлению стальной продукции и выявим основные критерии, на которые стоит обращать внимание, сравним по критериям ключевые российские компании, торгующиеся на ММВБ: ММК, НЛМК, Северсталь.

Рынок стали

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 13 )

все просто

- 30 декабря 2020, 10:30

- |

Чтобы ограничить рост цен на металл, который используется в строительстве, правительство рекомендовало застройщикам заключать прямые контракты с металлургическими компаниями. На наценку трейдера приходится до 30% цены на арматуру

Подробнее на РБК:

www.rbc.ru/business/29/12/2020/5feb468c9a7947e0b5f25982

Акции металлургов упали на фоне предложения ФАС о введении пошлин

- 29 декабря 2020, 18:59

- |

ФАС «выразило озабоченность» в связи с ростом цен на металлургическое сырье и металлопродукцию, вызванным увеличением спроса как внутри России, так и на мировых рынках. С целью стабилизации цен было предложено рассмотреть возможность введения системы экспортных пошлин не только на сырье, но и на конечную продукцию

Котировки ценных бумаг российских сталелитейных компаний снизились спустя сутки после новости о том, что ФАС предложила ввести экспортные пошлины на стальную продукцию и сырье для нее на полгода.

В письме заместителя руководителя ФАС Андрея Цариковского в Минпромторг предлагается ввести регрессивную систему экспортных пошлин на всю продукцию — от сырья до готовых товаров. Если экспортная пошлина на лом будет введена в размере 15% от стоимости (но не менее $49 за тонну или €45 за тонну), то стальная заготовка (сырье для производства арматуры) будет облагаться пошлиной 13% (не менее $73 за тонну), а сама арматура — 12% (не менее $78 за тонну).

источник

Экспортные пошлины на арматуру

- 29 декабря 2020, 16:23

- |

Вчера к жалобе девелоперов по поводу неподъемных цен на арматуру присоединились машиностроители. Первые так решили объяснить фактический рост на недвижимость (хотя доля арматуры в себестоимости квадратного метра составляет 7-10%), вторые предупреждают о повышении цен в 2021 году, если цены на сталь продолжат быть такими высокими.

Поэтому ФАС предложила ввести на шесть месяцев экспортные пошлины на всю металлопродукцию — от сырья до верхних переделов. Самое забавное в письме ФАС следующее: «Каких-либо нарушений антимонопольного законодательства и признаков нерыночного ценообразования выявлено не было.». При этом ФАС сама предлагает ввести нерыночный механизм ценообразования на 6 мес.

Другой интересный момент: высокие цены идут не со стороны производителей, а со стороны трейдеров, из-за которых цены на на вторичном рынке стали значительно выросли. Опять-таки, не тех «прессуют».

Ранее тема экспортных пошлин поднималась, но пока их обговаривали цены и так возвращались на адекватный уровень — смысл в вводе экспортных пошлин пропадал. Не факт, что и сейчас будут введены реальные пошлины, так как в 1К21 ожидается снижение цен на сталь по понятным причинам — начало предоставления скидок покупателям в период заполнения книги заявок на следующие периоды, а также ввод выбывших весной 2020 года мощностей в Европе (10-15 Mtpa).

( Читать дальше )

Дивидендные акции 2021 - первая оценка - Открытие Брокер

- 28 декабря 2020, 16:56

- |

Наш анализ исторических данных говорит о том, что примерно в половине случаев дивидендный «гэп» – резкое движение цены акции сразу после даты закрытия реестра для выплаты дивидендов – российские акции в среднем закрывают в течение двух недель, что также можно использовать при формировании собственной инвестиционной стратегии.

В данном обзоре мы предлагаем вниманию клиентов первую оценку самых интересных историй в дивидендном сезоне 2021 по результатам 2020 года. Главными критериями при отборе бумаг были стабильность выплат, прозрачность и предсказуемость финансовых результатов и, разумеется, относительно высокий уровень доходности. Прогнозные цифры по размеру дивидендов основаны на опубликованных эмитентами промежуточных результатах по РСБУ/МСФО за текущий год, прогнозах менеджмента, уставных нормативах, исторической статистике, рекомендациях советов директоров и решениях общих собраний акционеров. По мере выхода более свежих финансовых отчетов и получения другой существенной информации размеры ожидаемых дивидендов могут корректироваться как в одну, так и в другую сторону.Павлов Алексей

( Читать дальше )

Усиленные Инвестиции: обзор за 18 - 25 декабря

- 28 декабря 2020, 05:11

- |

Портфель вырос на 3.0% (+2.6% совокупно с учетом Evraz и Petropavlovsk на бирже LSE) против индекса Мосбиржи -0.8%Evraz -0.7%, Petropavlovsk -3.8% в пересчете на рубли. Портфель на LSE (включает только эти компании) на данный момент составляет 8.4% от совокупного

По основным компаниям изменения: НЛМК +5.2%, QIWI +5.0%, Русагро +3.1%, Норникель 2.3% (с учетом дивидендной отсечки), Фосагро +1.7% (с учетом дивидендной отсечки), Полиметалл +0.8%, Петропавловск -2.9%, ММК +10.4%, Северсталь +7.9%, М.Видео +1.8%, Лента +0.7%, Магнит +0.5%, X5 -0.3%

1Изменения цен здесь приводятся от вечера пятницы прошлой недели к ценам вечера последней пятницы (момент окончания торгов).

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

С уважением,

Команда Усиленных Инвестиций

Прогноз на неделю с 28.12.2020

- 27 декабря 2020, 17:53

- |

Условные обозначения:

«+» это восходящий канал

«+3%» это восходящий канал с предполагаемым разворотом после +3%

«-» это нисходящий канал

«-3%» это нисходящий канал с предполагаемым разворотом после -3%

«Не +» это НЕ восходящий канал

«Не -» это НЕ нисходящий канал"

«+» это восходящий канал

Аэрофлот (AF) Не +

АлРоса (AL) Не +

Брент Brent (BR) Не -

СеверСталь (CH) Не-

Валютная пара Euro|USD (ED) ?

ФСК ЕЭС (FS) Не -

ГазПром (GZ) ?

ГМК «Норникель» (GM) ?

Золото Gold (GD) ?

РусГидро (HY) ?

ЛУКОйл (LK) ?

МосБиржа (ME) Не +

Магнит (MN) Не -

МТС (MT) Не -

НоваТЭК (NK) ?

НЛМК (NM) Не -

Индекс РТС (RI) Не -

( Читать дальше )

Результат на неделю с 21.12.2020

- 26 декабря 2020, 16:41

- |

За неделю цена портфеля изменилась на -3.63% (или на 1 п.п. от исходной цены портфеля). Гарантийное обеспечение изменилось с 155% до 165% средств, размещённых на рынке в начале года.

При этом зафиксирована прибыль:

| Валютная пара AuD|USD | 139.6 |

| Нефть Brent | 205.8 |

| СеверСталь | 1146.0 |

| Валютная пара Euro|USD | 1705.1 |

| ФСК ЕЭС | 367.0 |

| ГазПром | 536.0 |

| Валютная пара GBP|USD | 1124.5 |

| ЛУКОйл | 237.0 |

| МосБиржа | 68.0 |

| Природный газ | 286.6 |

| НЛМК | 1511.0 |

( Читать дальше )

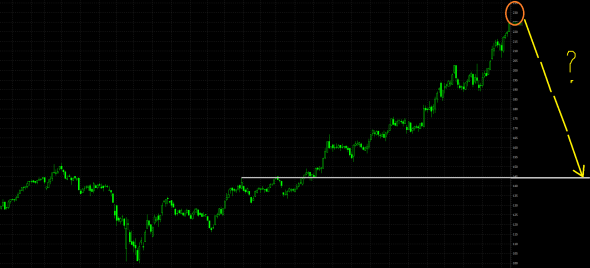

Пять минут поработал и свободен целый день(пост 435)

- 23 декабря 2020, 11:14

- |

Предыстория такова: я написал что для тещи покупаем самые дорогие прокладки, ей 92 год идет. И вот этот всезнайка мне пишет:

Ну не придурок ли этот смерд?! Вот как с такими общаться! Смех да и только)))))))))) Никого не задели прокладки, а этого прокладочника задели))))

Ну и теперь о наших баранах:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал