SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

НЛМК

НЛМК - снижаем планку ожиданий - Финам

- 04 марта 2019, 13:43

- |

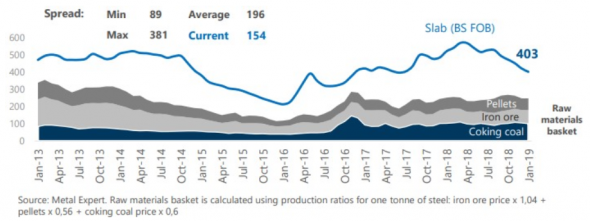

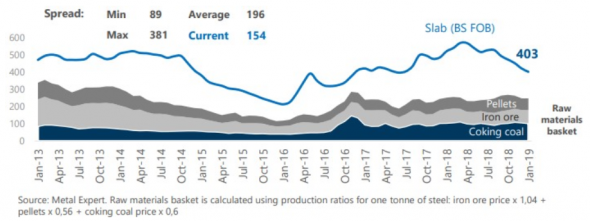

Группа НЛМК оказалась в числе экспортеров, выигравших в 2018 году как от динамики цен на продукцию, так и от ослабления курса рубля. Кроме того, воспользовавшись ростом спроса на международных рынках, НЛМК нарастил продажи на 7% год к году, в основном за счет роста экспорта полуфабрикатов на 20%.

Консолидированная выручка компании 12 месяцев 2018 года составила $12 046 млн, увеличившись год к году на 19,7%. и составила. При этом себестоимость за период выросла лишь на 13,0% (до $7680 млн). Показатель EBITDA увеличился на 35,2% до $3 589 млн. Прибыль, относящаяся к акционерам, выросла на 54,3% и составила $2 238 млн.

Инвестиции группы НЛМК выросли на 15% в 2018 г. до $680 млн. В 2019 году капитальные вложения группы составят 1-1,1 млрд долларов. Рост капвложений будет обусловлен предстоящим ремонтом на липецкой площадке НЛМК.

Компания поддерживает низкий уровень долга. Чистый долг на конец года составил $891 млн, снизившись с начала года на 3,5%. Показатель Чистый долг/EBITDA снизился до 0,25х, и он остается одним из самых низких в отрасли и на рынке.

( Читать дальше )

Консолидированная выручка компании 12 месяцев 2018 года составила $12 046 млн, увеличившись год к году на 19,7%. и составила. При этом себестоимость за период выросла лишь на 13,0% (до $7680 млн). Показатель EBITDA увеличился на 35,2% до $3 589 млн. Прибыль, относящаяся к акционерам, выросла на 54,3% и составила $2 238 млн.

Инвестиции группы НЛМК выросли на 15% в 2018 г. до $680 млн. В 2019 году капитальные вложения группы составят 1-1,1 млрд долларов. Рост капвложений будет обусловлен предстоящим ремонтом на липецкой площадке НЛМК.

Компания поддерживает низкий уровень долга. Чистый долг на конец года составил $891 млн, снизившись с начала года на 3,5%. Показатель Чистый долг/EBITDA снизился до 0,25х, и он остается одним из самых низких в отрасли и на рынке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

НЛМК - вложит в развитие до $2,1 млрд за период до 2023 г

- 04 марта 2019, 13:40

- |

НЛМК планирует вложить в производство за период до 2023 года около 2,1 миллиарда долларов.

Из низ — 510 миллионов долларов на увеличение выпуска стали на Липецкой площадке на 1 миллион тонн в год,

420 миллионов долларов — на строительство электростанции.

Среднегодовые капзатраты в 2019-2023 годах запланированы около 900 миллионов долларов.

В 2019 году капзатраты могут достигнуть 1,1 миллиарда долларов.

https://emitent.1prime.ru/News/NewsView.aspx?GUID={BF4E3088-237C-446E-B544-8593263789B9}

НЛМК - планирует увеличить EBITDA на $1,25 млрд к 2023 г

- 04 марта 2019, 12:24

- |

НЛМК — в соответствии с новой стратегии планирует увеличить показатель EBITDA на 1,25 миллиарда долларов к 2023 году.

http://www.e-disclosure.ru/portal/event.aspx?EventId=UYtdsDyllU-CgD-CfHE1qQrw-B-B

Целевой структурный эффект реализации Стратегии 2022 составляет + $1,25 млрд к EBITDA* в годовом выражении, из которых $0,5 млрд в год будет получено за счет программ повышения операционной эффективности без инвестиций.

Стратегия 2022 основана на развитии конкурентных преимуществ Группы НЛМК. За счет операционных мероприятий и инвестиционных проектов, а также расшивки узких мест сталеплавильного производства, выпуск стали на Липецкой площадке увеличится на 1 млн тонн в год. Рост производства стали будет на 100% обеспечен собственным железорудным сырьем Стойленского ГОКа.

Новый объем стали будет реализован в виде премиальных и нишевых продуктов. Общий целевой рост продаж продукции с высокой добавленной стоимостью составит 1,7 млн т за счет инвестиций в прокатный передел Группы в России, Европе и США.

http://www.e-disclosure.ru/portal/event.aspx?EventId=UYtdsDyllU-CgD-CfHE1qQrw-B-B

НЛМК - будет направлять на дивиденды до 100% СДП

- 04 марта 2019, 12:20

- |

Совет директоров НЛМК одобрил новую дивидендную политику — на выплаты дивидендов будет направляться до 100% свободного денежного потока.

http://www.e-disclosure.ru/portal/event.aspx?EventId=UYtdsDyllU-CgD-CfHE1qQrw-B-B

В соответствии с обновленной дивидендной политикой, Группа НЛМК планирует выплачивать акционерам 100% свободного денежного потока, если соотношение «Чистый долг/EBITDA» ниже или равно 1,0x, и 50% свободного денежного потока, если соотношение «Чистый долг/EBITDA» выше 1,0x. При этом, для расчета свободного денежного потока в целях выплаты дивидендов, Группа будет использовать нормализированный показатель инвестиций в сумме $700 млн в год, если фактические инвестиции будут выше этого уровня.

http://www.e-disclosure.ru/portal/event.aspx?EventId=UYtdsDyllU-CgD-CfHE1qQrw-B-B

НЛМК - дивиденды за 4 кв 2018 г 5,8 руб/ао

- 04 марта 2019, 11:17

- |

Содержание решений, принятых советом директоров НЛМК:

Рекомендовать годовому общему собранию акционеров ПАО «НЛМК» утвердить распределение прибыли ПАО «НЛМК» по результатам 2018 финансового года, выплатив (объявив) дивиденды по результатам 2018 финансового года по обыкновенным акциям денежными средствами в размере 22,81 рубля на одну обыкновенную акцию, в том числе за счёт прибыли прошлых лет. С учётом выплаченных промежуточных дивидендов в сумме 17,01 рубля на одну обыкновенную акцию, подлежит выплате 5,80 рубля на одну обыкновенную акцию. Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 6 мая 2019 года.

Созвать 19 апреля 2019 года в 12-00 часов, годовое общее собрание акционеров ПАО «НЛМК» по итогам работы за 2018 год, в форме совместного присутствия акционеров ПАО «НЛМК».

( Читать дальше )

Рекомендовать годовому общему собранию акционеров ПАО «НЛМК» утвердить распределение прибыли ПАО «НЛМК» по результатам 2018 финансового года, выплатив (объявив) дивиденды по результатам 2018 финансового года по обыкновенным акциям денежными средствами в размере 22,81 рубля на одну обыкновенную акцию, в том числе за счёт прибыли прошлых лет. С учётом выплаченных промежуточных дивидендов в сумме 17,01 рубля на одну обыкновенную акцию, подлежит выплате 5,80 рубля на одну обыкновенную акцию. Установить дату, на которую определяются лица, имеющие право на получение дивидендов: 6 мая 2019 года.

Созвать 19 апреля 2019 года в 12-00 часов, годовое общее собрание акционеров ПАО «НЛМК» по итогам работы за 2018 год, в форме совместного присутствия акционеров ПАО «НЛМК».

( Читать дальше )

Лидерами по дивидендной доходности остаются акции металлургов и нефтяников - Финам

- 01 марта 2019, 20:31

- |

Эксперты в ходе онлайн-конференции на Finam.ru «Российские акции и рубль — когда разыграется весенний аппетит к риску?» обсудили перспективы наиболее привлекательных дивидендных историй на российском фондовом рынке. Единодушно аналитики выделяют традиционные бумаги металлургов и нефтяников.

Вадим Кравчук, аналитик ИФК «Солид», выделяет традиционных лидеров по дивидендной доходности: металлургов («Северсталь», НЛМК, ММК) и нефтяников («Башнефть», «Сургутнефтегаз»). Кроме того, он советует орабтить внимание на бумаги «Ростелекома», МТС, «Норникеля», «АЛРОСА», «ФСК ЕЭС». «Можно посмотреться к некоторым МРСК, но они с большим трудом закрывают постдивидендные гэпы», — комментирует Кравчук.

Анастасия Соснова, аналитик ИК «Фридом Финанс», в рейтинге самых дивидендных акций 2018 года на первые места ставит привилегированные акции «Сургутнефтегаза», «Башнефти» и «Татнефти», уточняя, что они могут дать доходность в районе 14-15%. Кроме того, аналитик ИК «Фридом Финанс» обращает внимание, что «Северсталь», ММК и НЛМК уже отчитались по МСФО за 4 квартал 2018 года. «Компании славятся ежеквартальными дивидендными выплатами, и в 2018 году могут показать максимальные дивидендные доходности на акции. Акции „Северстали“ могут дать около 15% годовых дивидендной доходности, акции НЛМК и ММК – 14% и 13%, соответственно», — говорит она.

( Читать дальше )

Вадим Кравчук, аналитик ИФК «Солид», выделяет традиционных лидеров по дивидендной доходности: металлургов («Северсталь», НЛМК, ММК) и нефтяников («Башнефть», «Сургутнефтегаз»). Кроме того, он советует орабтить внимание на бумаги «Ростелекома», МТС, «Норникеля», «АЛРОСА», «ФСК ЕЭС». «Можно посмотреться к некоторым МРСК, но они с большим трудом закрывают постдивидендные гэпы», — комментирует Кравчук.

Анастасия Соснова, аналитик ИК «Фридом Финанс», в рейтинге самых дивидендных акций 2018 года на первые места ставит привилегированные акции «Сургутнефтегаза», «Башнефти» и «Татнефти», уточняя, что они могут дать доходность в районе 14-15%. Кроме того, аналитик ИК «Фридом Финанс» обращает внимание, что «Северсталь», ММК и НЛМК уже отчитались по МСФО за 4 квартал 2018 года. «Компании славятся ежеквартальными дивидендными выплатами, и в 2018 году могут показать максимальные дивидендные доходности на акции. Акции „Северстали“ могут дать около 15% годовых дивидендной доходности, акции НЛМК и ММК – 14% и 13%, соответственно», — говорит она.

( Читать дальше )

Evraz дает самую высокую дивидендную доходность в российском горно-металлургическом секторе - Атон

- 01 марта 2019, 11:07

- |

Финансовые результаты Evraz за 2П18 обогнали прогнозы по прибыли и дивидендам

EBITDA Evraz за 2П18 оказалась на 6% выше прогноза АТОНа. Благодаря высоким ценам на ванадий EBITDA упала всего на 2% п/п, несмотря на ухудшение конъюнктуры в стали.

EBITDA Evraz за 2П18 оказалась на 6% выше прогноза АТОНа. Благодаря высоким ценам на ванадий EBITDA упала всего на 2% п/п, несмотря на ухудшение конъюнктуры в стали.

Дивиденды приятно удивили, поскольку рекомендованные $0.4 на акцию предполагают доходность 5.4%. За весь год Evraz должен выплатить $1.7млрд в качестве дивидендов или 88% своего FCF, что соответствует значительной доходности 16% — самой высокой в российском горно-металлургическом секторе. Тем не менее такая доходность вряд ли устойчива, учитывая рост капзатрат на $300 млн в 2019, снижение цен на ванадий (-50% относительно максимумов 4К) и сталь, а также давление на финансовые показатели американского дивизиона из-за повышения пошлин США. Evraz торгуется с консенсус-мультипликатором EV/EBITDA 2019П 5.3x, сравнимым с мультипликаторами Северстали и НЛМК (5.5x). Мы подтверждаем рейтинг НЕЙТРАЛЬНО.АТОН

Evraz отчитается в четверг, 28 февраля и проведет телеконференцию - Атон

- 26 февраля 2019, 10:52

- |

Evraz должен опубликовать свои финансовые результаты в четверг, 28 февраля.

Мы прогнозируем, что выручка во 2П18 составит $6 083 млн (-4% п/п), EBITDA — $1 758 млн (-8% п/п), рентабельность EBITDA — 28.9% (-1.1 пп п/п), а чистая прибыль — $987 млн (-14% п/п). На результатах должно негативно сказаться снижение продаж готовой стальной продукции на 4% и сезонное падение цен ближе к концу года. EBITDA дивизиона Северная Америка скорее всего окажется под давлением в результате защитных мер США — по скорректированным по рынку ценам его EBITDA скорее всего окажется отрицательной, по нашим оценкам (против $40 млн в 1П18).

Мы прогнозируем, что выручка во 2П18 составит $6 083 млн (-4% п/п), EBITDA — $1 758 млн (-8% п/п), рентабельность EBITDA — 28.9% (-1.1 пп п/п), а чистая прибыль — $987 млн (-14% п/п). На результатах должно негативно сказаться снижение продаж готовой стальной продукции на 4% и сезонное падение цен ближе к концу года. EBITDA дивизиона Северная Америка скорее всего окажется под давлением в результате защитных мер США — по скорректированным по рынку ценам его EBITDA скорее всего окажется отрицательной, по нашим оценкам (против $40 млн в 1П18).

Мы прогнозируем, что свободный денежный поток составит $1 259 млн (+90% п/п) на фоне высвобождения оборотного капитала, который подскочил на $594 млн в 1П. В целом мы ожидаем увидеть сильные результаты, которые должны быть встречены рынком позитивно. Мы имеем рейтинг НЕЙТРАЛЬНО по Evraz, которые торгуется с мультипликатором EV/EBITDA 2019П 5.3x против 5.5x у НЛМК и Северстали. Телеконференция: четверг, 28 февраля 2019 — 17.00 (Москва), 14:00 (Лондон), +44 (0)330 336 9127, Великобритания +7 495 213 1767, Россия, ID конференции:9976768.АТОН

Акции НЛМК интересны ниже 150 рублей - Пермская фондовая компания

- 22 февраля 2019, 16:18

- |

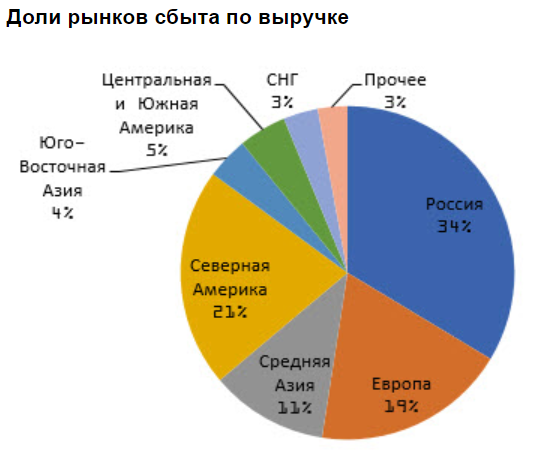

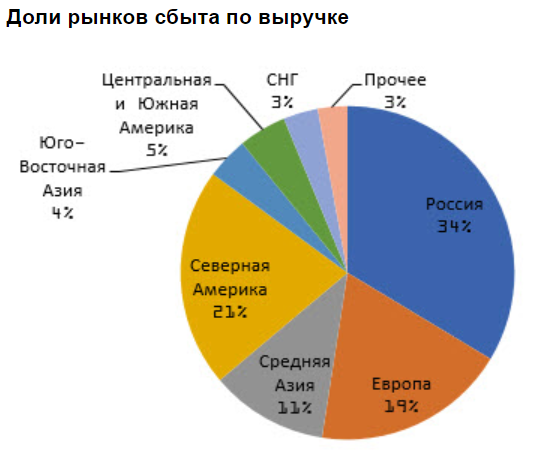

Рассмотрим результаты за 2018 год последнего представителя сектора черной металлургии в нашей серии обзоров – компанию НЛМК. Выручка компании увеличилась на 20%, EBITDA на 35%, чистая прибыль на 54%, свободный денежный поток на 60%. Производство стали увеличилось на 2%. Продажи выросли на 7% благодаря росту спроса на основных рынках сбыта (за счет увеличения реализации полуфабрикатов; продажи готовой продукции не изменились). При падении продаж на домашних рынках на 1%, рост продаж на экспортных рынках достиг 17%. Продажи на домашних рынках за 2018 составили 61%.

Доля по рынкам РФ и СНГ занимает до 40% в выручке НЛМК. Для сравнения: у ММК этот показатель составляет до 80%, у «Северстали» – до 70%. С точки зрения внешнего воздействия компания более уязвима, однако в более длительной перспективе диверсификация каналов сбыта по понятным причинам положительно влияет на устойчивость компании.

( Читать дальше )

Доля по рынкам РФ и СНГ занимает до 40% в выручке НЛМК. Для сравнения: у ММК этот показатель составляет до 80%, у «Северстали» – до 70%. С точки зрения внешнего воздействия компания более уязвима, однако в более длительной перспективе диверсификация каналов сбыта по понятным причинам положительно влияет на устойчивость компании.

( Читать дальше )

НЛМК - СД распределит прибыль на заседании 1 марта

- 22 февраля 2019, 15:09

- |

Заседание совета директоров НЛМК и его повестка

2.2. Дата проведения заседания совета директоров эмитента: 1 марта 2019 года.

3. О рекомендации ГОСА в части распределения прибыли.

4. Об одобрении стратегии развития Группы НЛМК на период 2018-2022 гг.

5. Об утверждении дивидендной политики.

6. О созыве ГОСА.

http://www.e-disclosure.ru/portal/event.aspx?EventId=5FsNDXZgp0KaVZsP0HRW-AA-B-B

2.2. Дата проведения заседания совета директоров эмитента: 1 марта 2019 года.

3. О рекомендации ГОСА в части распределения прибыли.

4. Об одобрении стратегии развития Группы НЛМК на период 2018-2022 гг.

5. Об утверждении дивидендной политики.

6. О созыве ГОСА.

http://www.e-disclosure.ru/portal/event.aspx?EventId=5FsNDXZgp0KaVZsP0HRW-AA-B-B

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал