Новость

Нефтедобыча в Нигерии снизилась до 20-летнего минимума из-за атак на Chevron

- 07 мая 2016, 14:09

- |

Показатели добычи нефти в Нигерии опустились до 20-летнего минимума из-за атак на нефтедобывающие предприятия, пишетBloomberg.

По данным издания, показатели добычи опустились ниже отметки 1,7 млн баррелей в сутки, что является самым низким результатом с 1994 года.

Последние нападения произошли на фоне заявлений президента Нигерии Мохаммаду Бухари, который дал обещание бороться с коррупцией и кражей нефти.

Ранее сообщалось, что боевики атаковали нефтяную платформу, принадлежащую американской компании Chevron, у берегов Нигерии, из-за чего ей пришлось прекратить добычу 90 тыс. баррелей в сутки.

В совокупности с пожарами в Канаде, мямлением о какой-то там заморозке кого-то там из Ирана, можно ожидать неплохого выноса по нефти в понедельник вверх, а на данных от Минэнерго США (вероятно небольшой откат по запасам и неплохое сокращение дистиллятов и бенза, а также уже привычное сокращение добычи) уже можно будет сделать перехай от максимумов года.

- комментировать

- ★1

- Комментарии ( 7 )

Банкам «друзей Путина» разрешат оперировать деньгами бюджета

- 01 апреля 2016, 20:45

- |

как для себя старается...

Вот так и «живём»))

www.rbc.ru/economics/01/04/2016/56fe92989a7947340040e8af?from=main

Что это происходит?

- 16 февраля 2016, 14:00

- |

Иногда я не понимаю происходящего. Вот одна новость. РСХБ получил $1,15 млрд в капитал от «Роснефти».

www.vedomosti.ru/business/articles/2016/02/16/629708-rshb-poluchil-115-mlrd-kapital-rosnefti

И тут же вторая новость. «Роснефть» взяла кредит у Газпромбанка на 6 лет и на сумму 37,3 млрд рублей.

kommersant.ru/doc/2917512

Если кто-то может, то разъясните. Как реагировать на это? Это положительно или отрицательно для «Роснефти»?

ЦБ посоветовал россиянам перестать покупать «по несколько телевизоров»

- 15 февраля 2016, 18:25

- |

Сложно что-то без матерных слов сказать в адрес этих советчиков из ЦБ!

Сначала эти су-ки ограбили всех в том числе и их сбережения своим бездействием, а скорее

целенаправленными действиями против нации(перед этим тоже упёрто убеждали хранить в чём зарабатывают и тратят).

А теперь заговорили о сбережениях- лишив цинично нацию этой возможности сберечь что-то в деревянном.

Уж лучше третий телевизор-( соседу можно подарить) чем делать сбережения в деревянном при этих «эффективных которые

на глазах у всех превратили „нац валюту“ в ничто))

www.rbc.ru

Новость дня

- 03 февраля 2016, 09:46

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

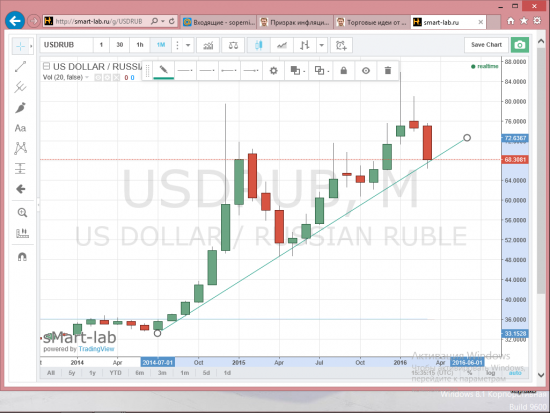

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал