Норильский никель

Акрон: happy end операции 3000. Позитив во время депрессии)

- 01 июня 2017, 13:48

- |

В целом оцениваю результат позитивно, единственное, что для меня вопрос: откуда набежало столько денег? — свыше 150 млн за день для Акрона очень солидно, варианты есть, но доказательств нет.

И это хороший пример, как можно позитивно сыграть на нашей бирже в депрессивное время.

Сейчас рассчитываю также успешно прогнать сделку с Татнефть префы и Норникель: smart-lab.ru/blog/401588.php

- комментировать

- Комментарии ( 2 )

Продажа Татнефть пр. + лонг Норникеля : фальш-старт?!

- 01 июня 2017, 13:09

- |

1. Татнефть прыгнула к закрытию торговой сессии вчера за 300 руб/акция, что имеет психологическое значение.

2. Стоимость никеля нырнула вниз.

Считаю пока сброс Татнефть префов фальш-стартом, учитывая общий фон российской биржи на сегодня, а сделку пока считаю одной из перспективных на нашей бирже в ближайшее время:

1. Норникель, по моим расчётам, на уровне покупки, и на него больше давит общий фон нашей биржи.

2. Татнефть префы — не вижу факторов для закрепления выше 300 руб, кроме спекулятивного и инсайда, поэтому продажа остаётся насущной.

Может у кого есть этот инсайд) или насущное мнение по этим бумагам? Будет слегка обидно потерять часть прибыли на префах, если раскачка закончилась?)

Циклическая модель ГМК. Ещё снижаемся.

- 31 мая 2017, 20:47

- |

Привет всем!

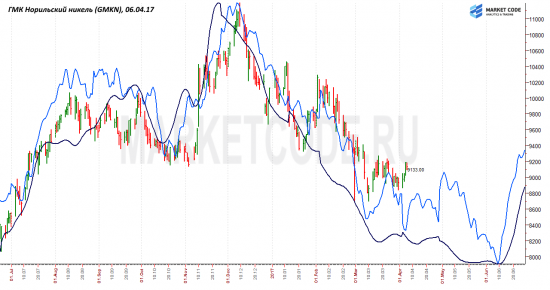

В начале мая я работал над циклической моделью по ГМК (при этом котировки брал на начало апреля). Составил две модели с разной степенью детализации и разными тестовыми периодами:

Для сравнения текущий рынок:

( Читать дальше )

Норильский никель, входить ли в отсечку 23.06.2017 ?

- 18 мая 2017, 14:57

- |

Производственный отчет за 1 кв 2017 вышел очень слабым и это отразилось на котировках, несмотря на приближающуюся отсечку под дивиденды.

И вот как прокомментировал менеджмент компании слабые результаты.

( Читать дальше )

ГМК Норильский никель. Рабочий цикл на бумаге.

- 03 мая 2017, 12:35

- |

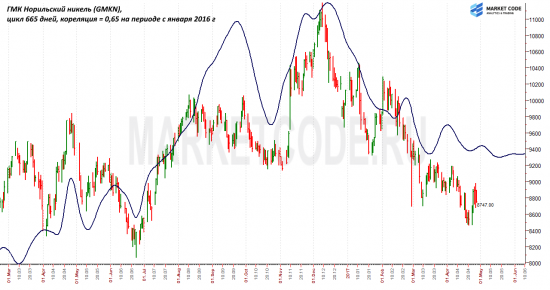

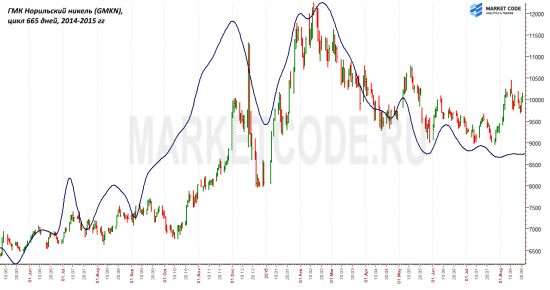

Нашёл на ГМК интересный рабочий цикл продолжительностью 665 дней. С текущим рынком (с начала 2016 года, т.е. около 1,5 лет) корреляция составляет 0,65 (высокая). Вот как он выглядит:

Тот же цикл на периоде со второй половины 2014 до середины 2015 года — тоже высокая корреляция с рынком:

( Читать дальше )

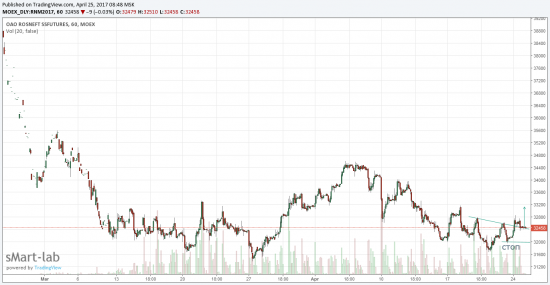

"ВСЛЕД ЗА РЫНКОМ" - фьючерс на ВТБ, Норильский Никель, Роснефть

- 26 апреля 2017, 17:53

- |

Покупка Норильского Никеля на открытии рынка 25.04.17г. по 87700 со стопом 86600(пост от 25.04). Сейчас рынок показал рост и стоп передвинут на 88000. Позиция не закрыта.

( Читать дальше )

Прогнозы на 2017

- 19 апреля 2017, 13:28

- |

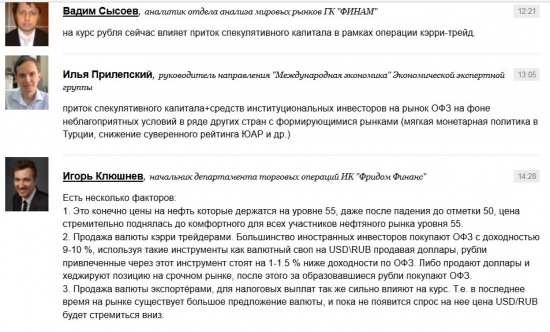

Наблюдая за этим затяжным снижением индекса ММВБ и крики и боль инвесторов с одним вопросом «где дно?», решил немного написать про видимые причины снижения. Для этого начнем с такого немаловажного фактора как курс рубль/доллар, так как от него во много зависит финансовый результат компаний экспортеров, основной части компаний входящих в индекс.

То укрепление рубля в 2016-2017 году, можно объяснить несколькими факторами, первый из них- это керри-трейд.На одной из онлайн конференций 13 апреля 2017 я задал вопрос аналитикам (https://www.finam.ru/analysis/conf00001/geopolitika-i-mirovye-rynki-siriya-razdora-20170413-13000/): Уважаемые участники конференции, какие факторы по вашему мнению сейчас больше всего влияют на курс рубль-доллар? Учитывая рекордно низкий счет текущих операций, рекордно низкую реальную (с учетом инфляции) стоимость нефти в рублях, да еще учитывая покупки валюты Минфином, почему не происходит всеми «долгожданного» отскока доллара?

( Читать дальше )

Больше оптимизма: индекс ММВБ выходит на траекторию повышения!

- 13 апреля 2017, 14:15

- |

Сегодня индекс ММВБ находится на отрицательной территории, но «лапки к верху» поднимать не стоит – второй квартал не потерян для роста. Как человек верно спрогнозировавший локальную цель роста 2060 пунктов, от которой развивается коррекция, я имею полное моральное право прогнозировать точку разворота индекса наверх. Считаю, что она возможно рядом, поскольку на дневных графиках индекса основные индикаторы сигнализируют о возможном развороте падающей тенденции. Профессионалы в таких случаях точно не продают. При закреплении индекса выше уровня 1965,23 они начнут покупать.

Трамп изменил риторику по отношению к главе ФРС. Для рисковых активов это позитивно. «Национализм уступает дорогу прагматизму», – пишет об изменении риторики Трампа экономист из Renaissance Macro Нейл Дутта. «Я думаю, что шансы на то, что Йеллен останется на посту в следующем году, растут. И я считаю, что это обстоятельство способствует росту аппетита к риску», — также добавляет Дутта.

( Читать дальше )

Норникель теряет выручку и EBITDA, но дивидендная доходность радует

- 16 марта 2017, 00:12

- |

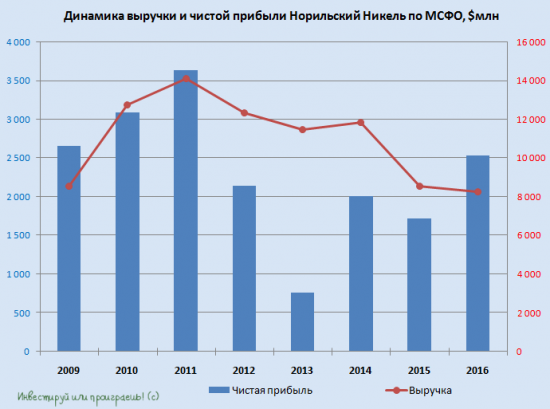

Норильский Никель представил финансовую отчетность по МСФО за 2016 год.

Выручка компании в отчетном периоде снизилась на 3%, едва удержавшись выше $8 млрд, и оказалась даже ниже чем в далеком 2009 году. Причин падения доходов Норникеля ровно две — сокращение объемов производства и падение цен на продукцию (достаточно взглянуть на мировые цены на никель, тестирующих многолетние минимумы). Показатель EBITDA также «нырнул» ниже 2009 года, снизившись сразу на 9% до $3,9 млрд.

А вот чистая прибыль компании в 2016 году выросла почти наполовину, достигнув $2,5 млрд, что стало максимальным значением с 2011 года:

Рентабельность по EBITDA за минувший год снизилась на 3 б.п. до 47,2%, из-за чего Норильский Никель уступил пальму первенства по этому показателю BHP Billiton с результатом 48% (см.прикрепленный материал). Тем не менее, этот факт вряд ли способен сильно расстроить, учитывая что зачастую показатель EBITDA margin металлургических компаний редко превышает 20-25%. Скорее, при всех негативных факторах, свалившихся на плечи Норникеля, сохранение такой высокой рентабельности на уровне 47% можно считать настоящим достижением, а не следствием ее некачественной работы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал