ОБЗОР РЫНКА

Еженедельный обзор долгового рынка (аналитика ГК "ФИНАМ")

- 01 июня 2020, 12:19

- |

Обзор российского рынка

Аппетит к риску оставался волатильным на прошлой неделе, в результате чего долларовые долги ЕМ показали смешанную динамику. Тем не менее, даже в этих условиях российская суверенная кривая смогла показать ценовой рост, скинув в доходности очередные 5 б. п.

На фоне настоящего ралли в суверенных евробондах в последнее время российский корпоративный сектор оставался несколько в тени, и теперь инвесторы спешно бросились отыгрывать расширившиеся спреды в доходности.

К суверенному сегменту и старшему долгу госбанков с точки зрения выхода на «доковидные» ценовые уровни на прошлой неделе присоединился и сектор еврооблигаций от заемщиков 1-го эшелона.

Инвестиционные идеи (зарубежные выпуски)

На фоне околонулевых депозитных ставок в евро естественный интерес вызывает сегмент еврооблигаций от высоконадежных эмитентов. Наивысшую доходность здесь предлагают так называемые «вечные» выпуски, однако, если исключить эмитентов из банковского сектора, то в фокусе внимания сразу оказывается линейка евробондов одного из крупнейших мировых автопроизводителей – компании Volkswagen AG.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Утренний обзор от 01.06.2020

- 01 июня 2020, 09:57

- |

📈 Индекс деловой активности в промышленности КНР Caixin вырос до 50,7 с 49,4 в мае, в то время как официальный индикатор PMI снизился до 50,6 против 50,8 в апреле.

📈 Цена железной руды пробивает отметку $100/т (+$20 в прошлом месяце). Акции BHP, входящий в наш ТОП-10 глобальных акций — один из лучших активов на эту тему.

🧪 Вакцина, разработанная в Китае, может быть готова к концу года или в начале 2021 года. В ходе испытаний её получили более 2000 человек.

💡Инвестидея: будут ли протесты в США продолжаться или утихнут через несколько дней — неизвестно. Вероятно, они будут продолжаться и станут более упорядоченными и цивилизованными.

Возможно, что эти события окажут длительное воздействие на общественное мнение и политику США. Это будет поддерживать предвыборную повестку демократов, в частности, по социальным вопросам.

Эти события скорее всего:

1️⃣ создадут препятствия для быстрой стабилизации рынка труда в США;

2️⃣ поддержат президентскую кампанию Дж.Байдена;

3️⃣ увеличат вероятность новых мер социальной поддержки, возможно, ускорив принятие следующего пакета бюджетных стимулов. Жёсткие меры США против Китая, вероятно, будут отложены.

Сложившаяся ситуация сдерживает восстановление экономического роста и усиливает инфляцию. Главным бенефициарами, на наш взгляд, являются золото, EURUSD и акции КНР и Азии в целом.

Провокация по нефти и возможный возврат в боковик. План торговли на 1 Июня

- 01 июня 2020, 09:10

- |

Всех приветствую.

S&P500 сейчас зажат в промежуточной ступеньке. Баланс лонговый. Сегодня жду провокацию в шорт за 2990, после нее буду искать точки входа в лонг.

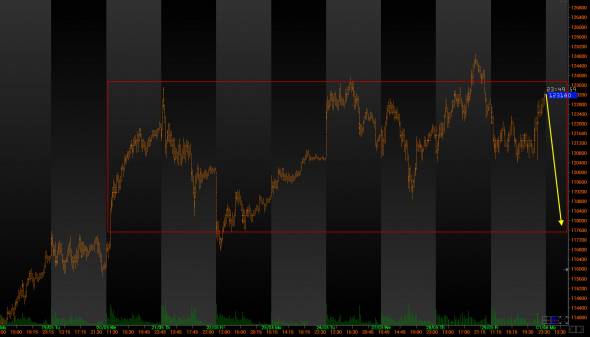

1. RTS

РТС пришел к верхней границе боковика, где я ждал точку входа в шорт. Сегодня жду начала падения к нижней провокации. Баланс лонговый, так что любые идеи шорта могут быть только до не обновления минимумов. Но безопасней дожидаться точек лонга у нижней границы.

2. EUR/USD:

( Читать дальше )

Обзор фьючерсных инструментов SI, BR, RI

- 01 июня 2020, 07:17

- |

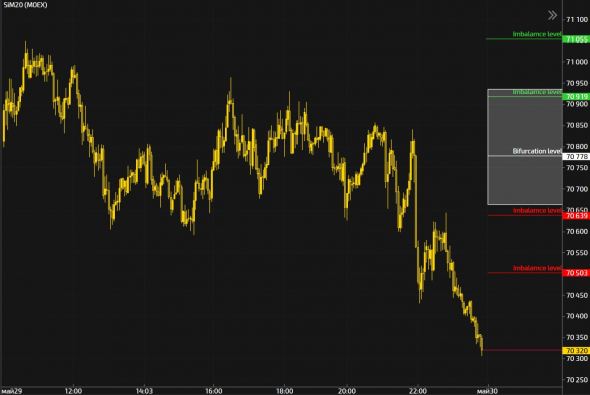

В пятницу фьючерс на доллар США/Российский рубль торговался в шортовой зоне дисбаланса, достигнув минимума на отметке — 70 327.

Зона баланса: 70 936 — 70 664.

Бифуркационная зона: ценовым уровнем проторговки является 70 778.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 70 639, 70 503.

Long сценарий: лонговыми уровнями дисбаланса являются 70 919, 71 055.

( Читать дальше )

Мои итоги инвестирования в акции ММВБ за май 2020 года. Динамика портфеля. Обзор инвестиционных сделок.

- 30 мая 2020, 22:57

- |

Друзья, всем привет!

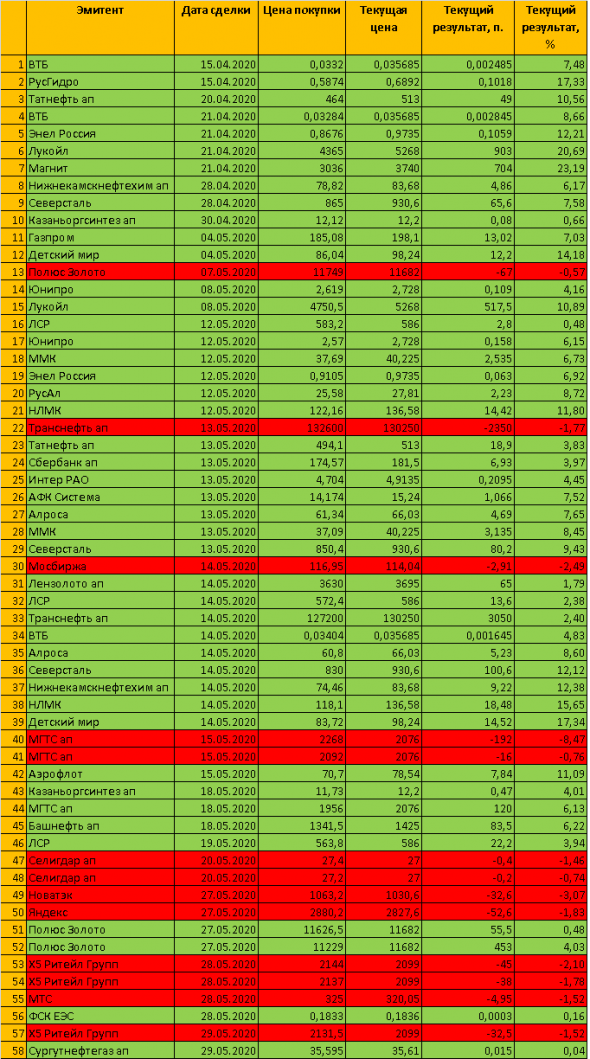

Завершился очередной торговый месяц, май 2020 года, и по традиции мы подводим итоги нашего долгосрочного инвестирования в акции российских компаний на Московской бирже.

Сделки по инвестиционной стратегии по состоянию на 31 мая 2020 года

В мае формирование долгосрочных позиций осуществлялось исключительно на коррекциях и проливах по уровням, определяемым в ежедневном торговом плане. В результате в мае было отработано 48 торговых уровней по эмитентам, указанным в таблице.

Из 58 отработанных уровней с конца апреля 2020 года в отрицательной зоне пока остаются 13 позиций.

Также, в связи с делистингом акций ТМК с Лондонской биржи и предложением о добровольном выкупе обыкновенных акций по цене 61 руб./акция, я продал акции ТМК по цене 59,32. Прибыль с момента покупки составила около 11%. На этом моя история с акциями ТМК закончилась.

( Читать дальше )

Краткий обзор Банков за апрель от ЦБ. Отток вкладов прекратился.

- 30 мая 2020, 01:10

- |

Всем доброй ночи.

ЦБ порадовал нас статистикой банковской системы за апрель 2020 (пока к сожалению в сокращенной виде).

101 формы ждем на следующей неделе, из-за длинных майских праздников сроки сдвинулись.

Что интересного мы видим:

— средства населения в иностранной валюте балансово сократились на 6.3% в рублях, но исключительно за счет валютной переоценки.

— на текущих рублевых счетах граждан в апреле прибавилось 600 млрд (+8,8%) и более 1 млрд с начала Пандемии.

— остатки на депозитных счетах граждан правда сократились на 266 млрд (-1,46%), банки объясняют тем, что многие не продлевают депозиты и по окончанию их, средства переводятся на текущие счета, редко выдаются наличными...

— примерно на 600 млрд сократились рублевые остатки на счетах (текущих и срочных) коммерческих (нефинансовых и негосударсвенных) юрлиц — видимо зарплаты платят....

— кассы банков похудели на 568 млн $ наличных долларов и евро — что неудивительно, ибо приток ее РФ временно прекратился...

Утренний обзор от 29.05.2020

- 29 мая 2020, 09:53

- |

🇪🇺 Предложенный Европейской комиссией фонд восстановления объёмом €750 млрд не столкнулся со значительной критикой членов ЕС. Это сигнализирует о том, что он будет одобрен.

🗣 Д.Трамп подписал указ, который отменяет ранее имевшиеся ограничения по подаче исков к владельцам соцсетей за размещённые в них материалы, но не наказывает отрасль другими способами. Twitter (TWTR US) вчера упал -4,5% — могло быть и хуже.

🦠 В настоящее время на Латинскую Америку приходится порядка 40% ежедневных смертей от коронавируса во всем мире. Число заболевших в Бразилии продолжает обновлять рекорды. Любой, кто строил свою инвестиционную стратегию в последние месяцы на географической удалённости от Китая, как первоисточника коронавируса, очень ошибся. У нас тоже была такая мысль, но мы больше сосредоточились на анализе готовности национальных систем здравоохранения к пандемии. Южноамериканские страны в этом плане выглядели не очень хорошо, не позволяя делать существенные ставки на данный регион.

🇻🇳 Вьетнам сообщил о замедлении инфляции в мае до 2,4% с 2,9% в апреле. Многие экономисты, возможно, недооценивают потенциальные темпы дезинфляции в нынешних условиях.

🇺🇸 Выпуск облигаций компаниями США с начала года превысил $1 трлн, что является самым быстрым темпом в истории.

💡Инвестидея: как мы уже говорили, инвесторы должны посмотреть на возможности в Южной Европе. Быстрое восстановление цен на подержанные автомобили в США (отыграна большая часть 16%-ного падения в апреле), вероятно, является опережающим индикатором того, что спрос и на новые автомобили улучшается. Акции Ferrari (RACE IM) могут быть относительно безопасной ставкой из-за позиционирования компании в люксовом сегменте и лучшей бизнес-модели. Однако нам также нравится Fiat Chrysler (FCA IM / FCAU US), несмотря на более спекулятивный характер таких инвестиций (кредитный рейтинг компании — ниже инвестиционного уровня).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал