ОБлигации

Что же нужно знать и уметь на рынке ?

- 28 февраля 2020, 15:07

- |

(1) За годы проведенные на рынке, я лично пришел к тому, что самое главное это уметь правильно интерпретировать всю имеющуюся информацию.

(2) Знание отчетности (пусть на базовом уровне). С осознанием того, что это результат прошлого и это уже в цене.

(3) Мультипликаторы не имеют никакой волшебной силы. Это индикатор показывающий, хуже/лучше рынка компания себя ведет. Соответственно проверка предпосылок по дальнейшему росту. если компания торгуется с низкими мультипликаторами, а отчетность не дурна — значит есть какой-то фактор, который закладывается рынком.

(4) Интерпретировать техническую картинку.

(5) Интерпретировать некоторые межрыночные соотношения. Например динамика индекса бондов к динамике рынка акций, или динамика акций малой капитализации к рынку. Что дает картинку risk-on или risk-off сейчас.

(6) Самое сложное. Иметь план работы и строго ему следовать, включая риск-менеджмент.

Все работает, надо просто вовремя это считать и правильно интерпретировать.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Эффект паники и отечественные облигации

- 28 февраля 2020, 07:25

- |

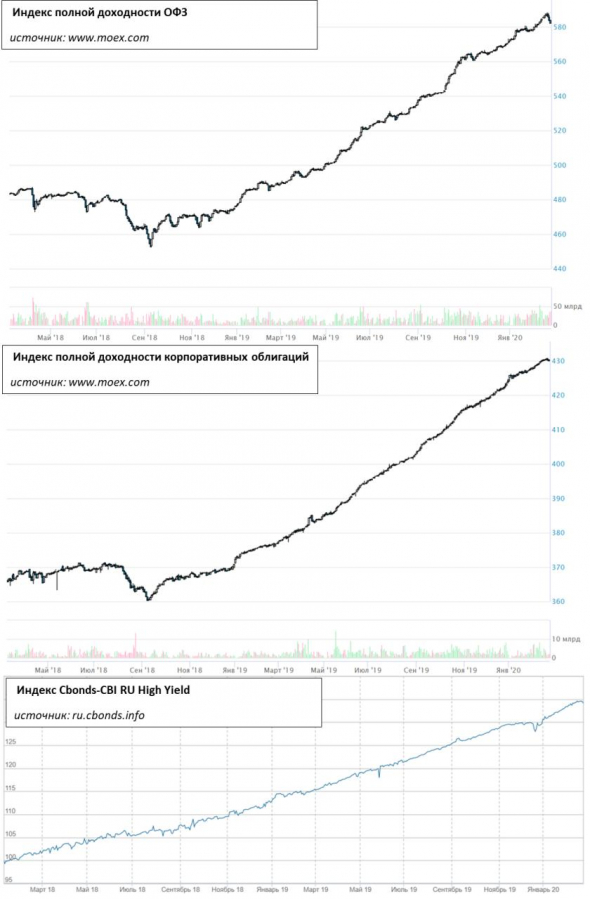

Рублевые облигации вчера снизились, и снизились третий день подряд. Как к этому относиться? Если сравнивать с динамикой западных фондовых рынков, нефти, российских акций, где снижения за это время составили по 5-10% и более, в облигациях все в относительном порядке.

Однако и радоваться снижению облигационных цен как возможности удачной покупки, наверно, рано. Индексы отечественных облигаций корректировались в последний раз более полутора лет назад, после чего испытали одно из самых впечатляющих ралли. Так что сейчас отделаться коррекцией в три дня вряд ли получится.

Мало того, облигации – как правило, запаздывающий в своей динамике рынок. Сначала падают акции, потом облигации, хотя это не догма. Но какой бы болезненной коррекция не оказалась, в обвал она перейти имеет незначительные шансы. Когда в апреле 2018 года рухнули ОФЗ, это была закономерная реакция на обрушение пирамиды carry trade. Сегодня подобной проблемы нет, а отвязка России от мировой финансовой системы стала еще больше. Главная, пожалуй, проблема – нефть. Ее цена сейчас, объективно, непредсказуема.

( Читать дальше )

Начало кризиса?

- 28 февраля 2020, 02:06

- |

В данной статьей мы решили обратиться к нашим читателям и узнать, что они думают над сложившейся ситуацией на мировых фондовых рынках. Как вы считаете, это начало кризиса или мы просто отвыкли от коррекции рынка?

Почему при почти одинаковых ставках доходности по облигациям, такие разные купоны? почему разница в купонах в разы?

- 27 февраля 2020, 08:33

- |

И все-таки коррекция

- 26 февраля 2020, 08:12

- |

Волна неприятностей дошла и до российских биржевых активов.

Волна неприятностей дошла и до российских биржевых активов.С начала недели индекс гособлигаций снизился на 0,2%, индекс корпоративных облигаций – на 0,1%, сектор высокодоходных облигаций – на 0,3%. Не впечатляет. Другое дело, акции. Здесь падение по индексу МосБиржи — 3,3%, до 3 003 п., по индексу РТС – 5,1%, до 1 446 п. Все это на фоне снижения нефти в понедельник-вторник с 57 до 55 долл./барр. для сорта Brent и в законном сопровождении ослабления рубля (до 65,3 единиц за доллар с 64,2).

Как реагировали участники на происходящее, и, собственно, что произошло? В ответ напрашивается слово «коррекция». Это то состояние рынков, когда страхи все же преувеличены, но они вполне рационально охлаждают ценовой перегрев. Коррекция не ломает тренда, она расширяет диапазон колебаний. Это возможность войти, а не выйти. Как раз по реакции участников и можно судить о коррекционном характере падения котировок. Участники вчера запаниковали. Наиболее активные и эмоционально мотивированные из них интенсивно продавали. Резко возрос интерес к золоту и доллару.

( Читать дальше )

Китай и США заливают проблемы вируса деньгами. Поможет ли это рынкам побороть страх?

- 25 февраля 2020, 16:50

- |

Вклады или облигации?

- 25 февраля 2020, 14:56

- |

Как вариант можно положить в рсхб на пенсионный вклад под 5,55% (без пополнений/снятий)

либо под 5% с пополнением/снятием в любое время

или может собрать портфель облигаций офз + тот же рсхб, сбер, и прочие где около 6,5% ставка

но за вычетом налога как понимаю будет те же 5,6% (6.5%*0.87), так что нет смысла?

а все в ЛСР и ПИК под 7% до 22 года, наверное рискованно?

Выходит пенсионный вклад лучше, чем короткие ОФЗ?

Текущая доходность облигаций

- 24 февраля 2020, 18:44

- |

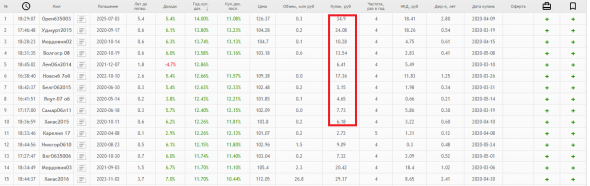

Скоро закончится срок нескольких банковских депозитов, ставки в нормальных банках выше 5,5% найти уже прям очень тяжело. Да и не хочется раскладывать опять по депозитам. Возникла идея обсчитать еще один портфель облиг. Основная мысль такая — раз хороших идей по акциям пока нет, значит надо распихать все по надёжным облигациям с разными сроками погашения, чтобы каждый квартал была возможность оценить ситуацию и либо переложиться в новые облигации, либо докупить на высвободившиеся деньги акции.

Облигации выбирались корпоративные и ОФЗ с разными сроками погашения от года до 4 лет, обязательно с фиксированной купонной доходностью, не конвертируемые, без амортизации, всяких опционов, не облагаемые НДФЛ и тд. Короче, самые простые, так как их считать проще, ну и понятнее они мне как-то.

В табличке рейтинги надежности очень условные, для того чтобы проще было делить для себя по группам и анализировать. 10-ка это только ОФЗ, 5-ки у меня ни одной нет (самый низкий 6-ка). Но при этом 6-ка это не трешак и её красный цвет станет сразу жёлтым, если в рейтинг включить что-нибудь типа Дэни Колл. То есть все равно, оценка делалась довольно консервативно по отчетам (в основном оценивал долговую нагрузку, соотношение капитала к активам, рентабельность капитала, как изменялась чистая прибыль и выручка за последние 2 года, если были рейтинги от АКРы то их тоже смотрел).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал