ОГк-2

Считаем дивидендную доходность по акциям дочек ГЭХа

- 26 апреля 2018, 00:04

- |

По мотивам поста

В среду стало известно о планах «Газпромэнергохолдинга» (ГЭХ), который планирует направить на дивиденды по акциям своих дочерних компаний (Мосэнерго, ОГК-2, ТГК-1) за 2017 год 25% от чистой прибыли по российским стандартам бухгалтерской отчетности (РСБУ). Это подтвердил и глава ГЭХ Денис Фёдоров:

«Учитывая достаточно серьезную непредсказуемость ситуации с реализацией программы ДПМ-штрих и необходимость сохранять финансовую устойчивость компании на длительную перспективу, мы не можем исходить из результатов одного-двух лет, мы смотрим на 5-10 лет вперед, чтобы сохранять финансовую устойчивость».

«В этой ситуации мы считаем целесообразным гасить долги опережающими темпами и выплачивать дивиденды. За 2017 год мы собираемся выплачивать 25% прибыли по РСБУ. На следующий год будем все считать отдельно».

В принципе я такой сценарий и закладывал в свои прогнозы, а потому не сильно удивился такому раскладу. Итак, после нехитрых математических вычислений картина по дивидендам дочек ГЭХа на сегодняшний день следующая:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 2 )

Компании, входящие в ГЭХ, планируют дивиденды за 2017 г в 25% прибыли по РСБУ

- 25 апреля 2018, 19:54

- |

Гендиректор холдинга Денис Федоров:

«Учитывая достаточно серьезную непредсказуемость ситуации с реализацией программы ДПМ-штрих и необходимость сохранять финансовую устойчивость компании на длительную перспективы, мы не можем исходить из результатов одного-двух лет, мы смотрим на 5-10 лет вперед, чтобы сохранять финансовую устойчивость»

«В этой ситуации мы считаем целесообразным гасить долги опережающими темпами и выплачивать дивиденды. За 2017 год мы собираемся выплачивать 25% прибыли по РСБУ. На следующий год будем все считать отдельно»,

Прайм

Главный вопрос для акционеров ОГК-2 - дивиденды

- 11 апреля 2018, 16:39

- |

При оценке мы, в основном, ориентировались на российские генерирующие аналоги из-за общих регулятивных и экономических факторов, отдав им вес 80%. Вес компаний-аналогов из развивающихся стран, соответственно, 20%. Мы также применили страновой дисконт 25%.

По форвардным мультипликаторам акции ОГК-2 остаются недоцененными по отношению к компаниям-аналогам на ~30%. Мы сохраняем рекомендацию «покупать», но снижаем целевую цену с 0,6951 до 0,6095 руб. после выхода прибыли ниже ожиданий. Потенциал акций остается достаточно сильным, около 30%. Основной риск для таргета в ближайшей перспективе мы видим в снижении нормы дивидендных выплат.

В этом году генерирующие компании вряд ли будут привлекать внимание инвесторов

- 10 апреля 2018, 15:32

- |

Мы скорректировали наши модели с учетом новых данных. Мы полагаем, что настроения инвесторов по отношению к компаниям сектора останутся нейтральными, поскольку сейчас эмитенты готовятся к новому инвестиционному циклу, темпы роста снижаются, а дивидендная доходность их бумаг остается невысокой. В связи с этим в качестве наших фаворитов в секторе мы выделяем самую дешевую по мультипликаторам компанию – «Интер РАО» (прогнозная цена на горизонте 12 месяцев – 7,80 руб.; ожидаемая полная доходность – 104%; рекомендация «покупать»), а также самую щедрую – «Юнипро» (3,46 руб./акц; ETR – 27%; «покупать»).

2017 год — большая часть роста позади. Мы полагаем, что 2017 г. оказался последним годом, в течение которого прибыльность компаний сектора сильно росла (как минимум в перспективе ближайших трех лет). Практически каждый анализируемый нами эмитент отчитался о росте EBITDA и чистой прибыли (с корректировкой на списания). Контроль над издержками также был на высоком уровне, при этом цены на топливо в отчетном периоде росли медленнее, чем номинальные цены на газ, тогда как прочие контролируемые расходы у большинства эмитентов в действительности снизились в годовом сопоставлении.

Компании завершили год в лучшей финансовой форме за всю историю наблюдений: общий показатель EBITDA достиг 352,5 млрд руб. (5 лет назад было 175,8 млрд руб.), а средний коэффициент чистый долг/EBITDA составил 0,5x. Компании, очевидно, пожинают плоды 10-летней инвестиционной фазы, однако за исключением «Энел Россия» и «Юнипро», контролируемых из-за рубежа, для владельцев бумаг остальных компаний сектора это вряд ли обернется значительными дивидендами. Согласно нашим прогнозам, средняя дивидендная доходность генерирующих компаний в 2018 г. составит 5%, что предполагает коэффициент дивидендных выплат в среднем около 40% от свободного денежного потока (FCFF), тогда как у сопоставимых зарубежных компаний он составляет в среднем более 100%.

2018 год — период стабильных показателей прибыли и подготовка к ДПМ-2.

( Читать дальше )

Промышленные потребители хотят снова реформировать энергетику

- 04 апреля 2018, 19:16

- |

Пик платежей ДПМ придется на 2020-2022 годы.

Повышенный тариф действует 10 лет, но рассчитывается исходя из окупаемости за 15 лет.

Основная надбавка приходится на 7й и 10й годы работы новых энергоблоков, что поднимает цену для потребителей.

Кто что думает? Могут продлить ДПМы? Как это скажется на акциях компаний?

Акции Интер РАО ЕЭС и ОГК-2 привлекательны для покупки

- 02 апреля 2018, 16:01

- |

Мы обновили оценочные модели «Интер РАО ЕЭС», «Энел Россия», «Юнипро» и «РусГидро» и возобновляем анализ ОГК-2, «Мосэнерго» и ТГК-1. Мы принимаем во внимание их новейшие операционные и финансовые результаты, а также учитываем наши новые макроэкономические прогнозы. В ближайшие годы ключевым фактором, определяющим финансовые показатели компаний, по-прежнему будут платежи за новые мощности, построенные в рамках ДПМ. В связи с этим результаты будут отличаться от компании к компании. Мы даем рекомендацию «покупать» по двум акциям: «Интер РАО ЕЭС» и ОГК-2. У остальных компаний («РусГидро», «Энел Россия», «Юнипро», «Мосэнерго» и ТГК-1) пока ограниченный потенциал роста, так что их бумаги мы рекомендуем «держать».Потенциал роста цен на электроэнергию и мощность ограничен. В условиях свободного рынка рост цен на электроэнергию отстает от повышения цен на энергоносители (особенно в ценовой зоне «Европа»). Это связано с вводом нового, более эффективного генерирующего оборудования в сочетании со слабым ростом спроса. В 2018 году, благодаря небольшим объемам ввода мощностей в рамках программы ДПМ и некоторому повышению спроса на электроэнергию, мы ожидаем изменения ситуации. Теперь цены на электроэнергию будут точнее повторять динамику цен на энергоносители, хотя цены на последние, скорее всего, будут повышаться не быстрее ИПЦ. То же можно сказать о ценах на мощность (исключая ДПМ): они известны вплоть до 2021 года, и только в 2021 году их рост будет опережать инфляцию.

Цены в рамках ДПМ тоже снизятся

( Читать дальше )

ОГК-2 - дивиденды компании за 2017 год могут вырасти до 0,0326 рубля

- 13 марта 2018, 11:49

- |

Результаты. Компания опубликовала финансовые результаты за 2017 по МСФО на прошлой неделе, но мы считаем необходимым в общих чертах напомнить основные показатели в контексте вчерашней телеконференции. Выручка выросла на 5% г/г до 141.3 млрд руб., в основном за счет роста выручки от продаж мощности. Показатель EBITDA подскочил на 42% г/г до 26.8 млрд руб., в результате чего рентабельность EBITDA увеличилась на 4 пп г/г до 19%. Сильная динамика EBITDA стала возможной на фоне заметного снижения затрат: переменные затраты упали на 2% г/г за счет снижения выработки электроэнергии, в то время как постоянные затраты выросли менее чем на 1% г/г, в результате чего общие операционные расходы выросли менее чем на 0.6% (125.3 млрд руб.). Чистая прибыль отразила рост EBITDA и увеличилась более чем в два раза г/г, достигнув 7.2 млрд руб. FCF увеличился в три раза г/г и составил 9.0 млрд руб., отразив рост прибыли и снижение уплаченных процентов (-13% г/г до 5.7 млрд руб.), а также снижение капзатрат — до 10 млрд руб. против 14.8 млрд руб. в 2016.

( Читать дальше )

Важное в отчете ОГК-2

- 08 марта 2018, 01:06

- |

Посмотрел отчет ОГК-2. Что самое важное?

Прирост выручки на +8,2 млрд дали 2 станции: Новочеркасская и Троицкая ГРЭС

Обе станции завершили строительство новых силовых установок во 2кв2016 и по ним пошли платежи ДПМ, которые в полной мере отразились в отчете 2017.

Почему произошел убыток в 4 квартале -0,5 млрд против прибыли 1,2 млрд годом ранее?

https://smart-lab.ru/q/OGKB/f/q/MSFO/net_income/

Потому что на 3,4 млрд вырос резерв по сомнительным долгам, из них +1,7 млрд долг обанкротившейся группы Е4 дяди Миши Абызова, который сбежал в российское правительство. Я кстати даже и не знал, что Е4 обанкротилась) Ну и еще +1,3 северный кавказ традиционно)

Если прибавить эти списания к прибыли, получим P/E=5.

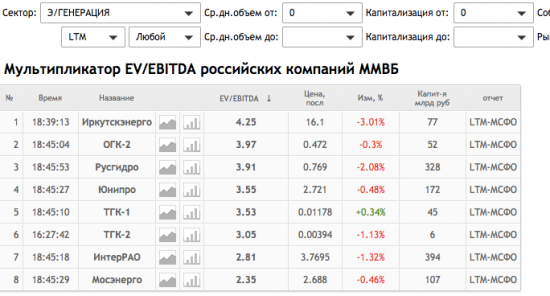

Однако EV/EBITDA у компании высокое = 4, одно из самых высоких в генерации

См. таблицу:

т.к. у компании пока все еще довольно большой чистый долг 54,2 млрд

долг кстати за год тоже существенно улучшился (-8,3 млрд руб).

Позитивно и падение CAPEX в 2017 на 4,3 млрд. Рост прибыли, снижение капекса и рост амортизации привели к увеличению свободного денежного потока за год на 5 млрд — до 4,4 млрд. Могло бы быть больше, но сильно вырос оборотный капитал за год — на 4,4 млрд. руб.

ОГК-2 отчиталась о росте прибыли ниже ожиданий

- 06 марта 2018, 13:07

- |

EBITDA составила 26,82 млрд.руб. (+41,7%) при ожиданиях 30,8 млрд.руб. Маржа EBITDA улучшилась до 19% с 14,1% годом ранее. Чистая прибыль ОГК-2 стала больше в 2,4х раза – 7,2 млрд.руб. (ожидалось около 11 млрд.руб.). Выручка в 2017 году составила 141,32 млрд.руб. (+5,1%), а операционные расходы увеличились на 0,6% в сравнении с прошлым годом.

Негативным моментом стало повышение финансовых расходов, несмотря на сокращение долга и снижение процентных ставок в России. Финансовые расходы выросли за год на 4% до 6,1 млрд руб.Малых Наталия

Чистый долг сократился на 13% до 54,2 млрд.руб. или 2х EBITDA, денежный поток вырос в 1,5х раза до 14,5 млрд.руб. Дивиденды в этом сезоне, скорее всего, будут рекордные, но ниже, чем ожидалось. При сохранении нормы выплат на уровне прошлого года, 29% прибыли по МСФО, DPS может составить около 0,0195 руб. на 1 акцию с доходностью 4%.

ГК «ФИНАМ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал