ОЗОН Фармацевтика

5 идей в российских акциях. Перспективные бумаги в середине апреля 2025

- 15 апреля 2025, 15:39

- |

К середине апреля Индекс МосБиржи отскочил на 8% от недавнего трехмесячного минимума. Очень похоже, что он уже миновал свое нижнее значение на несколько ближайших недель. Между тем отдельные акции сохраняют потенциал для среднесрочного роста стоимости от текущих уровней. Это отчасти связано с предстоящими дивидендными выплатами, а также с относительной дешевизной по историческим меркам.

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

ИКС 5. Дивидендная фишка сезона

• Компанию можно назвать главной фишкой приближающегося дивидендного сезона. Величина уже объявленных годовых дивидендов составляет 19% от текущего курса. С учетом еще одной прогнозируемой выплаты в 2025 г. дивдоходность акций ИКС 5 на 12 месяцев может составить 33%.

• Последний финансовый отчет оказался довольно позитивным: за 2024 г. выручка компании выросла на 24% как за счет среднего чека, так и благодаря увеличению трафика в магазинах. При этом по магазинам-дискаунтерам годовая выручка удвоилась.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Новости фармы

- 15 апреля 2025, 11:02

- |

- В России упростили правила регистрации цен на ЖНВЛП. Правительство России упростило процедуру регистрации и перерегистрации предельных отпускных цен на лекарства из перечня жизненно необходимых и важнейших лекарственных препаратов. С 1 сентября процедура будет немного упрощена. Мера эта вынужденная и связана с тем, что при нынешних ценах компаниям становится невыгодно производить некоторые препараты и на рынке образуется дефектура.

- Минздрав зарегистрировал седьмой российский препарат с семаглутидом. Привет Промомед и Герофарм! Конкуренция растет и это хорошо, так как цена должна начать снижаться. Обращаю внимание, что свой семаглутид зарегистрировала компания Джодас экспом. Напоминаю про мой пост выше t.me/eurofei_kitchen/167 и что препараты этой компании покупать не стоит.

- Коллеги из мира клин исследований, обращаю внимание обновлен состав Совета по этике Минздрава. Ссылка на Приказ Минздрава России от 1 апреля 2025 г. № 159.

- В крупнейшем фармпроизводителе «Нижфарм» сменился гендиректор. Мутненькая и интересная история. Огромный фарм производитель попадает под управление небольшой компании с выручкой в ярд и чистой прибылью 18 млн. К сожалению не погружен с кухню этой ситуации со Штадой и ее активами. Коллеги, если есть какая-нибудь информация, буду очень признателен.

( Читать дальше )

«Изислип®» на конференции «Галерея Сновидений»

- 15 апреля 2025, 10:54

- |

На одном из ведущих научных мероприятий для врачей, работающих с проблемами сна, представили препарат «Изислип®» от «Озон Фармацевтика».

Наш препарат стал частью доклада Елены Александровны Корабельниковой, доктора медицинских наук и профессора кафедры нервных болезней ИПО Первого МГМУ им. Сеченова.

Что привлекло внимание врачебного сообщества?

Препараты с действующим веществом доксиламина сукцинат преимущественно выпускаются в форме таблеток, покрытых пленочной оболочкой.

«Изислип®» — единственная диспергируемая таблетка с этим действующим веществом на нашем рынке.

Она производятся по технологии прессования с применением гранулирования. Такие таблетки растворяются в воде, их можно принимать как запивая водой, так и растворяя в небольшом количестве воды (принимая в виде суспензии). Диспергируемая форма особенно актуальна для пациентов с дисфагией (расстройством акта глотания).

«Изислип®» – рецептурный препарат, оказывает снотворное и седативное действие. Подробности читайте в нашем релизе.

📰"Озон Фармацевтика" Проведение заседания совета директоров и его повестка дня

- 11 апреля 2025, 14:33

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 11....

( Читать дальше )

Озон фармацевтика заботится о потенции своих покупателей!

- 11 апреля 2025, 01:10

- |

Интересная новость от компании Озон фармацевтика:

https://t.me/ozonfarma_ozon/132

О чем собственно речь. Все знают препарат Виагра действующим веществом которого является силденофил. Но не все (возможно) знают историю его создания.

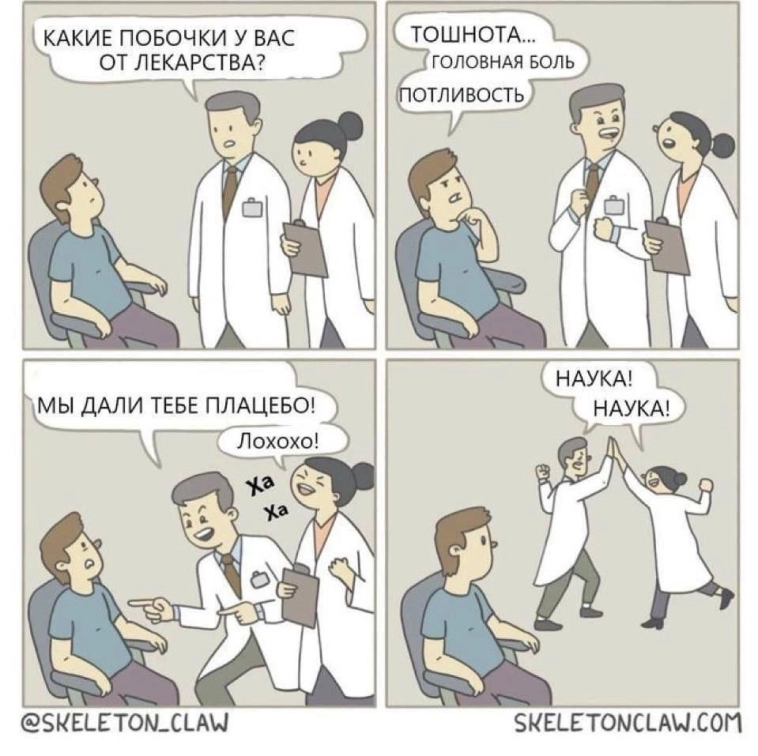

В конце 1980-х годов компания Pfizer разрабатывала новый препарат для лечения стенокардии, собственно, это и был силденафил. Препарат должен был расширять сосуды и улучшать кровоток в сердечной мышце за счёт повышения уровня оксида азота (NO). В общем-то для того времени популярная тема, но все пошло не так. Во время клинических исследований был обнаружен достаточно частая «нежелательная реакция», а именно улучшении эрекции. Оказалось, что силденафил блокирует фермент ФДЭ-5, который регулирует кровоток в половом члене. В результате сосуды расслаблялись, усиливая приток крови и вызывая стойкую эрекцию. Pfizer быстро понял, что это даже не золотая, а жила чистого вибраниума и переориентировал исследования на лечение эректильной дисфункции (ЭД).

( Читать дальше )

Акции «Озон Фармацевтика» станут доступны на дополнительных торговых сессиях Мосбиржи

- 10 апреля 2025, 11:43

- |

С 11 апреля 2025 года список ценных бумаг, доступных на утренней и вечерней торговых сессиях рынка Московской биржи, пополнился акциями «Озон Фармацевтика» (OZPH).

Утренняя торговая сессия на рынке акций проводится с 6:50 до 9:50. Вечерние торги на фондовом рынке проходят с 19:00 до 23:50.

24 апреля Группа «Озон Фармацевтика» впервые проведет День инвестора. Компания представит финансовые и операционные результаты 2024 года, а также расскажет о планах развития. Мероприятие пройдет на онлайн-платформе Московской биржи. Регистрация доступна по ссылке.

📰"Озон Фармацевтика" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

- 10 апреля 2025, 10:14

- |

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

Акции «Озон Фармацевтика» станут доступны на дополнительных торговых сессиях Мосбиржи

С 11 апреля 2025 года список ценных бумаг, доступных на утренней и вечерней торговых сессиях рынка Московской биржи, пополнится акциями «Озон Фармацевтика» (OZPH)....

( Читать дальше )

Директор по качеству Группы «Озон Фармацевтика» Евгения Тетерина: «Мы уверены в стабильном качестве наших препаратов»

- 08 апреля 2025, 11:07

- |

О том, как на наших производствах проходит процесс отбора ингредиентов, из которых производится лекарство, как контролируется состав препаратов, как мы работаем с обратной связью от потребителей, рассказала директор по качеству Группы «Озон Фармацевтика» Евгения Тетерина:

«Когда мы принимаем решение о разработке лекарственного препарата-дженерика, то обращаемся к оригинальному препарату, оцениваем его состав, требования к качеству действующих и вспомогательных веществ. Качество веществ должно соответствовать Фармакопейным требованиям.

Мы прописываем требования к действующим и вспомогательным веществам в спецификациях и начинаем поиск поставщиков, способных поставить компании вещества, соответствующие нашим требованиям. Все вещества и материалы, поставленные на склады компании, обязательно проходят входной контроль на соответствие показателям качества, прописанным в тех самых спецификациях.

Мы проводим контроль, используя методики, включенные в Фармакопеи. Их работоспособность подтверждена в том числе в наших лабораториях.

( Читать дальше )

Народный портфель. Банки спасли результаты

- 08 апреля 2025, 10:57

- |

Московская биржа опубликовала данные о «Народном портфеле» за март. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, а также проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора»

Это аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что изменилось в марте

• Общая структура портфеля осталась без изменений.

• Изменились доли следующих бумаг:

- Газпром: 14,9% -> 13,9%

- ЛУКОЙЛ: 14,0% -> 14,3%

- Сургутнефтегаз-ап: 5,3% -> 5,5%

- Сбербанк: 30,8% -> 30,9%

- Норникель: 5,2% -> 4,9%

- Яндекс: 5,6% -> 5,8%

- Сбербанк-ап: 6,9% -> 7,0%

- Роснефть: 6,5% -> 6,2%

- Полюс: 4,7% -> 4,9%

- Т-Технологии: 6,1% -> 6,6%

• Таким образом, топ-3 бумаги по портфелю по-прежнему — Сбербанк, ЛУКОЙЛ и Газпром. Суммарно на них приходится 59,1%.

( Читать дальше )

Озон Фармацевтика в 2024 году удвоила чистую прибыль по РСБУ, выручка выросла в 2,8 раза

- 07 апреля 2025, 11:35

- |

ПАО «Озон Фармацевтика» в 2024 году увеличило чистую прибыль по РСБУ в 2,2 раза по сравнению с предыдущим годом — до 2,2 млрд рублей, говорится в отчете компании.

Выручка выросла в 2,8 раза, до 2,9 млрд рублей.

Озон Фармацевтика работает с 2001 года, производственные мощности расположены в Жигулевске и ОЭЗ «Тольятти». Помимо этого, научно-исследовательские лаборатории компании находятся в биофармацевтическом кластере «Сколково» и в городе Химки.

Основным бенефициаром группы «Озон Фармацевтика» является Павел Алексенко, которому на 30 июня 2024 года принадлежало 44,04% акционерного капитала. В октябре компания провела IPO на МосБирже объемом 3,45 млрд рублей.

www.e-disclosure.ru/portal/company.aspx?id=39126

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал