ОПЦИОНЫ

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

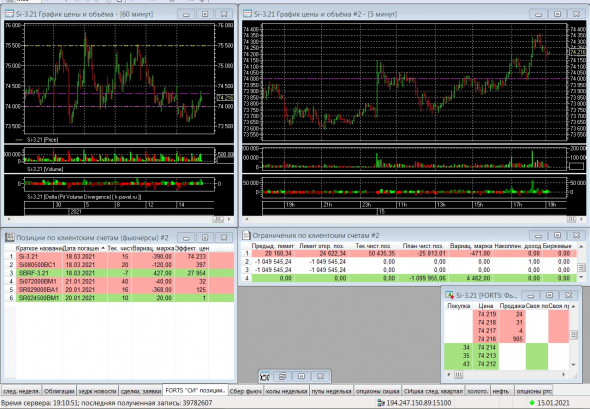

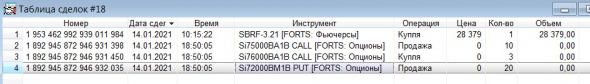

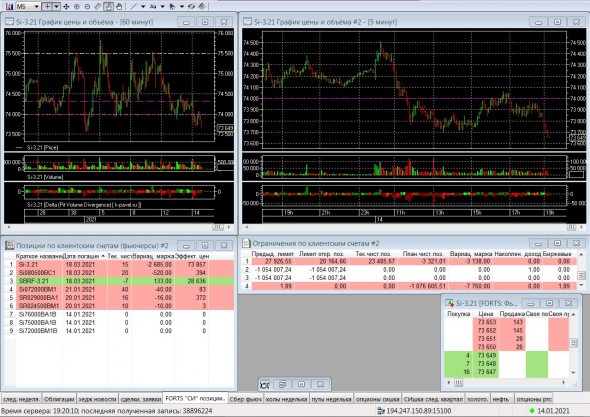

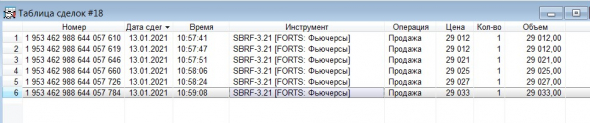

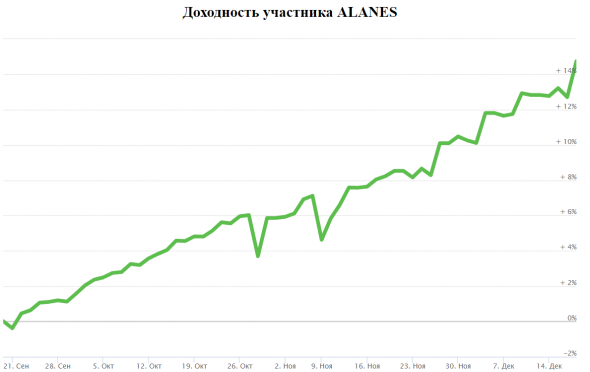

ЛЧИ 2020. Торгуем как Alanes.

- 16 января 2021, 20:13

- |

Смартлабовская опционная тусовка достаточно узкая, интересных участников, способных продемонстрировать свои торговые подходы и результаты по сделкам ещё меньше. Одним из этих участников является ALANES. На последнем ЛЧИ 2020 он продемонстрировал практически образцово показательную эквити, как и в раннее проводимом местном конкурсе Игры Разума.

Есть обоснованное предположение, что Аланес получил сильного лося на мартовском падении рынка. Несмотря на это, способность генерить хороший профит в спокойные времена подталкивает детальнее разобраться в его торговле и постараться понять что можно в ней улучшить.

Коллега KarL$oH уже делал пост по разбору торговых подходов Аланеса в

( Читать дальше )

- комментировать

- ★34

- Комментарии ( 47 )

В опционах появился ММ?

- 16 января 2021, 17:05

- |

Залез я в пятницу в опционные контракты и малось прифегел. Всё не смотрел, но на 72 и 74 страйках мартовских путов и колов по Си стоят нехилые заявки по 10-50-100 штук за вменяемые деньги. Прям небо и земля по сравнению с недавними «опционными стопочками», что я не удержался и замутил малехо :-) Вопрос такой — это ММ появился или это звезды так удачно совпали?

ЗЫ До этого заметил ММ в Си не только в ближайшем контракте, но и на год вперед, что тоже не может не радовать.

ОПЦИОНЫ. Статья 14. Вега (Каппа) или показатель чувствительности опциона к изменению волатильности

- 16 января 2021, 16:03

- |

Мы подошли к последнему параметру теоретической оценки опционов. Неоднократно повторяли о важности волатильности для опционной торговли и этот показатель помогает понять насколько вырастет или упадет цена премии опциона при изменении волатильности на рынке.

ТЕОРИЯ

Вега или каппа - это показатель, характеризующий чувствительность теоретической стоимости опциона к изменению волатильности.

Выражается вега через число пунктов изменения теоретической стоимости на каждый процентный пункт изменения волатильности.

Поскольку с ростом волатильности стоимость всех опционов (и путов и коллов) растет — вега — величина положительная.

К примеру возьмем квартальный опцион колл RI150000BC1:

( Читать дальше )

Рынки закладываются на коррекцию в ближайший месяц?

- 16 января 2021, 15:40

- |

В пятницу прошла экспирация опционов. Под это дело рынки немного скорректировались, так как они зашли немного выше, чем скопился основной объем опционов.

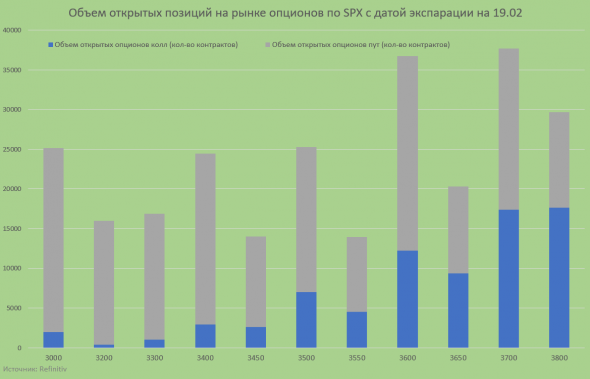

Следующей отметкой по опционам выберем 3-ю пятницу февраля. По позициям там на закрытие вчерашнего дня сформировалась следующая картина:

1. Основной «забор» находится на уровнях 3600 и 3700 пунктов по S&P 500.

2. Практически по всем основным отсечкам преобладают опционы «пут».

3. За неделю объем коллов на 19.02 вырос на 12,7 тыс. контрактов, а путов 89,5 тыс. контрактов.

Для полноценного анализа рынка опционов открытого интереса, конечно, мало, но мы стараемся понять лишь общую картину.

На основании этих данных, предполагаем, что в этот раз участники рынка закладываются на коррекцию в ближайший месяц.

Наш Телеграм-канал

ES-mini, интрадей разные страйки, в сравнении с неделькой и др.

- 15 января 2021, 12:39

- |

On-line урок в терминале TWS, брокер IB.

Теория + практика на реальном счете IB.

ИНТРАДЕЙ = сравниваем риск/доходность.

( Читать дальше )

Опционы+ОФЗ, альтернатива FXRU.

- 14 января 2021, 22:48

- |

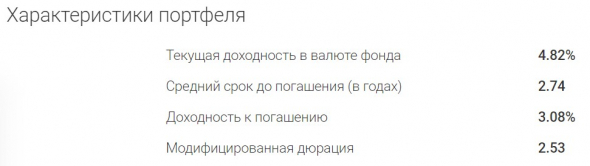

Допустим, мы хотим собрать портфель из облигаций, но при этом застраховать себя от обесценивания рубля.

Для этого есть прекрасный инструмент в виде ETF FXRU. Это такой готовый портфель из еврооблигаций (облигации, уже торгуемые не в рублях, обычно доллары).

Но если посмотреть на текущую доходность она равна 3,08% годовых.

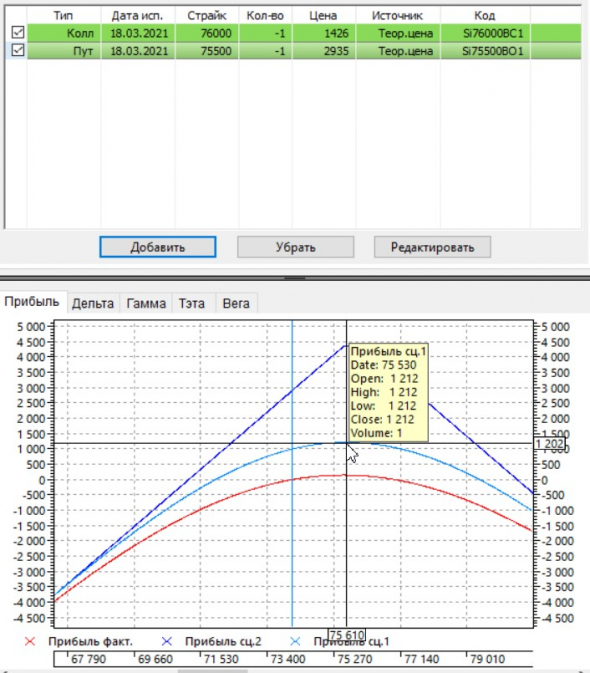

А теперь посмотрим сколько дают опционы. На картинке я собрал стрэнгл немного выше текущей цены.

( Читать дальше )

Астро трейдинг опционами. Обзор недавних публикаций.

- 13 января 2021, 13:43

- |

Хотя общий обзор никому не помешает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал