ОПЦИОНЫ

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

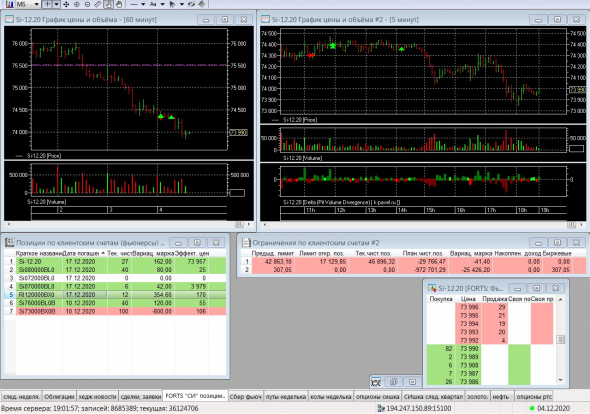

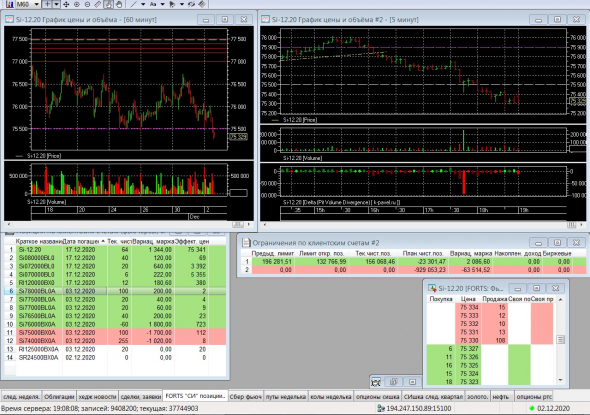

Конструкция дала прибыль

- 08 декабря 2020, 08:07

- |

smart-lab.ru/blog/656336.php

Прибыль по итогу получилась очень хорошая, как говориться сыграл в два конца, конечно никто не ожидал такого поворота событий)))

Голые коллы 130.000 дали хорошую прибыль.

Вот моя запись 5 ноября, если честно самому смутно верилось в такой рост. Точнее я знал что рост будет, но не так быстро)

Откупил я шорты 127500 от 400 до 700. Теперь сижу с голым лонгом по коллам и небольшим убытком в надежде на рост до 130.000 пунктов к 17.12.2020)) Ну собственно позиция у меня не такая маленькая, так что возможно подарок будет хороший. Буду смотреть по ситуации, может и раньше скину.

- комментировать

- ★1

- Комментарии ( 2 )

Прошу совета по mmz0 и siz0

- 04 декабря 2020, 19:57

- |

Прежде еще не сталкивался, поэтому не хочется (сильно) обжечься. Вопрос по фьючерсам. Держу шорт на mmz0 и лонг siz0. В обоих случаях входил достаточно давно, вовремя не скинул и сейчас хочу еще подержать, так как не верю в долгосрочное укрепление рубля. Ну и ммвб рано или поздно должен подпросесть. У обоих фьючерсных контрактов 17 декабря произойдет экспирация. Что в этом случае случится с моими контрактами? Правильно я понимаю, что сейчас, следуя моей логике, следует выкупить шорт индекса мосбиржи по текущим, продать лонг по доллару и переложиться в более дальние контракты?

Бычий спред - конкретный пример из нашего портфеля

- 04 декабря 2020, 19:49

- |

Если акция компании, которая вам нравится, упала на 20-30%, как поучаствовать с фиксированным риском и потенциальным доходом в 5 раз больше риска ?

Акции такой компанию можно просто купить и ждать, пока цена пойдёт вверх. Но основная проблема в таком подходе, что цена может опять упасть, нанеся непредвиденный урон портфелю.

Лучший способ это опционы, причём не просто опцион колл, а бычий спред не в деньгах. Именно он даёт максимальную доходность при минимальном фиксированном риске. Дело в том, что резкое падение это шок, а следовательно высокая волатильность, а это значит дорогие опционы. Поэтому нам надо их не только покупать, но и продавать.

Работает так: покупаем один опцион колл на 10% от текущей цены и продаём один колл на 20% от цены. Для того, чтобы такой спред заработал, цена акции должна вернуться на первоначальный уровень, откуда она изначально падала (что математически вероятно). Как правило, на 100$ риска инвестор получает 400-500$ дохода. Важно, чтобы все это произошло до момента экспирации опционов.

А что если цена продолжит падать ещё на 80-90%? То нас это не будет волновать. Единственно, что потеряется — уплаченная премия за опционы.

Все в телеграм-канале https://t.me/joinchat/AAAAAFhM8TxBjXw05UX8hA&feature=youtu.be

Экспирация бычьего спреда

- 04 декабря 2020, 13:50

- |

Вчера истек бычий спред по РИ, и насколько я понимаю теорию, на счет должна была после вечернего клиринга упасть сумма равная разнице между страйками.

Однако, зачисленная сумма оказалась существенно меньше.

Брокер сообщил, что так как РИ вырос, то опционы были исполнены автоматом в течение дня, а по вопросам расчета маржи нужно обращаться на биржу.

Объясните плиз почему так получилось или может я что не учел при создании спреда?

Мастер-класс "Торговля опционами". Теория

- 03 декабря 2020, 18:02

- |

Не судите строго, это было несколько лет назад :)

( Читать дальше )

Опционы и хеджирование открытых спекулятивных позиций

- 02 декабря 2020, 08:28

- |

Я в опционах дуб дубом, занимаюсь лишь торговлей фьючерсов, интересует почему перед выходными люди не прикрывают открытые фьючерсные позиции опционами? То есть, допустим сейчас цена фьючерса на индекс РТС 100030 (цифры и условия случайны) рынок находится на абсолютном историческом максимуме в самой вершине шпиля, торговая система выдает сигнал на покупку фьючерса в последний час работы биржи, впереди 3 выходных. В обычных условиях я бы просто его проигнорировал, но вот сейчас задумался а что если — купить опцион пут со страйком 100000 за 800 руб и купить фьючерс согласно своей ТС и спокойно уйти на выходные. В итоге возможны различные варианты:

1. В понедельник рынок открывается гэпом вверх. Я в плюсе по фьючерсу (ну а опцион же можно же перепродать и вернуть часть денег уплаченной премии опциона? например купил за 800 а продал за 300 так как пошло не в твою сторону? или его продать может только его создатель, а покупатель либо исполняет его либо нет?) Ну даже если нельзя можно продать в пятницу дальний опцион и снизить сумму уплаченной премии.

2. В понедельник рынок открывается нейтрально я в убытке на сумму уплаченной премии (опять же при условии что я не могу его перепродать как обычный фьюч?)

3. В понедельник рынок открывается обвальным падением как в случае с санкциями против Русала с планки на планку (я в убытке по купленному фьючерсу, но в плюсе по купленному пут опциону начиная со 100000 за минусом премии?)

Я правильно рассуждаю? И если да почему схемой почти никто не пользуется? В чем ее подвох?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал