SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ОПЦИОНЫ

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

По мотивам вчерашнего поста!

- 15 марта 2016, 14:07

- |

smart-lab.ru/blog/316316.php

Подскажите, люди понимающие в опционах, что бы мы смогли заработать вчера(помогая «доброму» товарищу) и чем бы всё закончилось сегодня?

Подскажите, люди понимающие в опционах, что бы мы смогли заработать вчера(помогая «доброму» товарищу) и чем бы всё закончилось сегодня?

- комментировать

- ★1

- Комментарии ( 18 )

опционная торговля за месяц

- 15 марта 2016, 12:04

- |

Месяц торговли, а месяц у меня считается от экспиры до экспиры прошел хорошо. С самого начала покупал колы 75 по РИ и пришлось подергаться в середине февраля, когда рынок пошел к 72500. После ухода рынка выше 75 добавил еще колов 80 по 850 п/п. Сформировал в процессе роста сначала коловые спреды 75000-77500 потом продал 80 колы по 2100 п/п и на остатках голых длинных 75000 колов закрыл спреды 75000-80000. Недавно добавил путовые спреды 85000-82500. У меня вышла цена спреда 800 п/п. Вчера все было с этими спредами хорошо, но на вечерке уже думал, что путовые спреды сгорят. Сейчас включил Квик и опа, приятный сюрприз и путовые спреды с большой вероятностью принесут прибыль. Не часто так у меня бывает, что все опционные комбинации плюсуют в итоге. Осталось подождать всего 3,5 часа.

Торговый план YouTrade.TV 15 марта 2016 г.

- 15 марта 2016, 10:41

- |

Утренняя передача «Торговый план» на видеопортале трейдеров YouTrade.TV 15 марта 2016 г. с участием трейдеров Ильи Коровина (Калининград), Алексея Анохина (Челябинск), Антонио (Москва).

РТС - с утра вероятно снижение.

- 15 марта 2016, 07:52

- |

РТС — с утра вероятно снижение, РТС у верхней границы коридора 81 300 — 85 500, нефть снижается.

Natural Gas продажа опционов

- 14 марта 2016, 21:17

- |

Откуплен один край, а именно put 1.400, по 0,003. Смысла ждать дальше небыло.

Итого +85,38$ включая все комиссии

И сразу же продан put 1.650 по 0,022

Теперь все выглядит так

Итого +85,38$ включая все комиссии

И сразу же продан put 1.650 по 0,022

Теперь все выглядит так

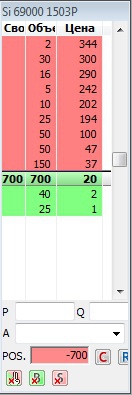

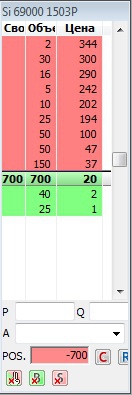

Отдам халявные деньги !!!

- 14 марта 2016, 19:34

- |

Предлагаю к продаже 700 опционов Si PUT 69000 исполнение завтра 15.03 в 14.00.

Можете заработать 14 000 рублей без риска, заявка в стакане, налетай пока не разобрали.

ЗЫ Враги уже на подступах )))

Можете заработать 14 000 рублей без риска, заявка в стакане, налетай пока не разобрали.

ЗЫ Враги уже на подступах )))

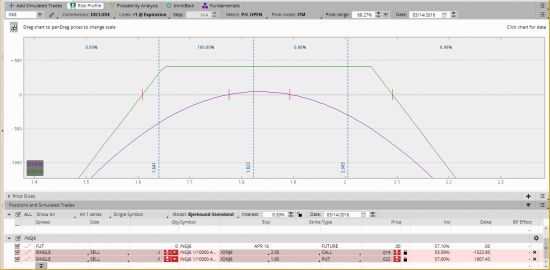

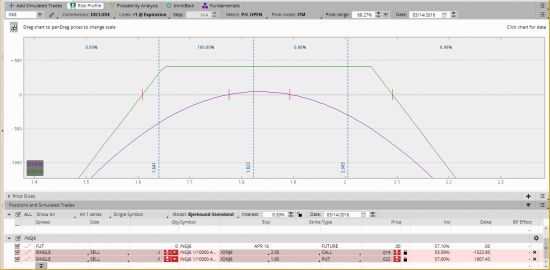

Опционы на Америке. JCOM.

- 14 марта 2016, 16:56

- |

После выхода аналитики от Citrona, акция неслабо так себе грохнулась. Ожидаемая волатильность улетела в исторические максимумы. Так и чешутся ручонки ее запродать. Но расторгованость опционов оставляет желать лучшего. И все же апрельскую серию хочется шортануть.

Немножко картинок:

Матрица волатильности:

Продам немного мартовских путов, чуть побольше апрельских. Позицию закрою проданными по дельте акциями. Ребалансировка портфеля через отклонения хеджа на 25%. Продолжение слеудет.

Немножко картинок:

Матрица волатильности:

Продам немного мартовских путов, чуть побольше апрельских. Позицию закрою проданными по дельте акциями. Ребалансировка портфеля через отклонения хеджа на 25%. Продолжение слеудет.

Опционы, а как бы поступили вы?

- 14 марта 2016, 11:55

- |

Всех приветствую!

Многие ждут коррекцию по РТС, если не с 850 то с 900 с большой вероятностью и я не исключение. Появилась у меня идея заработать на этом, возможном, падении с помощью апрельских опционов. И вот тут вопрос, как лучше поступить, продать 75 колы или купить 75 путы? Для подстраховки в первом случае купим колов следующего страйка, а во втором, продадим путов предыдущего страйка.

Какой вариант предпочли бы вы, какие плюсы и минусы, прошу высказываться. Заранее благодарю!

Многие ждут коррекцию по РТС, если не с 850 то с 900 с большой вероятностью и я не исключение. Появилась у меня идея заработать на этом, возможном, падении с помощью апрельских опционов. И вот тут вопрос, как лучше поступить, продать 75 колы или купить 75 путы? Для подстраховки в первом случае купим колов следующего страйка, а во втором, продадим путов предыдущего страйка.

Какой вариант предпочли бы вы, какие плюсы и минусы, прошу высказываться. Заранее благодарю!

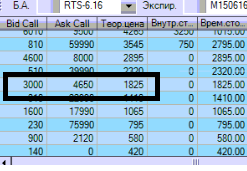

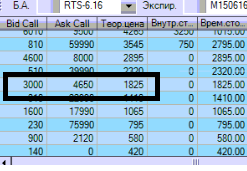

Теоретическая цена ниже рыночной.

- 14 марта 2016, 10:08

- |

Друзья, объясните феномен. Почему Теор. цена на июньских опционах call по Ri ниже рыночной цены? Неужели биржевая улыбка волатильности рассчитывается настолько не корректно?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал