ОТЧЕТ

RAZB0RKA отчета НКХП по РСБУ - 2кв'22. Верите в экспорт зерна?

- 23 сентября 2022, 00:10

- |

На нашем фондовом рынке есть несколько компаний, название которых не отражает того чем они занимаются

Одна из таких, это НКХП (Новороссийский комбинат хлебопродуктов)

На самом деле, это не хлебокомбинат, а крупнейший зерновой морской терминал в России

Если вы приезжали в Новороссийск на поезде, то должны были видеть на выходе с вокзала эти 14 гигантские бочки

Это одно из крупнейших хранилищ зерна в Европе, принадлежащее НКХП

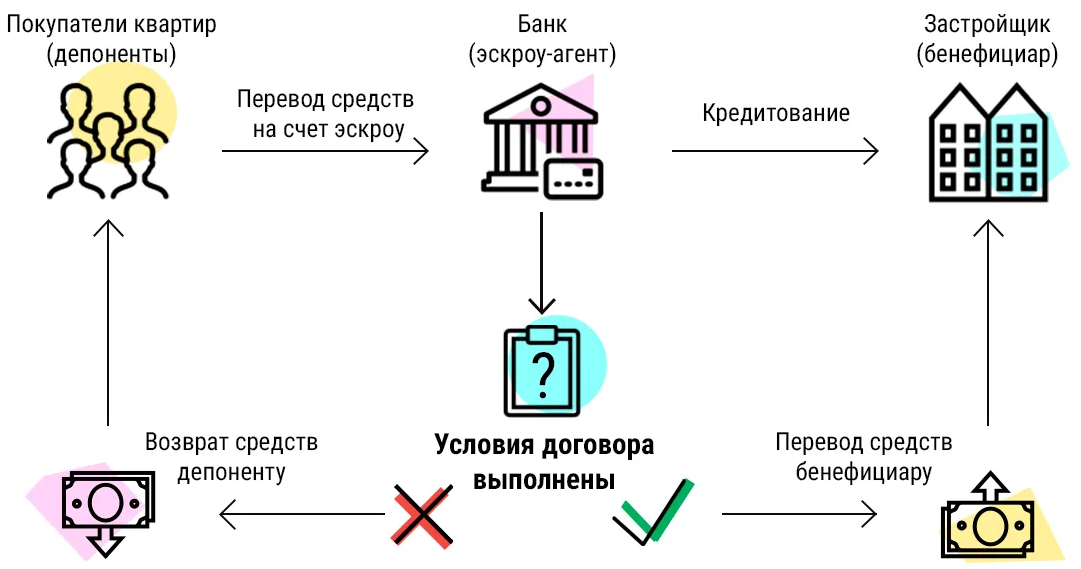

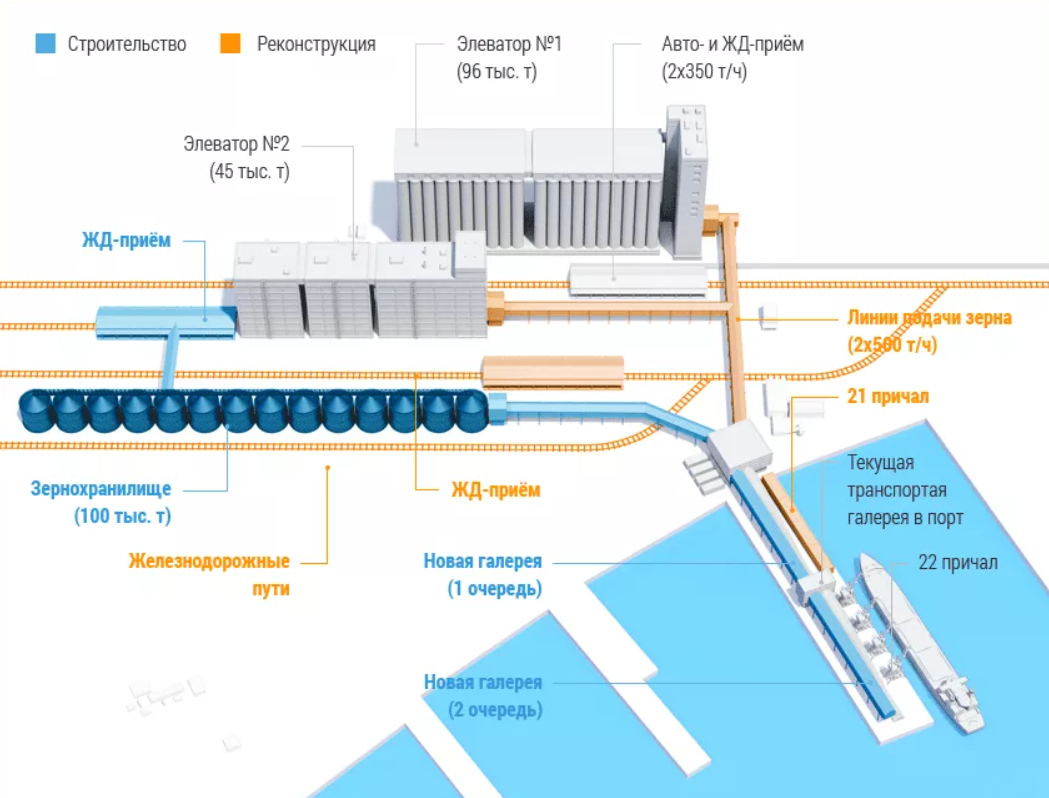

Кроме зернохранилища, компании принадлежат 2 элеватора, линия подачи зерна и небольшой причал на 1 судно

Схематично бизнес компании выглядит так

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

RAZB0RKA отчета ЯНДЕКС по МСФО - 2кв'22. Разбираемся с ПЯПТА

- 20 сентября 2022, 17:56

- |

Отчет ЯНДЕКС вышел еще 26 июля и с того момента наверное сделаны десятки обзоров

Но в голосовании участников канала на этой неделе, отчет компании занял 2-ое место уступив только обзору добычи нефти

На мой взгляд, отчет ЯНДЕКСА один из самых сложных отчетов на нашем рынке

Открывая отчет ЯНДЕКСА, ты открываешь как минимум 6 отчетов компаний из разных отраслей

( Читать дальше )

Денежный поезд

- 19 сентября 2022, 13:01

- |

Российский ЖД-перевозчик Globaltrans отчитался за 1 полугодие

Globaltrans:

МСар = ₽23 млрд

Р/Е = 5

💰Выручка за отчетный период выросла до ₽48 млрд (+50%) в основном благодаря продолжающемуся восстановлению цен на рынке полувагонов.

💸Чистая прибыль составила ₽12 млрд (рост в 3 раза).

🔹Чистый долг сократился до ₽13 млрд (-31%).

😳В отчетном периоде компания зафиксировала обесценение основных средств на сумму почти ₽4 млрд. Случилось это из-за того, что 3 тыс. единиц подвижного состава (в основном полувагонов) оказались заблокированы на Украине.

😔В то же время компания приостановила выплаты дивидендов из-за того, что ее материнская компания зарегистрирована на Кипре.

📉Депозитарные расписки Globaltrans (GLTR) на Мосбирже падают на 2%. Что, впрочем, неудивительно: с начала прошлой недели инвесторы в ожидании хорошего отчета разогнали котировки на 10%.

🚀Несмотря на заминку с дивидендами, аналитики Market Power считают, что акции компании — хорошая покупка. Ставки на полувагоны остаются высокие, рыночные игроки пока не видят проблем в этой области.

( Читать дальше )

RAZB0RKA данных добычи и экспорта ГАЗПРОМ - 8.5 месяцев 2022. Реальные дела

- 15 сентября 2022, 22:27

- |

Известные телеграм-каналы подают новость с данными добычи и экспорта ГАЗПРОМа в прежнем стиле

Не готов судить, на сколько корректно так шутить про «государствообразующую» компанию

Уже 2 раза делал разборку данных добычи газа, и каждый раз пытался показать реальное положение дел в компании

Как падающий «Бройлер-747» может выплатить 1.2 триллиона дивидендов писал 2 сентября

https://t.me/razb0rka/193

( Читать дальше )

RAZB0RKA отчета РОСНЕФТЬ - 1 полугодие 2022. "Тройной удар"

- 15 сентября 2022, 19:23

- |

Впервые за 9 месяцев, компания раскрыла информацию о результатах своей работы

Вместо полноценного отчета, опубликован краткий пресс-релиз с несколькими цифрами

Давайте попробуем из этих цифр сложить какую-то более менее цельную картинку о том, как идут дела у крупнейшей нефтяной компании страны

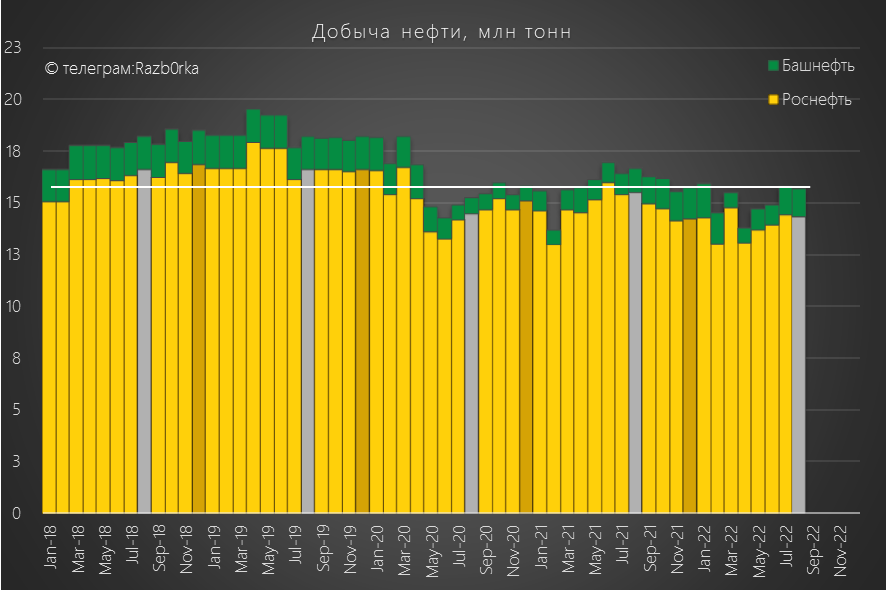

Начнем с добычи, благодаря Коммерсанту, у нас есть данные по добыче нефти за 8 месяцев этого года по 4 крупнейшим компаниям

Добыча Роснефти после провала марта-апреля начала постепенно восстанавливаться

( Читать дальше )

RAZB0RKA news Чистая прибыль РОСНЕФТЬ за 1 полугодие составила 432 млрд рублей

- 15 сентября 2022, 11:23

- |

RAZB0RKA отчета HEADHUNTER по МСФО - 1 полугодие 2022. Охотник устал расти...

- 14 сентября 2022, 09:41

- |

HEADHUNTER можно назвать доном на российском он-лайн сегменте рынка труда

Доля рынка компании в этом сегменте составляет 60%

Давайте проявим уважение и разберем отчет компании за 1 полугодие

Что из себя представляет бизнес компании?

Если сильно упростить, то основные производственные активы это:

1. огромная база вакансий — >1 млн

2. огромная база резюме — >61 млн

3. сайт который является интерфейсом этой базы

( Читать дальше )

RAZB0RKA результатов ТИНЬКОФФ - 1 полугодие 2022. Снова первый!

- 12 сентября 2022, 18:37

- |

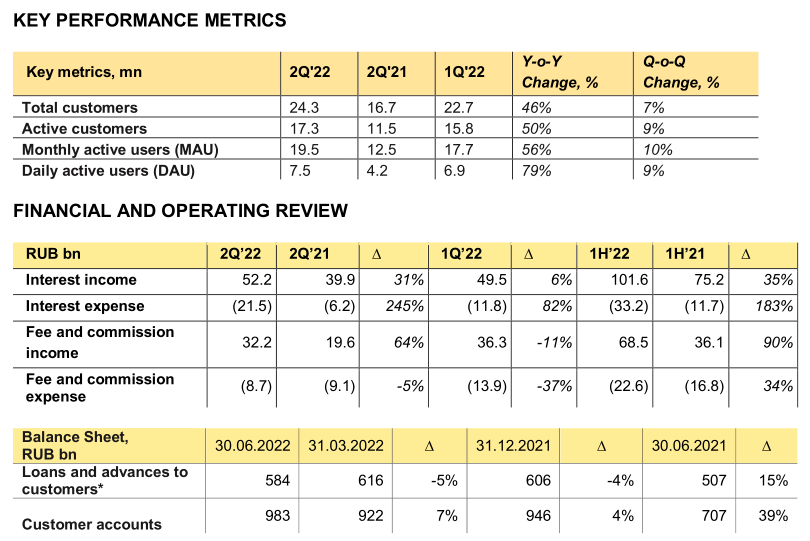

ТИНЬКОФФ банк во многих вещах был и остается первым

В этот раз, компания первой из крупных банков раскрыла показатели своей работы за 1 полугодие

И в отличие от 1 квартала, компания опубликовала ЦИФРЫ!

Напомню, что на канале есть обзор посвященный «творческому» пресс-релизу банка за 1кв и сделке Тинькова с Потаниным

https://t.me/razb0rka/134

Переходим к результатам 1 полугодия

( Читать дальше )

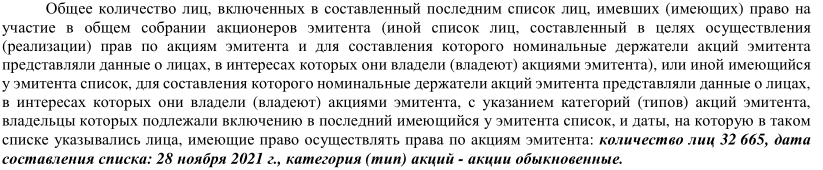

RAZB0RKA отчета ЛСР по МСФО-1 полугодие 2022. Дивиденды или выкуп?

- 12 сентября 2022, 14:28

- |

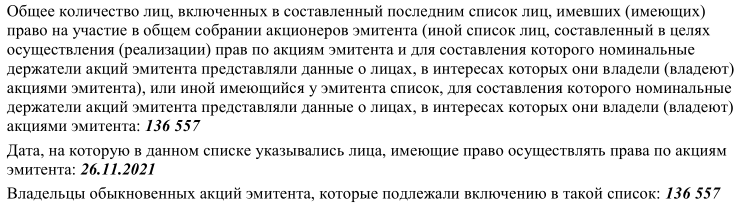

ЛСР один из крупнейших публичных застройщиков в стране

По последним доступным данным у компании более 136 тыс акционеров!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал