ОТЧЕТ

Московская биржа - обзор финансовых показателей за 1 квартал 2020 года по МСФО

- 18 мая 2020, 20:48

- |

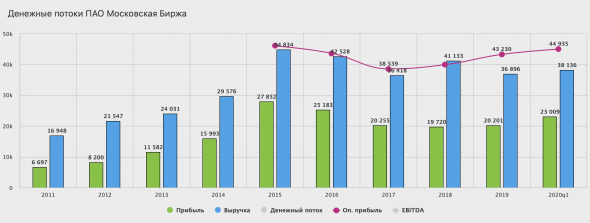

Московская биржа отлично поработала в первом квартале 2020 года. Карантин, рекордно-низкие депозиты в банках, приток новых клиентов, сыграли на руку компании и создали предпосылки к росту выручки и чистой прибыли. В марте Биржа зафиксировала рекордный рост объемов торгов. Повышенная волатильность также оказала позитивное влияние.

Самая оперативная информация в моем Telegram «ИнвестТема»

Комиссионные доходы Биржи выросли на 29,3% до 7,9 млрд рублей. Процентные доходы, даже не смотря на снижение ключевой ставки ЦБ, показали рост на 2,1% до 4 млрд рублей. Компании удалось сдержать рост операционных расходов, которые в итоге снизились на 1,6%. Эти факторы помогли Московской бирже продемонстрировать рост чистой прибыли на 90,7%

Графики с сервиса BlackTerminal

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Составляем план на новую неделю с 18.05.-22.05.2020г. Прогнозы на неделю. Дивидендное ралли началось

- 17 мая 2020, 21:53

- |

Составляем план на будущую торговую неделю.

Чего стоит ждать от новой недели.

Произошла ли долгожданная коррекция?

Какое открытие нас ждёт в понедельник?

Поговорим также о курсе доллара и ценах на нефть.

На этой неделе решится судьба дивидендов Сбербанка, важное заседание наб совета.

Какое решение будет принято после заявлений главы ЦБ РФ.

Также на этой неделе решатся дивиденды Газпрома.

В США продолжается сезон отчётности, а значит отличный шанс спекульнуть.

Уже завтра, в понедельник, ожидаю хорошей прибыли.

Об этом и не только в данном видео.

( Читать дальше )

ПАО Московская Биржа (MOEX) объявляет о финансовых результатах первого квартала 2020 года по МСФО..

- 15 мая 2020, 19:04

- |

Комиссионный доход вырос на 29,3%, до 7 909,9 млн рублей, благодаря росту объема комиссий на рынке акций, срочном и валютном рынках.

Несмотря на снижающиеся процентные ставки, чистый процентный доход увеличился на 2,1% за счет роста клиентских остатков и реализованных доходов от переоценки инвестиционного портфеля.

Строгий контроль над операционными расходами позволил добиться их снижения на 1,6% даже в сложных условиях пандемии коронавируса.

Скорректированная чистая прибыль выросла на 30,9%, до 6 600,8 млн рублей.

ВАЖНЕЙШИЕ СОБЫТИЯ ПЕРВОГО КВАРТАЛА 2020 ГОДА

53 компании, включая 10 новых эмитентов, разместили 143 выпуска облигаций на общую сумму 588 млрд рублей.

Наблюдательный совет Московской биржи одобрил приобретение доли акций «НТ Прогресс» – одного из крупнейших провайдеров платформенных решений на российском внебиржевом рынке электронной торговли валютными инструментами с клиентской базой, насчитывающей более 30 банков.

( Читать дальше )

Фосагро отчитался о результатах за 1й квартал 2020 г.

- 14 мая 2020, 21:42

- |

Квартальная EBITDA оказалась в пределах 5% лучше относительно нашего прогноза, потенциал компании немного увеличился

Фосагро торгуется по 7.1x EV/LTM EBITDA, 5.7x EV/прогнозная EBITDA с учетом роста курса доллара и начала восстановления цен (при историческом мультипликаторе 7.8x на уровне 75% перцентиля), имеет LTM див доходность 7% и (несмотря на недавний рост в котором мы участвовали) сохраняет существенный потенциал роста по нашим оценкам

Акции компании практически не отреагировали на выход отчётности: сегодня Фосагро -0.2%, при индексе -1%

*Данный аналитический обзор не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в данном сообщении, могут не соответствовать Вашему инвестиционному профилю. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. За возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном сообщении, никто, кроме самого инвестора, ответственности не несет.

( Читать дальше )

Petropavlovsk, недооцененный золотодобытчик на LSE

- 14 мая 2020, 21:19

- |

Наша предыдущая идея по Highland Gold хорошо сработала (несмотря на кризис показала +23% в фунтах относительно 14 февраля 2020, когда идея была инициирована), представляем вашему вниманию еще одного золотодобытчика Petropavlovsk, которого также включили в свой портфель

Позитивная конъюнктура:

- Золото штурмует хаи (в том числе на фоне обширного печатания денег США), а с учетом укрепления доллара, пересчете на рубли золото уже на 53% (!) дороже чем последние 12 месяцев, за которое отчитывался Петропавловск (2П 2018-1П 2019)

Операционный performance:

Компания демонстрирует рост производства: ожидание 2019 450-500 тыс. унций, против 422 тыс. унций в 2018, 440 тыс. унций в 2017

Компания ввела в эксплуатацию современный POX комплекс, его удельные издержки должны существенно сократиться с ростом объемов переработки

( Читать дальше )

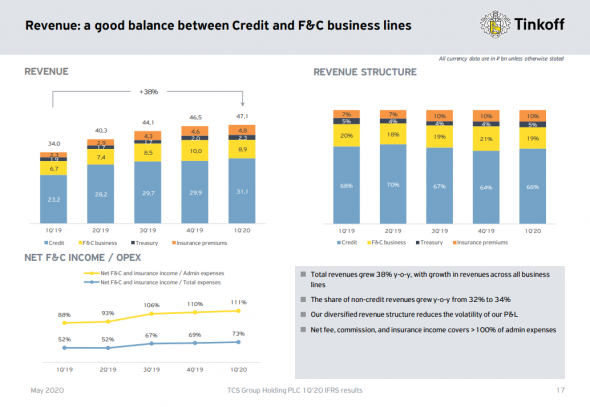

Кто сказал, что банки не прибыльны? Обзор отчета Тинькофф за 1 кв.

- 13 мая 2020, 22:03

- |

Самая оперативная информация у меня в Telegram «ИнвестТема»

Аналогично Сбербанку и ВТБ, Тинькофф нарастил резервы под кредитные убытки и прочие резервы. За первый квартал сумма составила 15,6 млрд рублей. Ситуация с пандемией продолжает ухудшаться. Кредитоспособность населения падает, что неминуемо вызовет череду неплатежей. Плюс распоряжения властей, касающиеся кредитных каникул, будут способствовать расходованию резервов. Дополнительной нагрузкой на финансовые показатели стал убыток от курсовых разниц на сумму 6,8 млрд рублей. Но даже это не смогло утянуть прибыль ниже прошлогодних значений. Наоборот, чистая прибыль компании выросла на 26% до 9 млрд рублей.

( Читать дальше )

Тинькофф отчитался о результатах за 1й квартал 2020 г.

- 13 мая 2020, 15:46

- |

Операционные расходы при этом выросли всего на 7%

Резервы созданы в размере 5.9 млрд. руб. или 1% от активов (что кажется более адекватным относительно Сбербанка, который создал их в размере всего 0.1%)

Совет Директоров утвердил план выплаты дивидендов за 2020 — $0.14/ГДР, всего $28 млн, сообщив об уверенности в достаточности капитала. Это около 1% капитализации (4% в пересчете на годовое исчисление), — не то что бы много, но с учетом отличных темпов роста компании и тем более на фоне рекомендаций Банка России переносить выплаты выглядит неплохо

Отметим, что по мультипликатору P/E Тинькофф стоит всего 5.6x — дешевле Сбербанка (5.8x), хотя исторически стоил дороже (в хорошие годы 12.3x) и динамику показателей показывает существенно лучше Сбербанка

( Читать дальше )

Интересный комментарий в отчете Северстали за 1 квартал 2020

- 11 мая 2020, 10:05

- |

В марте 2020 года Группа приобрела у третьей стороны 100% долю в группе компаний «Синтез» за предварительное вознаграждение в размере 1.4 млрд рублей (20 млн долларов США по курсу на дату транзакции). «Синтез» находится в г. Дзержинске и производит широкий ассортимент уникальных порошков карбонильного железа.

Руководство еще не завершило оценку справедливой стоимости приобретенных активов, преимущественно основных средств и нематериальных активов, и обязательств и в настоящее время не обладает всей необходимой информацией, чтобы раскрыть влияние этого приобретения на финансовое положение или результаты деятельности Группы. Ожидается, что окончательное распределение цены покупки будет завершено до 31 декабря 2020 года.

Интересно на основании чего они принимали решение о приобретении активов?

Вроде бы к Северстали претензий быть не должно, дивиденды платят, рентабельность не плохая, прибыль получают.

Но как-то это не серьезно. Мы приобрели, но справедливую стоимость того, что приобрели не знаем. Бизнес по русски?

Почему сбер не распродали после отчета

- 04 мая 2020, 13:47

- |

Важные показатели:

1) выдача кредитов +6,5%

2) объем депозитов +3,2%

3) доходы от обслужения клиентов (карты, переводы, счета) +22,8%

Казалось бы все хорошо, но:

В отчете мы увидели снижение чистой прибыли в 1 квартале 20 года на 43%. 43% — это почти половина.

Как при таких показателях так получилось? Дело в том, что существуют так называемые резервные требования, которые устанавливает центробанк. Это своего рода подушка безопасности, которую должен организовать себе банк, причем в принудительном порядке. Если вдруг заемщики перестанут платить кредиты, и т.д., то благодаря этой подушке банк сможет остаться на плаву. И если центробанк видит, что ситуация в экономике ухудшается, то он может увеличить эти резервные требования для банков.

И именно в эту резервную «подушку безопасности» Сбербанк направил большую часть прибыли. И так как, в отчестности это фиксируется как «расход», то именно из-за этого мы видим такое сильное снижение чистой прибыли. Именно поэтому, после выхода отчестности акции не обвалились.

Четыре года как зарегистрировался на смарт-лаб.

- 28 апреля 2020, 09:36

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал