ОТЧЕТ

Нефтяные недомолвки

- 30 августа 2023, 11:26

- |

Лукойл отчитался за 1 полугодие

Лукойл

МСар = ₽4,7 млрд

Р/Е = 4

❗️Отчетности нефтяного сектора потеряли былую детализацию. В них нет сопоставления с результатами 2022 года, поэтому единственный способ оценить динамику — сравнивать с аналогичным периодом 2021 года. Из-за этого аналитики не всегда располагают точными фактами, поэтому дальнейшие комментарии — предположения.

📊Итоги в сравнении с 1 полугодие 2021 года

— выручка: ₽3,6 трлн (-12%);

— чистая прибыль: ₽565 млрд (+32%);

— операционные расходы и затраты на геологоразведку: ₽325 млрд (+33%).

🚀На рынке ходили слухи о том, что Лукойл выделил из структуры свою дочку-трейдера Litasco. Видимо, так и произошло: только это может объяснить снижение выручки на 12% и сокращения строки «Стоимость приобретенных нефти, газа...» до ₽1,4 трлн (-40%). На это намекает и выросшая в 2 раза прибыль от реализации активов, до ₽5,4 млрд.

❓А что с прибылью, у компании все так хорошо?

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Татнефть качает ровно

- 30 августа 2023, 11:25

- |

Российский нефтяник отчитался за 1 полугодие

Татнефть

МСар = ₽1,4 трлн

Р/Е = 5

📊Итоги

— выручка: ₽624 млрд (-21%);

— чистая прибыль: ₽148 млрд (+6%).

🚀Инвесторы не особо среагировали на отчетность по двум причинам:

1️⃣Промежуточный дивиденд определяется по чистой прибыли по РСБУ. Совет директоров уже далрекомендацию по выплате за 1 полугодие в размере ₽27,54 на акцию.

2️⃣Сами результаты оказались либо ожидаемыми, либо даже немного лучше.

🔸Компании в этом полугодии помогает слабый рубль и снижающийся дисконт к Urals. Кроме того, Татнефть серьезно переориентировала географию поставок. Так, та часть экспорта, которая раньше шла по трубе в Европу, сейчас идет в новые регионы морем, либо на переработку в Танеко.Нефтепродукты преимущественно поставляются в Азию.

🔸Географически у компании нет проектов на Дальнем Востоке, зато есть теплые отношения с Турцией, где Татнефть активно развивает свое присутствие. В апреле нефтедобытчик купил турецкую топливную компанию Aytemiz Akaryakit, через сеть заправок которой и будет реализовывать свою продукцию.

( Читать дальше )

КИТ Финанс: обзор отчетности Сегежи

- 30 августа 2023, 10:47

- |

✔Крупнейший лесопромышленный холдинг.

✔Не имеет аналогов (конкурентов) из публичных компаний.

✔29/06 на срочном рынке Мосбиржи стартовали торги фьючерсом на акции компании.

✔Помимо основной деятельности развивает деревянное многоэтажное домостороение.

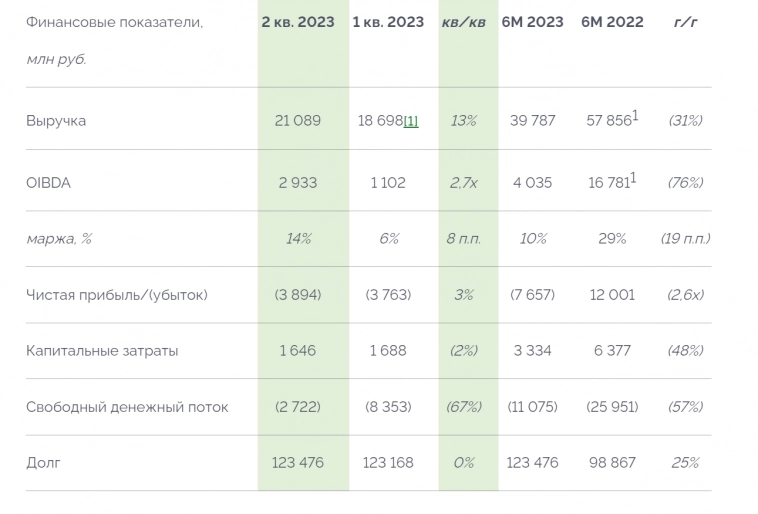

▶Компания отчиталась о финансовых результатах за II кв. 2023 г. по МСФО.

🔻Выручка -7,3% до ₽21,1 млрд. по сравнению с аналогичным периодом прошлого года

✅Чистый убыток в размере ₽7,7 млрд против прибыли ₽12 млрд годом ранее.

🗣Мнение: результаты Группы ожидаемо слабые. Идёт структурная трансформация рынков сбыта после санкций в отношении России. Это в свою очередь привело к падению доходов и росту издержек, в особенности логистических затрат.

Открытие брокерского счета в КИТ Финанс бесплатное, абон. платы — за ведение счета нет!

Кроме этого, давление на маржинальность оказали низкие цены на производимую продукцию, которые упали после рекордных за 2021-2022 г.

Цены на продукцию в валюте во II кв. 2023 г. продолжили снижаться. Есть вероятность, что на рынке пиломатериалов проходим дно. Со временем, после переориентации на азиатские рынки, логистические расходы должны стабилизироваться.

( Читать дальше )

Газпром: МСФО за I полугодие

- 30 августа 2023, 10:26

- |

Газпром: МСФО за I полугодие

Выручка: 4.114 трлн руб.

(-41% г/г)

Чистая прибыль: 296.241 млрд руб.

(-88% г/г)

EBITDA: 1.228 трлн руб.

Все показатели ниже среднерыночного прогноза. Компания не публиковала промежуточную отчетность по МСФО в 2022 году.

Источник: interfax.ru

* GAZP +9.4% YTD

Что пишут в СМИ:

ФИНАМ (про Газпром):

• Среди нефтегазовых компаний в наиболее тяжелой ситуации продолжает находиться «Газпром». Нормализация европейских цен на газ, наличие дополнительного НДПИ и продолжающееся падение экспорта, по нашим оценкам, приведет к падению скорректированной чистой прибыли газового гиганта на 85%.

• Кроме того, на наш взгляд, финансовое положение «Газпрома» делает выплату промежуточных дивидендов маловероятной, что может добавить негатива.

Источник: finam.ru

Пишем больше новостей о финансовых рынках в TG-каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_geo

t.me/headlines_quants

Прибыль Газпрома упала в 8 раз!

- 29 августа 2023, 22:51

- |

Вечерний обзор рынков📈

- 29 августа 2023, 19:11

- |

Курсы валют ЦБ: 💵USD — ↗️95,7070 💶EUR — ↗️103,4765 💴CNY — ↗️13,1096

▫️Российский фондовый рынок сегодня пытался определиться с направлением дальнейшего движения на фоне массовой публикации полугодовых отчетов эмитентов — индекс Мосбиржи по итогам основной торговой сессии прибавил 0,4%.

▫️Минфин РФ 30 августа проведет безлимитные аукционы по продаже государственных облигаций двух видов (с постоянным и переменным купоном) в объеме остатков, доступных для размещения: ОФЗ-ПД серии 26243 и ОФЗ-ПК серии 29024.

▫️Алроса (-2,23%). 🟡 Совет директоров рекомендовал промежуточные дивиденды за I полугодие в размере 3,77 руб. на 1 акцию.

▫️ОАК (+35,21%). 🟢 Проведен успешный первый полет импортозамещенного российского ближнемагистрального самолета SJ-100. Продолжительность полета составила 54 минуты, он проходил на высотах до 3 тыс. м и скоростях до 343 км/ч. Российские власти обсуждают возможность выделить из средств ФНБ более 650 млрд руб. на проекты в области авиапрома. Большую часть этой суммы, порядка 410 млрд руб., могут выделить на долгосрочную (до 2030 г.) программу обновления парка самолетов и вертолетов ФГБУ «Специальный летный отряд „Россия“». Остальные 240 млрд руб. могут пойти на расширение производства гражданских воздушных судов, двигателей и агрегатов для всей отрасли в целом.

( Читать дальше )

Металлическая стойкость

- 29 августа 2023, 13:16

- |

Российский металлург отчитался за 1 полугодие после перерыва в 1,5 года

Северсталь

МСар = ₽1,2 трлн

📊Итоги

— выручка: ₽339 млрд (-10%);

— EBITDA: ₽118 млрд (-12%);

— чистая прибыль: ₽105 млрд (-11%);

— FCF: ₽60 млрд (+1%).

👉Операционные результаты за 2 квартал мы рассказали здесь

🫣По словам компании, падение выручки связано со снижением средних цен реализации, которое частично было компенсировано увеличением доли готовой металлопродукции в портфеле продаж и ростом объема продаж.

😊Как отметил гендиректор компании Александр Шевелев, Северстали удалось справиться с вызовами прошлого года, загрузка производства близка к полной. Удалось и переориентировать значительные объемы с экспортных направлений на приоритетный внутренний рынок.

👍Спрос на российском рынке, добавил Шевелев, показывает неплохую динамику (прежде всего благодаря строительной отрасли), что поддерживает цены на металлопродукцию.

📉Бумаги Северстали (CHMF) падают на 1%.

( Читать дальше )

Прибыль пошла по трубам

- 29 августа 2023, 13:15

- |

ТМК отчитался за 1 полугодие

ТМК

МСар = ₽262 млрд

📊Итоги:

— выручка: ₽279 млрд (-7%);

— скорректированная EBITDA: ₽79 млрд (+50%);

— чистая прибыль: ₽28 млрд (+39%);

— чистый долг: ₽252 млрд;

— объем реализации трубной продукции: 211 тыс. тонн.

🤓Компания отмечает, что выручка снизилась на фоне выделения части активов АО «ВТЗ» и АО «ЧТПЗ» по производству труб большого диаметра в форме реорганизации с одновременным присоединением к ООО «ТМК Трубопроводные решения» (ТМК ТР).

👍Свое финансовое положение ТМК оценивает как устойчивое благодаря усилиям по снижению долговой нагрузки. Соотношение чистый долг/EBITDA составляет 1,6х, что ниже целевого значения в 2,5х. Маржинальность по скорректированной EBITDA составила 28%, что выше, чем в прошлые годы.

👉Компания планирует платить дивиденды за 1 полугодие

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

Казаньоргсинтез МСФО 1П 2023 г.: 9,9 млрд руб чистой прибыли, выручка 51,4 млрд руб - компания

- 29 августа 2023, 09:35

- |

Полный отчет: disclosure.skrin.ru/disclosure_docs/1658008723/3fcd24931bce469d8c9747a49f3e1781/%D0%9A%D0%9E%D0%A1_%D0%9C%D0%A1%D0%A4%D0%9E_6%20%D0%BC%D0%B5%D1%81%D1%8F%D1%86%D0%B5%D0%B2%202023.pdf

Segezha МСФО 2к 2023г.: чистый убыток вырос на 3% до 3,9 млрд руб., OIBDA выросла в 2,7 раза до 2,9 млрд руб - компания

- 29 августа 2023, 09:12

- |

Компания Segezha Group, ведущий российский вертикально-интегрированный лесопромышленный холдинг, объявила финансовые и операционные результаты за второй квартал 2023 года.

Выручка Группы выросла на 13% в сравнении с предыдущим кварталом, достигнув 21,1 млрд рублей. Этот рост был обусловлен увеличением объемов продаж готовой продукции и влиянием ослабления рубля по отношению к основным иностранным валютам.

Показатель операционной прибыли до вычета амортизации и начисления доли меньшинства (OIBDA) вырос в 2,7 раза по сравнению с предыдущим кварталом и составил 2,9 млрд рублей. Этот рост был обусловлен как увеличением выручки, так и сокращением коммерческих и управленческих расходов. Рентабельность OIBDA составила 14%, что на 8 процентных пунктов больше по сравнению с предыдущим кварталом.

Чистый убыток компании увеличился на 3% квартал к кварталу и составил 3,9 млрд рублей.

Объем долговых обязательств на конец июня 2023 года почти не изменился по сравнению с концом марта 2023 года и составил 123,5 млрд рублей. Чистый долг компании составил 114,0 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал