ОФЗ

ОФЗ: гарантированная доха под 10%, зависимость курса USD и ставки ЦБ РФ. Когда покупать длинные ОФЗ.

- 27 января 2022, 14:52

- |

здравствуйте.

Мониторю ОФЗ.

Самые ликвидные:

— ОФЗ 26209, доха 9,9%, погашение 20 07 2022,

— ОФЗ 26230, доха 9,5%, погашение 16 03 2039.

Для временной парковки рублей, ОФЗ 26209 подходит.

Сделал график зависимости ставки ЦБ РФ от курса USD / RUB:

Между ставкой ЦБ РФ и курсом USD / RUB обратная засисимость: коэффициент корреляции минус 0,2%.

В 2014г. для поддержки рубля, ЦБ РФ подняли ставку до 17%.

Если ситуация с Донбассом всё — таки обострится, то ВОЗМОЖНО ПОВТОРЕНИЕ ПОЛИТИКИ ЦБ РФ:

резкий подъем ставки для поддержания рубля,

если такой сценарий произойдёт, это будет хорошей точкой входа в длинные облигации (ОФЗ 26230, ОФЗ 26238)

С уважением,

Олег.

- комментировать

- ★17

- Комментарии ( 39 )

Неразмещение ОФЗ

- 26 января 2022, 17:06

- |

Минфин России в связи с сохраняющейся волатильностью на финансовых рынках информирует о непроведении 26 января 2022 года аукционов по размещению ОФЗ в целях содействия стабилизации рыночной ситуации.

В целом рынок первички замер, видимо все ждут улучшения конъюнктуры. Рискнувшая двухлетняя Сегежа, с купоном 10,90%, сразу ушла под номинал

ВНИМАНИЕ: ДЛИННЫЕ ОФЗ ДЕРНУЛИСЬ ВВЕРХ НА НЕКОТОРЫХ ОБЪЕМАХ. НЕТТО-ПРОДАВЦЫ В СТАКАНЕ ПОДНЯЛИ ЦЕНЫ

- 26 января 2022, 14:59

- |

Во всяком случае это повод понаблюдать попристальнее.

Минфин вновь отказался от проведения аукционов по размещению ОФЗ

- 26 января 2022, 08:26

- |

Рост доходности гособлигаций до 10% заставил Минфин уже второй раз с начала года отказаться от проведения аукционов по размещению ОФЗ.

Откладывают привлечение средств и корпоративные заемщики.

Для инвесторов ставки стали привлекательными, однако ожидания дальнейшего падения котировок в ближайшие дни удерживают их от покупок.

Высокие рублевые цены на нефть, обеспечивающие доходы бюджета, позволяют Минфину не спешить с заимствованиями.

Общий объем размещений в первом квартале запланирован в размере 700 млрд руб. С учетом уже проведенных размещений на первой рабочей неделе (на 28,5 млрд руб.) в оставшиеся аукционные дни министерство должно будет размещать в среднем по 84 млрд руб.

Выход эмитентов на рынок произойдет в случае стабилизации сегмента ОФЗ.

Незанимательные настали времена – Газета Коммерсантъ № 13 (7214) от 26.01.2022 (kommersant.ru)

Обзор прессы: МКК Арифметика, Газпром, Газпромнефть, MasterCard, ОФЗ, энергетический уголь — 26/01/22

- 26 января 2022, 08:12

- |

Уголь дорожает вопреки календарю

Энергетический уголь в январе снова пошел вверх. Это необычно, так как при приближении конца отопительного сезона цены должны падать. По мнению аналитиков, это вызвано общим промышленным ростом и сохранением на высоком уровне цен на газ. Однако на рынке ждут роста цен и после завершения отопительного сезона. Это чревато повторением ситуации прошлого года, когда угольщики проявили низкий интерес к внутреннему рынку при увеличении экспорта.

https://www.kommersant.ru/doc/5182091

Банки тянут маржу. Прибыль сектора за 2022 год может превысить 2 трлн рублей

Банки в 2022 году заработают 1,6-2,3 трлн руб. прибыли, полагают в «Эксперт РА». Это меньше, чем в рекордном 2021 году. Однако, несмотря на опережающий рост ставок по привлечению средств, особенно от населения, их розничные кредитные портфели, возросшие в 2021 году, принесут участникам рынка неплохой доход. Процентная маржа будет снижаться, однако создания значительного объема резервов, как это было в пандемийном 2020 году, банкам уже не потребуется.

( Читать дальше )

Нерезиденты на прошлой неделе вывели из ОФЗ 53,9 млрд руб

- 25 января 2022, 12:33

- |

По данным НРД, чистый отток средств нерезидентов на прошлой неделе составил 53,9 миллиарда рублей

👉 Только в четверг отток средств нерезидентов из ОФЗ достиг 20,2 миллиарда рублей, в пятницу нетто-продажи иностранных инвесторов составили 9,8 миллиарда рублей.

👉 В настоящее время индекс RGBI находится на уровнях, которые в последний раз наблюдались в марте 2016 года. Тогда индекс снижался до уровня 127,04 пункта

1prime.ru/Bonds/20220124/835874899.html

ЗАЩИТА ПОРТФЕЛЯ АКЦИЙ И НАЧАЛО ФОРМИРОВАНИЕ "КЭША" ПОД БУДУЩИЕ ПОКУПКИ

- 25 января 2022, 08:44

- |

Такого исторического расхождения между ценами на сырье (нефть, некоторые металлы на макс.) и рынком акций я еще не видел (график выше). Это говорит о том, что отчеты большинства компаний из сырьевого и нефтегазового секторов в апреле – июне будут сильными, возможно рекордными. То же самое можно сказать и про их прогнозную дивидендную доходность, которая достигла планки от +15 до +20% годовых с приличной премией к ОФЗ и депозитам, даже с учетом предстоящего повышения ставки ЦБ РФ до 9-9,5% в феврале. Если «статус кво» в мире к весне не измениться, то факторы выше будут сильной поддержкой для российского рынка во 2-ом квартале.

Очень осторожно нужно относится к покупке компаний, ориентированных на внутренний рынок. Это транспорт, застройщики, ритейл, коммуникации, финансы и энергетика. Рост их доходов выглядит ограниченным против роста их затрат, на рынке они явные аутсайдеры.

( Читать дальше )

📉 Индекс российских гособлигаций опустился к уровням марта 2016 года

- 24 января 2022, 16:47

- |

👉 Индекс RGBI последовательно снижается уже третью торговую сессию подряд

👉 По состоянию на 15.37 мск индекс теряет 1,1%, снижаясь до уровня 128 пунктов. Индикатор пробил минимум апреля 2016 года, когда опускался до 128,76 пункта.

👉 В настоящее время индекс RGBI находится на уровнях, которые в последний раз наблюдались в марте 2016 года. Тогда индекс снижался до уровня 127,04 пункта.

👉 Давление на все рублевые активы оказывает сейчас негативная внешнеполитическая обстановка. В частности, стало известно, что НАТО усиливает свое присутствие в Восточной Европе в связи с ситуацией вокруг Украины, а также приводит силы в состояние готовности

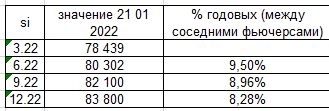

Когда покупать длинные ОФЗ (продолжение предыдущего поста)

- 22 января 2022, 15:11

- |

То есть, ставят на увеличение ставки ЦБ РФ примерно до 10% и, далее, снижение ставок ЦБ РФ и/или рост ставок ФРС.

Вероятно, с лета 2022г. станет выгодным покупать длинные ОФЗ: ОФЗ 26230, 26238.

Пишите Ваш мнения в комментариях или

в чате t.me/OlegTradingChat (более 860 участников).

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал