ОФЗ

Доллар-рубль.Среднесрочная перспектива

- 09 февраля 2021, 17:53

- |

С момента последнего обновления ещё в октябре, пара сходила на 81 ( если точно 80.92) после чего началась коррекция всего движения с начала июня (68.05). На данный момент предполагается, что она уже закончилась, обозначена как (ii), и пара находится в самом начале мощного движения вверх.

Этот вариант рассматривался ещё в “новогоднем обзоре” , там же более подробно можно увидеть возможные сценарии на этот год.

Альтернатива – ещё один заход в район 70.8 , и оттуда уже пойдем вверх. Подробно эти моменты будут рассматриваться в краткосрочных обновлениях , однако долгосрочно эти нюансы не имеют никакого значения, т.к. перспективы у рубля мягко говоря не очень, как с технический, так и с фундаментальной точки зрения.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 24 )

Курс Доллара в Феврале / Прогноз по Доллару и Рублю на Февраль 2021 / Forex Прогноз

- 08 февраля 2021, 19:22

- |

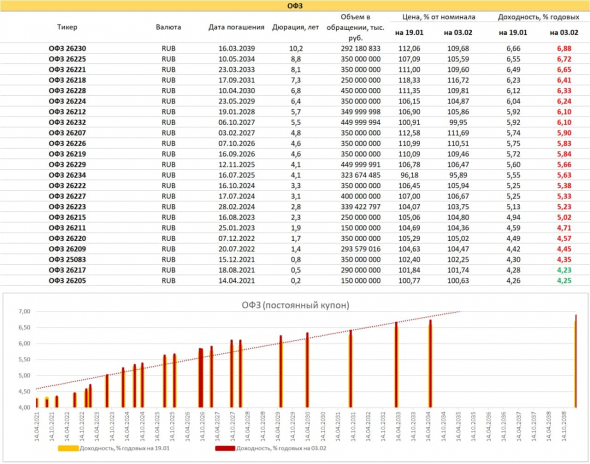

PRObondsмонитор. ОФЗ и субфеды. Российский госдолг интересен к покупке

- 05 февраля 2021, 06:49

- |

Доходности ОФЗ на экстремумах: так 10-летние бумаги превышают ключевую ставку на 2%. Даже над инфляцией (в декабре 4,9%) это превышение вполне заметно. Причем их рост (снижение цен) – тенденция уже 8,5 месяцев. Первым стимулом к коррекции ОФЗ можно назвать не волне удачное снижение ключевой ставки до 4,25%, последним – арест А. Навального и связанные с ним беспорядки.

Из положительного рынок не учитывает рост цен на нефть и стабилизацию рубля. Последний способен на укрепление.

С учетом накопленных негативных факторов и еще не отработанных положительных, думаю, ОФЗ вблизи своих локальных ценовых минимумов и к покупке интересны. Основной риск – инфляционный, и нельзя сказать, что он преодолен. Значительный отрезок кривой доходности сегодня до актуальной инфляции не дотягивает. Поэтому покупка «длинных» бумаг в расчете на рост их котировок может представлять интерес в первую очередь в качестве спекулятивной сделки.

( Читать дальше )

Итоги недели 04.02.2021. Приговор Навальному и протесты. Курс доллара и нефть

- 04 февраля 2021, 19:30

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Минфин России впервые с августа признал несостоявшимся аукцион по продаже гособлигаций (ОФЗ 26236) - не оказалось заявок по приемлемым ценам

- 03 февраля 2021, 16:08

- |

Размещение 26233 (94% от номинала).

Итоги аукциона по размещению ОФЗ 3 февраля 2021 года

3 февраля 2021 г. на ПАО Московская Биржа состоялся аукцион по размещению выпуска 26233RMFS:

Дата погашения: 18 июля 2035 г.

Спрос по номиналу: 24858.106 млн. руб.

Размещенный объем выпуска по номиналу: 9723.595 млн. руб.

Цена отсечения: 94.0000 % к номиналу.

Доходность по цене отсечения: 6.8700 % годовых.

Средневзвешенная цена: 94.2508 % к номиналу.

Доходность по cредневзвешенной цене: 6.8400 % годовых.

RGBI (индекс ОФЗ): падение в моменте -0,28%.

RGBI по дневным: среднесрочное падение.

( Читать дальше )

размещение ОФЗ 03 февраля 2021г.: интерес к рублю и к ОФЗ падает.

- 03 февраля 2021, 14:01

- |

с постоянным купонным доходом серии 26233 с погашением в июле 2035 года на

9,724 миллиарда рублей при спросе в 24,858 миллиарда рублей.

Цена отсечения составила 94% от номинала, средневзвешенная цена — 94,2508% от номинала.

Доходность по цене отсечения составила 6,87% годовых, средневзвешенная доходность — 6,84% годовых.

Напоминаю: ключевая ставка ЦБ РФ = 4,25%.

Доходность по ОФЗ на размещении растет, объемы ниже плановых.

RGBI среднесрочно падает.

Сейчас RGBI (индекс ОФЗ) = 150,56 (-0,28%).

ВЫВОД: интерес к рублю и к ОФЗ падает.

Итоги недели 28.01.2021. Протесты в России. Курс доллара и нефть

- 28 января 2021, 20:03

- |

Протесты в Европе против ковидобесия

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Сдача квартиры в обл. центре в аренду vs ОФЗ

- 28 января 2021, 19:54

- |

Сдача квартиры в обл. центре в аренду vs ОФЗ

Различия в доходностях ОФЗ

- 28 января 2021, 19:45

- |

Есть у нас на сайте такое полезное сравнение ОФЗ (как и других облиг):

smart-lab.ru/q/ofz/

но думаю, новичков в облигациях интересует чем отличаются разные виды доходностей, на какую нужно ориентироваться при выборе ОФЗ?

1) Кривая бескупонной доходности

2) Кривая купонной доходности

3) Доходность от срока до погашения

4) Купонная доходность от срока до погашения

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал