ОФЗ

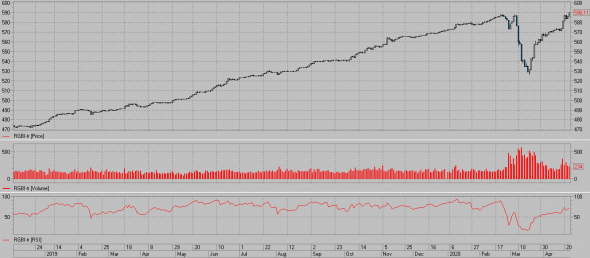

Итоги недели 23.04.2020. Подробно о нефти (долгосрочный разворот) и другие рынки

- 23 апреля 2020, 20:33

- |

Доллар, рубль, нефть (подробно), индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 30 )

ОФЗ. Новый исторический максимум!

- 23 апреля 2020, 19:32

- |

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Если находите статью интересной, ставьте плюсики и добавляйте в избранное.

Чарли объяснил крепость рубля.

- 23 апреля 2020, 11:59

- |

Реальная ставка (с учетом инфляции) нашего ЦБ выше, чем у других стран.

Ставка 6%, инфляция 2,5%. Получаем 3,5%.

Недурно, когда весь остальной мир дает гораздо меньше:

Значит, есть спрос на наши ОФЗ. Особенно в период отскока рынков.

Для этого нерезиденты продают доллары и покупают рубли.

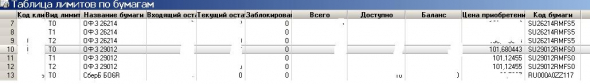

Сегодня размещают ОФЗ

- 22 апреля 2020, 12:14

- |

Устанавливается следующий регламент проведения аукционов: |

|||||||||

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26229RMFS; |

|||||||||

— 14:00 — ввод цены отсечения для выпуска № 26229RMFS; |

|||||||||

— 14:30 — 15:00 — ввод заявок на аукцион по размещению выпуска № 24021RMFS; |

|||||||||

— 16:30 — ввод цены отсечения для выпуска № 24021RMFS. |

Покупка облигаций, что почитать ? Господа подскажите что или кого почитать про покупку облигаций (ОФЗ, муниципальные, и пр..). Хотелось бы понятным языком, желательно примерные стратегии..

- 17 апреля 2020, 15:27

- |

Итоги недели 16.04.2020. Спад коронавирусной истерии в Европе. Курс доллара и нефть

- 16 апреля 2020, 20:30

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Отскок после вчерашнего обвала

- 16 апреля 2020, 14:44

- |

Сегодня российский рынок восстанавливается после вчерашнего падения. Индекс Мосбиржи в плюсе, менее 2%. Рынок отскакивает от сильного уровня поддержки 2500 по индексу Мосбиржи, на фоне закрытия участниками коротких позиций и роста европейских рынков. На нефтяном рынке ситуация остается напряженной из-за падения мирового спроса. По оценкам экспертов МЭА в 2020 году мировой спрос на нефть может упасть на 9,3 млн. барр. в сутки. Усилиями участников ОПЕК+ нефтяной рынок удастся стабилизировать, но на это потребуется время. Сегодня нефть пытается закрепиться на уровне 28 долл., технически по нефти наблюдается перепроданность. В ближайшие дни нефть может подрасти до 30 долл. по Brent.

Несмотря на сложную ситуацию в экономике, Х5 Retail Group показала хорошие предварительные результаты за 1 квартал. Чистая розничная выручка в 1 квартале 2020 года выросла на 15,9% г/г — до 468,4 млрд. руб. Средний чек увеличился на 0,7% г/г. Количество покупателей выросло на 14,2%. Торговая площадь увеличилась на 12,7% г/г. Компания запустила экспресс-доставку из магазинов «Пятерочка» в конце 2019 г. Количество заказов в день составляет 10 000, по сравнению с 600 заказами в день в феврале. В текущем году акции Х5 Retail Group смотрятся лучше рынка. До конца года акции компании сохраняют привлекательность. Стоит отметить, что в США, несмотря на обвал рынка, акции основного ритейлера Walmart, существенно опередили рынок и обновили максимум 2019 года.

( Читать дальше )

Сбер странно считает цену покупки. Как понять?

- 16 апреля 2020, 12:16

- |

Зная "наших" как-то не по себе.

- 15 апреля 2020, 17:42

- |

МОСКВА, 15 апр — РИА Новости. Глава Счетной палаты РФ Алексей Кудрин разъяснил идею о вложении средств физлиц в облигации федерального займа (ОФЗ) — никакого изъятия денег с банковских вкладов не планируется.

https://ria.ru/20200415/1570084465.html

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал