ОФЗ

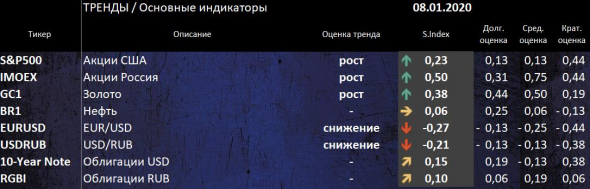

Какие тенденции на финансовом рынке в начале 2020 года

- 08 января 2020, 15:43

- |

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги года. Отчеты ноябрь и декабрь.

- 03 января 2020, 18:02

- |

Отчет ноябрь-декабрь 2019. Итоги года.

Открыл и пополнил счета я в ноябре и декабре 2018, за это время оба счета (ИИС и Основной) выросли. Прибыль на данный момент составляет около 250 тр, это примерно 30% доходности от первоначальных значений счета. Из них дивиденды и проценты от ОФЗ составили около 60 тр. Часть прибыли и капитала я вывел, все с основного счета.

Планы по пополнениям счетов были мною перевыполнены, что так же сказалось позитивно на результате.

Все сценарии, о которых я мыслил и задумывал в начале года (и о которых говорило все экспертное сообщество) не сбылись!!! По сути я полагался только на собственный план и видение отдельных компаний.

За этот год так же открыл счет пенсионный и пополнил его строго по обновленному плану.

Худшие за год!

Мечел минус 9%

ФинАвиа – банкротство (но я успел получить купон)

В деньгах потери от этих инвестиций – 10тр… ФинАвиа мизерная доля, Мечел так же небольшая, с началом его падения я еще докупил.

( Читать дальше )

30+% годовых, таков мой итог текущего года по мнению рэнкинга ММВБ.

- 31 декабря 2019, 13:41

- |

Всех поздравляю с НГ. Всем желаю сначала долго хорошо думать, а потом быстро и эффективно торговать!

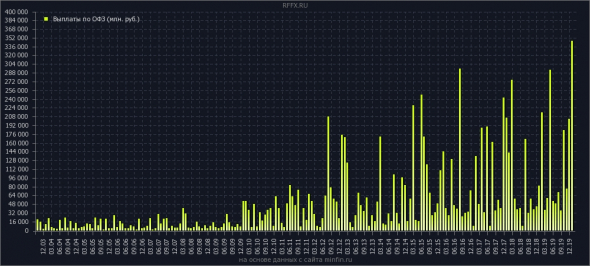

ОФЗ

- 27 декабря 2019, 19:10

- |

выплаты по ОФЗ в январе (минфин):

по месяцам:

рекорд за всю историю наблюдений: 346 млрд. руб.

кросспост rffx.ru

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 27 декабря 2019, 07:41

- |

ОФЗ должны были откорректироваться. ОФЗ откорректировались. Драмы не произошло, равно как не произошло ожидаемого многими ралли госдолга. Госдолг стабилизируется в сужающихся и не особенно интересных частному инвестору ставках доходностей. Привычная формула «не устраивает депозит, покупай ОФЗ» становится не очевидной.

( Читать дальше )

Доллар-рубль и РТС в 2020-ом

- 26 декабря 2019, 17:15

- |

Публикации по паре в 2019 -ом были в какой-то степени уникальны и удивительны (для постоянных читателей). Наверное, впервые за достаточно долгий период говорилось о “стабильности” и постепенном укреплении рубля .

Подробно эта ситуация была рассмотрена в статье в соответствующим заголовком :Доллар-рубль. Стабильность продолжится.

До этого, для подписчиков закрытого раздела был такой прогноз. 22.12 говорилось:

В прошлом обновлениях мы указывали, что преодоление отметок 67.2 и 67.5 будет говорить о продолжении ослабления рубля. В последние дни это и наблюдалось. Основной сценарий указан на графике. Рекомендация: коррекция либо закончилась, либо ещё немного продолжится, после чего ожидаем движение к ранее указанным целям. Можно либо сейчас продать со стопом 70.6 или дождаться импульса вниз и сделать это на коррекции. (ссылка).

( Читать дальше )

Курс доллара на сегодня. Сколько нерезидентов в ОФЗ? (обзор от 26 декабря 2019 года)

- 26 декабря 2019, 11:03

- |

Итоги уходящего года и шокирующие прогнозы на 2020-й

- 25 декабря 2019, 19:10

- |

Российский тренд — возможная политическая турбулентность в первом квартале

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы (долгосрок)

( Читать дальше )

Прогноз USDRUB

- 21 декабря 2019, 09:44

- |

- Горизонт три года: рост пары usdrub к новым вершинам. Альтернатива есть, но upside выше.

- Среднесрочно, на полгода: движение в текущем диапазоне/канале

- Краткосрочно, на 1-3 месяца: рост доллара к верхней границе текущего диапазона/канала

Что такое USDRUB?

Это производная двух «товаров»:

— доллара (DXY)

— нефти (USDBRO)

А значит вместо графика USDRUB можно попробовать использовать спред DXY/USDBRO:

В целом спред движется в канале (логарифм. шкала).

Среднесрочно идет затухающее движение в треугольнике, которое может завершиться через полгода:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал