ОФЗ

Итоги недели 28.11.2019. Закон о иноагентах. Курс доллара и нефть

- 28 ноября 2019, 19:09

- |

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 3 )

ОФЗ

- 27 ноября 2019, 16:44

- |

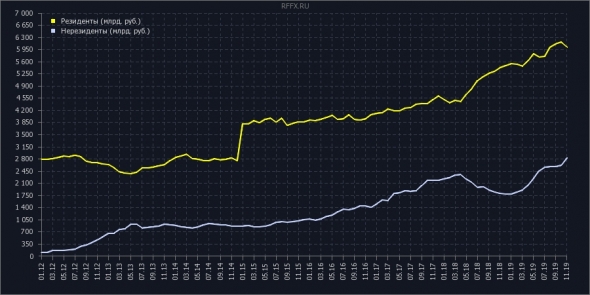

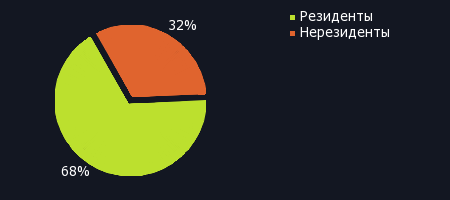

общий обьем: +0.8% (8860 млрд. руб. против 8785 в сентябре)

нерезиденты: +8.4% (2837 млрд. против 2617)

резиденты: -2.3% (6023 млрд. против 6168)

( Читать дальше )

Итоги недели 21.11.2019. Курс доллара, нефть и другие рынки

- 21 ноября 2019, 19:16

- |

Наконец придумал, как с графиками сделать

( Читать дальше )

Торги в рубле - кухня. Мосбиржа превратилась в Москухню.

- 21 ноября 2019, 17:24

- |

Помимо всех предположений, есть один неоспоримый факт, который недавно всплыл — Денисов заявил, что доход биржи от комиссии с валютных торгов снизился. Вероятно, снизился очень заметно, если ситуация вынудила его сказать об этом. Но в тоже время дневные объемы торгов в USD/RUB_TOM и EUR/RUB_TOM достаточно стабильны в течение года и на уровне прошлого года.

Вопрос – кто же тогда с завидным постоянством, изо дня в день, генерирует объемы, на которых биржа не зарабатывает комиссию. Сама биржа? Выходит объемы дутые, не настоящие.

После 20 июня 2019, исчезли крупные заявки из стакана USD/RUB_TOM, если раньше в пределах 5 копеек от спреда каждый день стояло суммарно 25000-50000 лотов, то теперь в 3 раза меньше. Куда всё исчезло? Крупных спекулянтов в рубле нет. Их «замочили» в июне и теперь никто в рубле кроме роботов ЦБ / биржи не торгует. Ответ выше.

Достаточно часто, цена стреляет в заявку на Si в 10-50 контрактов, которая стоит в 20-30 пунктах (2-3 коп.) от спреда, хотя перед ней может стоять совокупный объем в 20 раз больше. Неужели всё так плохо, если роботы, таким образом, охотятся за реальными заявками. Так же цена может долго стоять, открытый интерес при этом особо не меняется, но обороты идут.

( Читать дальше )

Текущую коррекцию можно использовать для формирования длинных позиций

- 20 ноября 2019, 16:04

- |

Российский рынок акций

Российский рынок ослаб в последнее время. Коррекция сосредоточена в “фишках”, которые раньше росли больше других акций. На внешних рынках сдержанный оптимизм в ожидании торговой сделки постепенно сменяется усталостью затянувшегося ожидания и настороженностью в связи с появляющимися сведениями о нерешенных противоречиях между США и Китаем. Пока мировые ЦБ продолжают печатать дешевые деньги, большой коррекции ждать не приходится. Однако, американский рынок растет 7-ю неделю подряд и хотя бы небольшая коррекция в преддверии ”рождественского ралли” вполне возможна. В таком сценарии наш рынок не останется в стороне, поэтому не исключаем коррекции в район 1400 пунктов по индексу РТС, которую можно использовать для формирования длинных позиций в качественных дивидендных бумагах. Также, интересно с технической точки зрения выглядит индекс электроэнергетики, где возможен догоняющий рост акций. Стоит присмотреться к акциям ФСК, Россетей, Русгидро, Юнипро и ряда компаний генерации, которые отстали от общего ралли на российском рынке акций.

( Читать дальше )

Итоги недели 14.11.2019. Дело Михаила Светова. Курс доллара и нефть

- 14 ноября 2019, 19:42

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Индекс ОФЗ снижается 4 дня подряд. Насколько это тревожно?

- 14 ноября 2019, 08:11

- |

Индекс ОФЗ снижается 4 дня подряд. Насколько тревожно это снижение? Ралли ОФЗ, которое началось с выхода из глубокого пике еще в 2015 году, по моему мнению закончилось. Это не означает, что началась глубокая коррекция. Она может состояться, но не является центральным сценарием развития событий. Скорее, мы увидим стагнацию хорошо выросших даже за последний год госбумаг. Т.е. на ОФЗ вне зависимости от срока погашения можно будет получить ±6-6,5% годовых. Почему все-таки не глубокая коррекция? Ее способны вызвать 3 фактора: скачок инфляции и или резкое обесценение валюты, долговые проблемы государства, обрушение пирамиды carry trade. Факторы связанные, но ни один из них сейчас не иметь серьезной актуальности. Масштабное обесценение рубля завершилось менее 4 лет назад, госдолг на исторических минимумах, пирамида carry trade распалась летом прошлого года. Так что оснований для падения недостаточно.

( Читать дальше )

О результатах размещения ОФЗ выпуска № 52002RMFS на аукционе 13 ноября 2019г

- 13 ноября 2019, 18:25

- |

13.11.2019 16:36

Минфин России информирует о результатах проведения 13 ноября 2019 г. аукциона по размещению ОФЗ-ИН выпуска № 52002RMFS с датой погашения 2 февраля 2028 г.

Итоги размещения выпуска № 52002RMFS:

— объем предложения – 40,249 млрд. рублей;

— объем спроса – 83,698 млрд. рублей;

— размещенный объем выпуска – 40,249 млрд. рублей;

— выручка от размещения – 38,091 млрд. рублей;

— цена отсечения – 93,9050% от номинала;

— доходность по цене отсечения – 3,38% годовых;

— средневзвешенная цена – 94,0143% от номинала;

— средневзвешенная доходность – 3,37% годовых.

www.minfin.ru/ru/document/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал