ОФЗ

Утренний комментарий по финансовым рынкам за 25.09.2019

- 25 сентября 2019, 09:59

- |

Внешний фон перед началом торгов на российском рынке сегодня оцениваем как умеренно негативный.

• Выступление Трампа в ходе встречи ООН было воспринято преимущественно с беспокойством. Президент США обвинил Китай в недобросовестной конкуренции и закрытии 60 тыс. американских компаний. Вашингтон, как и ранее, не собирается идти даже на малейшие уступки в переговорах, новый раунд которых стартует через две недели.

• В дополнение к негативной риторике на полях ООН были опубликованы слабые данные по индексу доверия потребителей, который снизился заметно сильнее прогнозов. Продолжает расти давление и на европейскую экономику, преимущественно за счет неопределенности по Brexit. Риски коррекции сохраняются.

• Нефть марки Brent упала на 3% на фоне полного восстановления добычи в Саудовской Аравии на следующей неделе, о чем сообщалось нами в прежнем обзоре. Также преобладают опасения замедления экономического роста, что негативно отражается на котировках.

• Рубль, который в силу ряда факторов выглядел неплохо, потерял часть позиций к доллару из-за падающей нефти. Минфин РФ сегодня впервые с начала июня проведет безлимитный аукцион по размещению ОФЗ. При наличии высокого спроса аукционы вновь будут помогать рублю.

Более подробный отчет

Подставим «плечо». Ознакомиться со списком ценных бумаг

- комментировать

- Комментарии ( 0 )

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпоративные бумаги, ВДО

- 25 сентября 2019, 08:24

- |

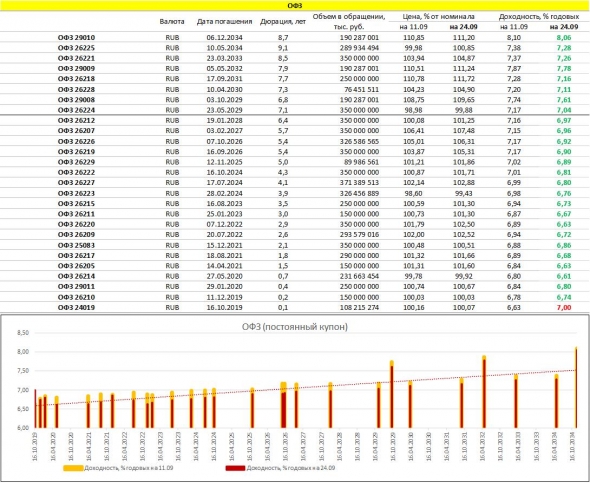

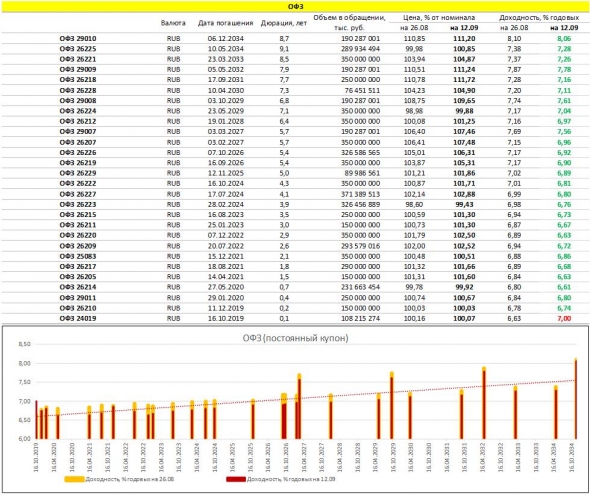

ОФЗ. Хотите вложить деньги в госдолг под ключевую ставку? Придется покупать 10-летние и еще более длинные бумаги. Все что короче, дает менее 7% годовых. Российский госдолг ценится все выше. До инверсии кривой доходности еще далеко. Она отражала бы полную веру инвесторов в качество гособлигаций, а заодно – готовность бумаг к заметной коррекции. Аналогичная ситуация сложилась весной 2018 года и привела рынок к 10%-ной просадке. Но сейчас мы имеем хоть и высоко оцененные облигации, но облигации пока не перегретые. Покупать ОФЗ с отдаленными сроками погашения в надежде заработать на росте их тела уже, скорее всего, нецелесообразно. Даже в ожидании снижения ключевой ставки. Однако и риски подобных покупок нельзя назвать высокими. ОФЗ в нынешнем состоянии – строго консервативный инструмент, с минимальной спекулятивной составляющей. И, соответственно, пользоваться им лучше по назначению, покупая низковолатильные и относительно короткие бумаги с целью обычного сохранения денег.

( Читать дальше )

Какие ОФЗ брать в октябре?

- 23 сентября 2019, 11:28

- |

Заранее благодарю!

Итоги недели 19.09.2019. Трамп vs ФРС. Курс доллара и нефть

- 19 сентября 2019, 19:09

- |

Немного теории (происхождение денег и процентной ставки, откуда взялась ФРС и является ли она и другие ЦБ независимыми)

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Утренний комментарий по финансовым рынкам за 19.09.2019

- 19 сентября 2019, 10:12

- |

• Главным событием вчерашнего дня стало заседание ФРС, в ходе которого ключевая ставка была снижена на 25 б.п. и теперь находится в диапазоне 1.75-2%. Позитивным моментом для инвесторов является и повышение прогноза ФРС по росту ВВП США в 2019 году с 2.1% в июне до 2.2% в данный момент. В 2020, как и ранее, ожидается прирост на 2%.

• Цены на нефть продолжили снижение не только за счет планов быстрого возобновления полноценной добычи в Саудовской Аравии, но и вследствие роста недельных запасов нефти на 1.1 млн. баррелей.

( Читать дальше )

Вклады vs ОФЗ - что лучше?

- 18 сентября 2019, 20:24

- |

Решил рассчитать, какую прибыль я получу, если куплю 26217 (гасится в 2021).

Комиссии не учитывались.

Текущая цена (примерно в рублях) = 1016,8

Выплаты:

2019 — 0 рублей

2020 — 37,40 + 37,40 (купоны)

2021 — 37,40+37,40 — 16,8 (убыток при погашении: 1016,8-1000) + 1000 (номинал ОФЗ)

Итого за все время владения бондом у меня прибыль получилась:

37,4 х 4 -16,8 +1000 = 1132,8 руб или 10,2% к вложенной сумме.

Если учесть, что бонд лежит почти 2 года, то ежегодная доходность получается 10,2/2 = 5,1%

Негусто как-то… сопоставимо с банковским депозитом...

Может что я не так рассчитал? Для чего тогда нужны ОФЗ?

Решение ФРС по ставке сегодня вечером определит динамику рынков

- 18 сентября 2019, 14:13

- |

Российский рынок акций

На рынке нефти происходит возврат к району $63 за баррель Brent на фоне сообщений об успешном восстановлении добычи в Саудовской Аравии. Благодаря этому постепенно восстанавливается и возникший дисбаланс на рынке акций, где в понедельник активно дорожали бумаги нефтегазовых компаний. Вместе с тем, сохраняющаяся неопределённость относительно возможной атаки США на Иран, приводит к небольшим продажам в сегменте ОФЗ из-за сокращения глобального риск-аппетита. Среди акций сейчас много историй с привлекательной дивидендной доходностью, превышающей 10%.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 6,6-6,8%, USD 2,2-2,5%, по недельным — RUB 6,7-7,0%.

Рынок облигаций

На рынке рублевых облигаций отсутствуют выраженные тенденции, инвесторы ждут итогов заседания Федрезерва США, на котором ставка скорее всего будет снижена на 25 бп. Кроме этого в центре внимания пресс-конференция главы ФРС Джером Пауэлла, в ходе которой могут быть даны сигналы дальнейших действий регулятора. В условиях отсутствия дополнительных драйверов ценовой индекс государственных облигаций RGBI не смог пробить недавний максимум, в ОФЗ наблюдается незначительная коррекция. Вместе с тем инвесторы активно покупают корпоративные облигации на первичных размещениях, также наблюдаются активные покупки в некоторых облигациях 1-го эшелона на вторичном рынке, спред к ОФЗ в этих облигациях немного снижается, как мы и предполагали.

( Читать дальше )

Какие облигации купить.

- 17 сентября 2019, 08:52

- |

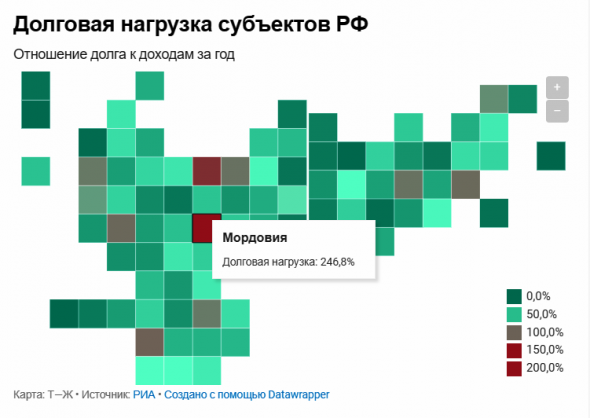

Моя долгосрочная стратегия инвестирования подразумевает наличие в портфеле определенного процента облигаций. Причем это должны быть относительно надёжные облигации, к которым относятся ОФЗ и субфедеральные облигации с невысоким уровнем долговой нагрузки субъукта РФ.

В предыдущую мою подборку были включены облигации Мордовия03. На этот раз решила от них отказаться ввиду высокой долговой нагрузки и возможных трудностей при выплате купонов или погашении облигаций.

Показатели уровня долговой нагрузки субъектов РФ за 2018 г. можно посмотреть здесь:

http://vid1.rian.ru/ig/ratings/gosdolg_01_2019.pdf

При выборе облигаций я в первую очередь обращаю внимание на срок погашения, так как мне важно, чтобы этот срок был 1 максимум 2 года.

Затем на доходность, наименование эмитента и цену.

( Читать дальше )

Итоги недели 13.09.2019. Итоги выборов в Мосгордуму. Курс доллара и нефть

- 13 сентября 2019, 19:08

- |

Заседание ЕЦБ

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Срез доходностей рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 13 сентября 2019, 07:27

- |

#probondsмонитор #субфеды Облигации субъектов федерации. Аттракцион невиданной щедрости постепенно сворачивается, но все еще способен привлекать. Устали искать 7-мые ставки в ОФЗ? Удмуртия, Мордовия, Орловская область – альтернативы для Вас. Государство, имеющее уникальный статус нетто-кредитора, наверно уж, найдет способ расплатиться по долгам регионов. Субфедеральные бумаги как выигрывали по соотношению доходность/надежность как у ОФЗ и крупнейших корпоратов последний год, так и продолжают. Сумма выигрыша сокращается. Для тех, кто задумывается о покупке сейчас. Те, кто покупал региональные облигации полгода, год, полтора года назад – в завидном выигрыше. И кстати, в этом сегменте вряд ли можно говорить о каком-то перегреве.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал