ОФЗ

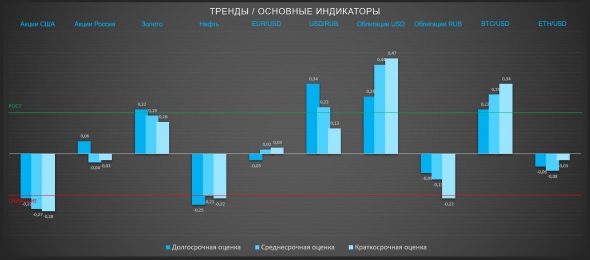

Ожидаемый рост волатильности на рынках

- 08 августа 2019, 12:55

- |

Российский рынок акций

Динамика российского рынка не сильно отличается от внешних площадок, девальвация поддерживает рублёвый индекс МосБиржи, по РТС падение на уровне других развивающихся рынков. Впрочем, и рынок США стал весьма волатильным, колебания очень резкие, резкие просадки, вероятно, соответствовали принудительному закрытию позиций. Тем не менее, по индексу МосБиржи не пробита важная поддержка. По индексу S&P 500 остаётся потенциал снижения на 2,5-3,0%, причём, технически медвежий рынок не будет сформирован.

Среди российских активов ожидаемо наибольшим спросом пользуются золотодобывающие компании, металлурги, Газпром. Падение нефти сдерживает покупки в нефтяных фишках.

Денежный рынок

Ставки на денежном рынке сильно не подвинулись. По рублёвому однодневному репо произошёл небольшой рост после вчерашних низких уровней, обусловленных, возможно, приходом значительных дивидендов на рынок (платежи со стороны Газпрома). Сегодня ставки вернулись к району 7,1-7,2%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Русские облигации стабильны

- 07 августа 2019, 08:11

- |

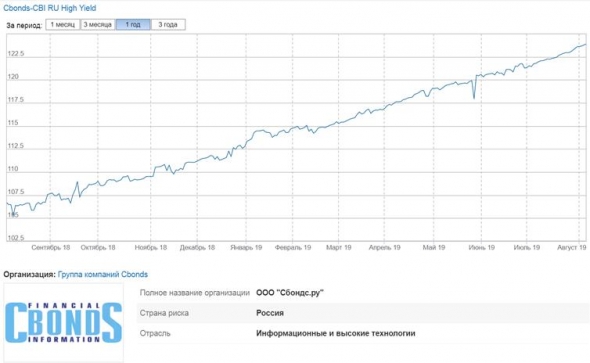

Вы слышали о высокой волатильности глобальных рынков? И наверняка чувствовали ее, глядя на рост доллара и евро к рублю. В этой связи интересно, как ведет себя облигационный рынок.

Возьмем Россию. ОФЗ стабильны, были колебания, но, объективно, слабые, если сравнивать с штормом рынка акций. Индексы корпоративных рублевых облигаций не показывают и этих колебаний. В пользу их устойчивости и более высокие купонные ставки, и более короткий средний срок до погашения.

Высокодоходный сегмент рублевых облигаций аналогичен широкому корпоративному рынку: никаких потрясений, цены даже устойчивее, чем в первой половине года.

( Читать дальше )

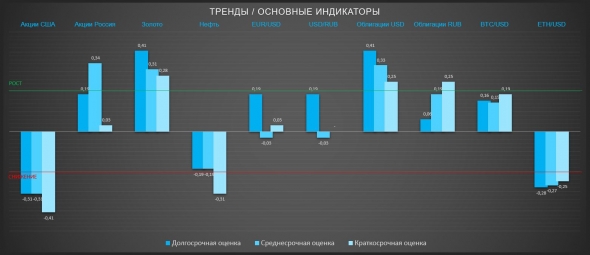

Рост волатильности по всем направлениям и видимо это только начало (ТРЕНДЫ / Основные индикаторы)

- 06 августа 2019, 17:47

- |

Нерезиденты могли вчера покупать ОФЗ несмотря ни на что

- 06 августа 2019, 16:55

- |

На общем фоне выделялись ОФЗ-26224 (YTM 7,38%), ОФЗ-26219 (YTM 7,27%) и ОФЗ-26207 (YTM 7,27%), котировки которых за день выросли на 0,4–0,5 пп. Самым активно торгуемым выпуском опять стал ОФЗ-26226 (YTM 7,28%, -9 бп в доходности) – объем сделок с ним составил 3,9 млрд руб. Более длинные бумаги снизились в доходности на 6–8 бп, тогда как на ближнем конце кривой снижение доходностей не превысило 2–4 бп. ОФЗ-26220 (YTM 7,07%) отстал от рынка: его доходность по итогам дня осталась на уровнях пятницы.

На рынках других развивающихся стран единого направления не было. Облигации стран Восточной Европы по-прежнему пользовались хорошим спросом, и в итоге доходности 10-летних локальных бумаг снизились в пределах от 1 бп (Словакия) до 15 бп (Венгрия). В то же время 10-летние выпуски Индонезии, Бразилии и ЮАР выросли в доходности на 7–14 бп.

Открой счет в самом надежном брокере — банке ВТБ

Начинаются долгожданные движения (ТРЕНДЫ / Основные индикаторы)

- 05 августа 2019, 12:33

- |

Рынок не смог обвалиться сам и его обвалили, сначала это был ФРС, а потом и Трамп.

В диаграмме Экономика/Фрс/Рынки мы между красным и жёлтым.

( Читать дальше )

Мнение по новым санкциям от Николая Корженевского

- 03 августа 2019, 17:05

- |

США ввели в действие второй раунд санкций им. Скрипалей. Они состоят из трех пунктов:

1. Воспрепятствование выдачи кредитов России международными организациями (такими как МВФ, ВБ).

2. Запрет для американских банков на участие в первичном рынке суверенного долга РФ, выпускаемого не в рублях, а также запрет на кредитование правительства РФ в валюте.

3. Дополнительные ограничения в торговле товарами двойного назначения.

П. 1 не несет в себе никакой угрозы. Россия давно не пользуется кредитами международных институций, и вряд ли ей это понадобится в обозримом будущем. То же с п. 3: торговля товарами двойного назначения и так уже максимально ограничена. Кроме того по этой части минфин США сразу же выпустил список исключений.

Вопросы остаются к п. 2. Является ли покупка суверенного долга РФ на вторичном рынке кредитованием правительства? По идее, нет, ведь новых денег оно не получает. Но наличие такого спроса обеспечивает более низкие ставки, ликвидность и, соответственно, косвенно способствует кредитному процессу.

Судя по общему “духу” второго пакета скрипалевых санкций (и вспоминая, что они опоздали на 9 месяцев), эта норма будет трактоваться узко и не превратится в тотальный запрет на операции с суверенным долгом РФ в долларах. Но очень хорошо бы получить прямые разъяснения минфина США. Иначе иностранные банки могут начать действовать из соображений “как бы чего не вышло”. И некая просадка в евробондах в понедельник все равно считай обеспечена.

Источник: https://t.me/gko00

В понедельник будет большой геп на открытии?

- 03 августа 2019, 16:35

- |

Вообще валюты по отношению к доллару укреплялись. Вот только рубль что-то совсем приуныл, я понять не могу почему. Оказывается была новость про санкции на госдолг.

Но сегодня стало известно, что санкции не на ОФЗ. Их можно покупать дальше.

SP500 под вечер стали откупать и даже удалось быть на некоторое время выше открытия сессии в 16:30.

Будет прикольно, если сразу откроемся на 63,8 по доллару. РТС тогда улетит на 2-3% вверх.

На картинке последние минуты торгов в пятницу на форексе:

А вы что думаете? Кто-то покупал доллары в пятницу выше 65 или на срочном рынке? :)

Начинаются долгожданные тренды (ТРЕНДЫ / Основные индикаторы)

- 02 августа 2019, 13:08

- |

Краткий комментарий:

Акции США развернулись вниз на возобновлении торговых противоречий США и КНР, роста прочих геополитических и торговых рисков, а также слишком слабого чем хотел рынок смягчения и неопределенной риторики ФРС.

Акции РФ в неопределенности, но снижение ниже недельных минимумов и среднесрочного восходящего тренда будет сильным негативным сигналом к ещё большей распродаже.

Золото пробивается к новым локальным максимумам, рост выше текущих недельных и месячных максимумов будет сильным сигналом к новому импульсу вверх.

Нефть негативна, но пока удерживает уровень, снижение ниже которого спровоцирует более глубокую распродажу.

Евро/Доллар в неопределенности. Возможен разворот при появлении слабости USD.

Доллар/Рубль растет вероятность укрепления доллара (санкции, нефть, уход от риска), но слабость доллара из-за падения американского рынка и роста вероятности более серьезного смягчения ФРС будет оказывать обратное давление.

( Читать дальше )

С чего стоит начинать инвестирование

- 02 августа 2019, 10:41

- |

Особенно если у Вас нет больших средств для начала.

Например, есть 5000 рублей и есть желание начать.

Ведь путь в 1000 миль начинается с одного шага.

Кто-то считает, что с 5000 рублей начинать инвестировать нельзя (например, Ян Арт).

Кто-то считает, что вполне можно (как Наталья Смирнова).

Моё мнение — на рынок с 5000 рублей идти нет смысла, потому что брокерские комиссии съедят в процентах бОльшую часть прибыли, а то и основную часть инвестиционного капитала.

Поэтому я предлагаю с небольшими депозитом открывать пополняемый счёт в банке. Пусть и под небольшой процент.

И регулярно пополнять его по мере возможности. Лучше ежемесячно выделять на эту цель какую-то часть заработной платы. Например, 10%.

А вот когда наберётся более-менее значимая сумма, например, 50-100 тысяч рублей уже переходить к инвестированию.

Да, доходность будет не большой, а комиссии будут отбирать значительную часть прибыли. Но Вы получите первый опыт работы с ценными бумагами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал