ОФЗ

ФРС зажестила: доходности ОФЗ подрастут в ближайшее время

- 21 сентября 2017, 15:59

- |

ФРС вчера не подняла ставку, однако объявила о начале сворачивания программы количественного смягчения уже в октябре. Также американский ЦБ рассказал о намерении повысить один раз ставку в этом году: в последнее время рынок оценивал вероятность такого события в 40-45%. Риторика ФРС была для многих инвесторов неожиданно жёсткой, так как данные по инфляции почти всегда оказывались ниже прогнозов. Такие итоги заседания усилят доллар, который в последнее время наконец начал укрепляться против валют развивающихся стран, и снизят цены на US Treasuries. Влияние на ОФЗ в краткосрочной перспективе будет умеренно негативным, однако другие факторы могут поддержать госбумаги до конца года, о чём далее.

Недельная инфляция продолжает приятно удивлять: Росстат не зафиксировал рост уровня потребительских цен на прошлой неделе. Если ситуация будет оставаться такой же до следующего заседания ЦБ 27 октября, шансы на очередное снижение ставки будут высоки. Однако теперь более пристального внимания требует темп роста потребительского спроса: если потенциал его увеличения будет слишком высок, то даже низкая текущая инфляция может быть недостаточной для уменьшения ставки. Хотя стоит помнить, что ЦБ будет считать цель по инфляции достигнутой, даже если она будет только «около или вблизи 4%». Так что важным будет именно то, насколько сильно увеличение потребительского спроса поднимет рост уровня цен.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Размещение ОФЗ + RGBI + БинБанк

- 20 сентября 2017, 17:40

- |

Было предложено два выпуска, ОФЗ-ПД серии 26220 с постоянным купонным доходом на сумму 25 млрд рублей и ОФЗ-ПК серии 29012 на сумму 15 млрд рублей.

ОФЗ 26220 с погашением 7 декабря 2022 года, купон 7,4% годовых

ОФЗ 29012 с погашением 16 ноября 2022 года, купон переменный, определяется как среднее арифметическое значений ставок RUONIA за 6 месяцев до даты определения процентной ставки + 0,4%. На данный момент определены 1 и 2 купоны — 10,74% и 10,32% соответственно.

Итоги:

ОФЗ 26220

Спрос превысил предложение в 3 раза. Итоговая доходность 7,59%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26220 с погашением 7 декабря 2022 года составила 99,7801% от номинала, что соответствует доходности 7,59% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

( Читать дальше )

Разбор падений: как решение ЦБ повлияло на рынок ОФЗ

- 18 сентября 2017, 17:11

- |

Как и ожидал рынок, в пятницу ЦБ снизил ставку на 50 бп. Это повлияло на котировки ОФЗ, но незначительно: доходности средних бумаг упали на 2-4 бп, а остальных гособлигаций почти не изменились. Вероятность ралли на рынке ОФЗ в ближайшее время невысока, и повысится лишь при появлении дополнительной поддержки. Драйвером может выступить, например, заседание ФРС на этой неделе.

Стоит выделить важные моменты из пресс-релиза и пресс-конференции ЦБ:

1. Цель по реальной ставке в 2,5-3% (номинальной в 6,5%-7%) будет выполнена через 2-3 года, однако это не стоит воспринимать как обещание. Так что этот срок можно расценивать как примерный ориентир по длительности периода снижения ставок.

2. Важную роль в скорости выполнения цели по реальной ставке будут играть снижение инфляционных ожиданий и степень их «заякоренности» (т.е. чувствительность к изменениям в экономике). Причём Набиуллина чётко выделяла фактор «заякоренности», поэтому стоит в дальнейшем обращать внимание на амплитуду колебаний ожиданий уровня цен в ответ на шоки.

3. Прогноз ЦБ по инфляции к концу года: 3,5-3,8%.

4. Прогнозы ЦБ цены на нефть: 50 долл. к концу 2017 года и не менее 40 долл. за баррель к концу 2018 года.

Комментарии ЦБ были нейтральными, дав понять рынку, что не надо ждать дальнейшей агрессии в снижении ставки. Поэтому не стоит переоценивать потенциал длинных бондов, как я и говорил ранее. Наиболее интересной стратегией мне представляется покупка коротких и среднесрочных ОФЗ в ожидании нормализации кривой доходности.

( Читать дальше )

Всё, что нужно знать о спросе нерезидентов на рынке ОФЗ

- 16 сентября 2017, 17:52

- |

Жирным шрифтом выделил самые главные моменты (на мой взгляд). И больше не надо никаких гаданий с плечом они покупают, не с плечом и т.д. Почему покупают/не покупают и т.д.

«Банк России провел опрос участников рынка относительно инвестирования в ОФЗ. В опросе принимали участие как российские банки, так и сами инвесторы. Исходя из результатов опроса можно заключить, что спрос на ОФЗ со стороны нерезидентов при текущей рыночной конъюнктуре в России существенно не изменится или будет иметь тенденцию к снижению (относительно других групп участников рынка) из-за роста объемов заимствований. Участники опроса в отношении динамики стоимости нефти и спроса нерезидентов на ОФЗ дают следующие ответы: при стоимости нефти существенно ниже 40 долларов США

( Читать дальше )

Итоги недели 14.09.2017. Монополия государства на насилие. Курс доллара и нефть

- 14 сентября 2017, 19:49

- |

Итоги муниципальных выборов в Москве

Монополия государства на насилие

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

ОФЗ не волнуется раз, ОФЗ не волнуется два…

- 14 сентября 2017, 14:29

- |

Динамика рынка ОФЗ

В течение данной недели доходности большинства ОФЗ не демонстрировали высокой волатильности, как и ожидалось. Наибольшим изменением доходности отметилась ОФЗ 25081, прибавив в районе 15 бп. В среду на аукционах ОФЗ 26207 и ОФЗ 26222 были проданы с высоким спросом, в основном удовлетворив «якорные» заявки. Рынок могут оживить заявления ЦБ, а также новости с валютного рынка и геополитической сцены.

Рубль возвращается к прежним значениям

Укрепление рубля на фоне дорожающей нефти и пробуксовки ужесточения ДКП западными центробанками сменилось его удешевлением. Ожидания по реализации налоговой реформы в США повысили ожидания по росту ставки ФРС, что стало причиной ухода рубля с локальных максимумов. К концу года ожидаю удешевление «россиянина», считая его переоценённым из-за высокого риск-аппетита инвесторов прямо сейчас.

( Читать дальше )

Размещение ОФЗ + RGBI

- 14 сентября 2017, 10:44

- |

Было предложено два выпуска ОФЗ, оба с постоянным купонным доходом. ОФЗ-ПД серии 26207 и ОФЗ-ПД серии 26222 по 20 млрд рублей каждый.

ОФЗ 26207 с погашением 3 февраля 2027 года, купон 8,15% годовых

ОФЗ 26222 с погашением 16 октября 2024 года, купон 7,1% годовых

Итоги:

ОФЗ 26207

Спрос превысил предложение в 2,3 раза. Итоговая доходность 7,59%. Разместили 100% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26207 с погашением 3 февраля 2027 года составила 104,6694% от номинала, что соответствует доходности 7,59% годовых, говорится в сообщении Минфина РФ, размещенном на его сайте.

Всего было продано бумаг на общую сумму 20 млрд рублей по номиналу при спросе в 45,639 млрд рублей по номиналу и объеме предложения 20 млрд рублей по номиналу, то есть спрос превысил предложение почти в 2,3 раза. Выручка от аукциона составила 21,059 млрд рублей.

( Читать дальше )

Рынок ценных бумаг России ждет распродажа в 281 млрд рублей?

- 13 сентября 2017, 14:02

- |

Норвежский инвестиционный фонд, под управлением которого находится более 1 трлн долларов, уходит из России. Много ли у него активов в нашей стране? И если он решил продать ОФЗ, то почему не может начать избавляться и от акций?

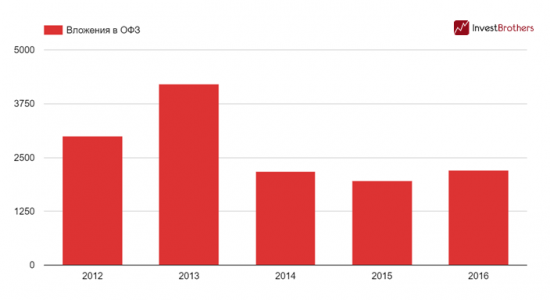

К началу 2016 г. норвежский фонд вложил в нашу страну 4,9 млрд долларов, по текущему курсу это примерно 280,6 млрд рублей. Инвестиции распределены примерно поровну между акциями и облигациями федерального займа. В ОФЗ было вложено 2,2 млрд долларов или 126,4 млрд рублей, в акции – 2,7 млрд долларов или 154,2 млрд рублей.

Объем в 126,4 млрд рублей довольно-таки существенный для рынка ОФЗ, однако не такой уж и большой. По итогам июля весь рынок долговых бумаг России оценивался в 6,3 трлн рублей. То есть, на один лишь норвежский фонд приходится 2% российского внутреннего долга. Дневной оборот ОФЗ на Московской бирже примерно 7-10 млрд рублей. Поэтому, чтобы незаметно продать свои бумаги, фонду понадобится достаточно долгое время. Либо ОФЗ буду реализованы напрямую покупателю на внебиржевом рынке.

( Читать дальше )

А как Вы думаете, каков потенциал снижения доходностей ОФЗ?

- 11 сентября 2017, 17:19

- |

Большую часть прошлой недели наблюдалось активное ралли на рынке ОФЗ. Однако уже в пятницу котировки гособлигаций перестали расти в связи с геополитическими рисками запуска новых ракет КНДР и подешевевшей нефтью. Серьёзное падение доходностей можно было наблюдать на коротком конце кривой доходности: так трейдеры отыгрывали рост ожидаемого снижения ставки на заседании ЦБ в пятницу. При этом бумаги 26208 и 26211 выглядят недооценёнными, что должно подстегнуть интерес к ним со стороны инвесторов.

Мягкая риторика Эльвиры Набиуллиной озадачивает участников рынка: сейчас мнение инвесторов насчёт шага снижения поделено примерно 50 на 50. С одной стороны, низкая инфляция, которая стала неожиданностью для ЦБ, снижение инфляционных ожиданий и крепкий рубль дают возможность для перехода к 8,5%. Однако важно понимать риски, которые могут возникнуть при слишком агрессивном снижении: и так переоценённый рубль может слишком сильно откорректироваться в сторону удешевления, что вызовет удорожание импорта в потребительской корзине, а волатильность на долговом рынке в связи с резким снижением ставки может расшатать котировки. Так что основную роль будет играть оценка этих рисков со стороны ЦБ, хотя на предыдущих заседаниях акцент всегда делался на первоочередной важности инфляции и инфляционных ожиданий, которые сейчас находятся на исторических минимумах.

( Читать дальше )

ЦБ подсчитал, что будет, если США введут запрет на покупку ОФЗ

- 10 сентября 2017, 22:07

- |

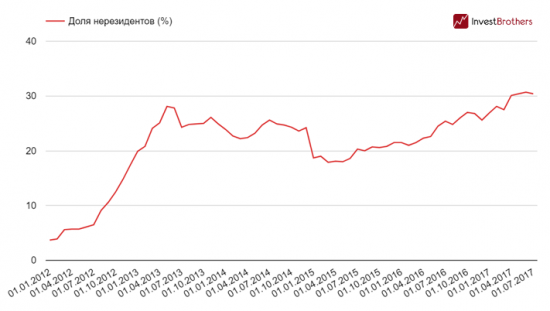

Согласно подписанному закону о санкциях в отношении России, Министерство финансов США обязано в течение 180 дней с момента вступления в силу закона рассмотреть вопрос о введении ограничений на вложения средств в российские ОФЗ.

Центральный банк России рассмотрел возможные сценарии и пришел к выводу, что введение ограничительных мер со стороны США может поднять доходность долговых бумаг на 4 процентных пункта. Также у некоторых банков может снизиться показатель достаточности капитала Н1.0 “ниже установленного минимума” в 8%.

С начала года на российских покупателей госдолга приходилось 60-70% и краткосрочный уход нерезидентов не сильно сказывался на рынке гособлигаций. “На историческом горизонте (в том числе в феврале и июне 2017 г.) отмечались периоды низкого присутствия нерезидентов на рынке ОФЗ, при этом ситуация на рынке оставалась стабильной”, отметили в ЦБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал