ОФЗ

С чем связаны сегодняшние распродажи ОФЗ? Например, евробонд RUS-28, оборот за сегодня больше млрд $ (в 10-15 раз выше чем среднедневной майский), ytm +0,1%? Если ЦБ понижает ставку 16.06...

- 13 июня 2017, 18:20

- |

- ответить

- ★1

- Ответы ( 4 )

Хеджирование портфеля облигаций.

- 12 июня 2017, 17:14

- |

Всем спасибо.

Итоги недели 09.06.2017. Президентские выборы-2018. Курс доллара и нефть

- 09 июня 2017, 20:01

- |

Президентские выборы-2018 (интервью Навального Собчак, митинг 12 июня, прямая линия с Путиным)

Либерализм и социализм

Ценообразование на рынке нефти

Коми, Трамп и вмешательство России в выборы

Ближний Восток

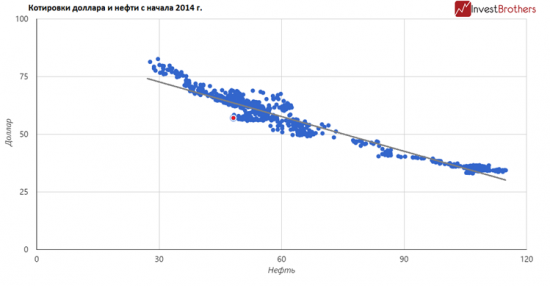

Доллар, рубль, нефть, индекс РТС, ОФЗ

( Читать дальше )

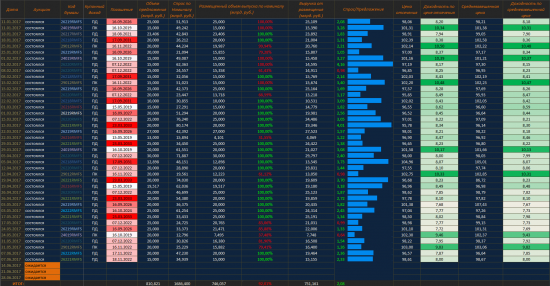

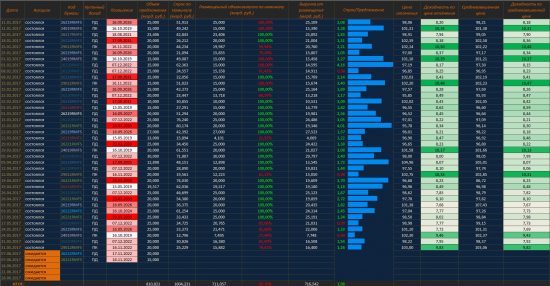

Помогите расшифровать пункты в разделе "Итоги торгов"

- 08 июня 2017, 17:36

- |

Пытаюсь подобрать себе ОФЗ.

смотрю список облигаций на finamм.ru.

В разделе «Итоги торгов» вижу вот такую табличку.

Помогите её правильно прочесть по пунктам.

Буду очень благодарна.

Код ММВБ: SU46011RMFS1

( Читать дальше )

Случайные цепочки или покаркаем?

- 08 июня 2017, 14:40

- |

Забавные цепочки новостей, бывает, подкидывают новостные ленты.

Вот у меня как-то рядком прошли новости:

— об очередном уменьшении клиентских остатков на МосБирже;

— создании собственной криптовалюты от ЦБ;

— очередном рекорде котировок биткоина;

— какая-то реклама очередная народных ОФЗ.

Нейрончики забегали и сплелись в паутину измышлений, не посмею обзывать ниженаписанное ни прогнозом, ни аналитикой, тем более что больше основывается на впечатлениях, чем на фактуре.

Интересная складывается ситуация:

— «традиционного» бабла существенно больше не становится, показатели инфляции вполне себе в норме, а по рублю падают.

— сберегать традиционными инструментами все сложнее, ставки падают.

— рынок акций российский не обнадеживает.

— При это на рынке нарисовались и активно рекламируются легкодоступные (вот прямо-таки путающиеся под ногами и лезящие в твой карман) инструменты «легкой наживы» в виде криптовалют и ОФЗ. Первое — для молодежи, жаждущей новизны и легкого обогащения, второе — для «опытных и осторожных» взросляков.

( Читать дальше )

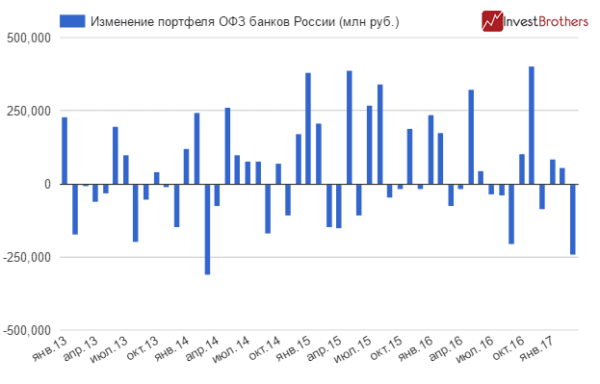

Изменения портфеля ОФЗ банков России

- 08 июня 2017, 10:14

- |

Объем ОФЗ, находящихся на балансе кредитных организаций страны, снизился на 243,3 млрд рублей. Российские банки единственные кто продавал в марте государственные облигации.

Кредитные организации России фиксируют прибыль по облигациям федерального займа. К апрелю 2017 г. Индекс государственных долговых бумаг рос уже более двух лет, прибавив за этот период около 36%. Напомним, что именно в январе 2015 г. банки страны активно покупали ОФЗ, тогда за три месяца они увеличил свой портфель облигаций на 761 млрд рублей.

До этого так активно кредитные организации избавлялись от государственных долговых бумаг лишь однажды – в марте 2014 г., как раз когда стало понятно, что наша страна вот-вот столкнется с санкциями западного мира. Тогда их портфель ОФЗ сократился на 314 млрд рублей.

Изменения портфеля ОФЗ банков России (млрд руб.)

( Читать дальше )

Спрос на ОФЗ превысил предложение в 2 раза, 07.06.2017 Минфин России разместил в полном объеме облигаций 26222RMFS и 26221RMFS.

- 08 июня 2017, 09:47

- |

Спрос на ОФЗ превысил предложение в 2 раза, 07.06.2017 Минфин России разместил в полном объеме облигаций 26222RMFS и 26221RMFS.

Детали размещения представлены в таблице - http://constantcapital.ru/category/obligacii/

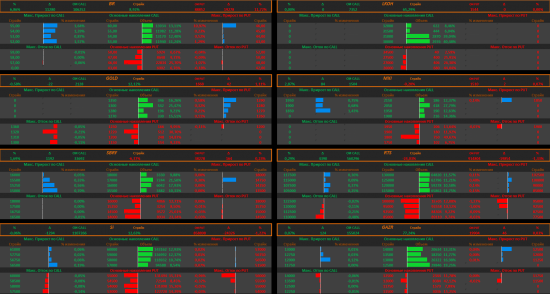

Опционы изменение ОИ по основным инструментам FORTS

http://constantcapital.ru/опционы-изменение-ои-по-основным-инст-13/

( Читать дальше )

Три графика перед началом рабочего дня

- 08 июня 2017, 09:29

- |

Даже вчерашнее падение нефти на 4% не привело к серьезным колебанием на валютном рынке России.

2.Российские банки продают ОФЗ, в то время как нерезиденты и прочие участники рынка покупают.

( Читать дальше )

А кто терпила ?

- 07 июня 2017, 17:49

- |

А вот обратно ничего продавать не собирается от слова «совсем»

Если учесть что курс доллара свободно плавающий то когда они все ломанутся, а продавать доллары обратно никто не будет (лохов нет)

Разом и 200 увидим и возможно даже 580.

Думаю когда дойдет кто «терпила» ?

В этой игре когда идет передача долларов из рук в руки, то на каждых руках после движения остаются типа долговые бумажки_требования получить свои доллары по первому требованию. Ха.

Все у кого ОФЗ, еврооблигации, просто долларовые депозиты, контракты ТОД_ТОМ, фьючерс Si все они в итоге окажутся в терпилах.

Ибо долларов всего наличных 1,34 млрд $

Чисто для сравнения наличных рублей в шесть раз больше.

Минфин России 07.06.2017 проведет аукцион по размещению облигаций 26222RMFS и 26221RMFS на сумму 35 млрд. руб.

- 07 июня 2017, 11:24

- |

Минфин России 07.06.2017 проведет аукцион по размещению облигаций 26222RMFS и 26221RMFS на сумму 35 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26222RMFS (дата погашения 16 октября 2024 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26221RMFS (дата погашения 23 марта 2033 года) в объеме 15 000 000 000 (пятнадцать миллиардов) рублей по номинальной стоимости.

таблица размещение - http://constantcapital.ru/category/obligacii/

RGBI

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал