ОФЗ

СТАРТ ВТОРОГО ВЫПУСКА ОФЗ-Н. Налетай не скупись покупай живопись!!!

- 07 июня 2017, 03:38

- |

- комментировать

- ★1

- Комментарии ( 4 )

ОФЗ в контексте финполитики минфина

- 05 июня 2017, 14:17

- |

Во-первых, минфин тут выступает как бы керри-трейдером наоборот. А кто возместит минфину убыток от такого своеобразного трейда? Опять народ?

Во-вторых, зачем рекламировать тогда ОФЗ, если можно призывать народ сразу вкладываться в иностранные активы? Зачем нужен тут минфин как посредник?

Загадочно, однако.

Минфин разместил все “народные” ОФЗ, но хочет еще

- 05 июня 2017, 14:04

- |

Министерству финансов понравилось занимать деньги у населения – ведомство объявило о дополнительном выпуске ОФЗ-н на 15 млрд рублей.

Согласно информационному сообщению, опубликованному на официальном сайте Минфина, министерство полностью разместило весь выпуск “народных” ОФЗ объемом в 15 млрд рублей и сделать это удалось чуть более, чем за месяц. Напомним, что ранее завершить размещение облигаций для населения планировалось к 25 октябрю 2017 г.

“В условиях наличия высокого спроса граждан на новые облигации их размещение удалось завершить значительно ранее планируемого срока”, отметили в ведомстве.

Доходность по ОФЗ-н по состоянию на 02 июня составила 9,19%, что явно больше, чем это предлагают в крупнейших банках России.

После успешного дебюта Минфин принял решение разместить дополнительный выпуск облигаций для населения на очередные 15 млрд рублей. Таким образом, выпуск ОФЗ-н № 53001RMFS будет увеличен до 30 млрд рублей.

( Читать дальше )

Итоги недели 02.06.2017. Президентские выборы-2018. Курс доллара и нефть

- 02 июня 2017, 20:17

- |

Президентские выборы-2018 (Навальный, Путин, Медведев, Усманов, Милов и МРОТ)

Доллар, рубль, нефть, евро, индекс РТС, ОФЗ

( Читать дальше )

про ОФЗ

- 01 июня 2017, 16:32

- |

обмена денег на «бумагу».

Странно, а я думал что их никто не покупает.

Значит Машина — то работает, и вечноамериканскую валюту никто даже в мыслях не собирается покупать.

Отрицательные ставки по валюте сделали своё дело!

Ну что… подождём ещё год?

ОФЗ не были размещены в полном объеме, 31.05.2017 Минфин России разместил облигаций 26220RMFS и 29012RMFS.

- 01 июня 2017, 10:33

- |

ОФЗ не были размещены в полном объеме, 31.05.2017 Минфин России разместил облигаций 26220RMFS и 29012RMFS.

Детали размещения представлены в таблице - http://constantcapital.ru/category/obligacii/

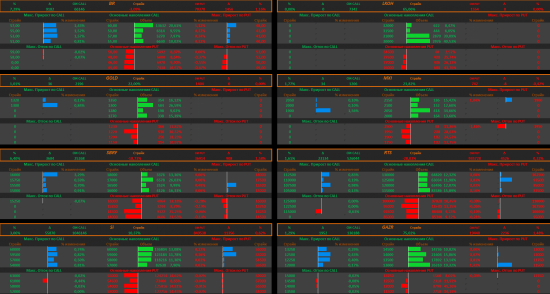

Опционы изменение ОИ по основным инструментам FORTS

constantcapital.ru/опционы-изменение-ои-по-основным-инст-9/

( Читать дальше )

Замещение нефтегазовых доходов заемными — как путь к катастрофе

- 31 мая 2017, 23:23

- |

Выскажу свое мнение по поводу текущей бюджетной и денежно-кредитной политике правительства, направленной на замещение нефтегазовых доходов заемными, в условиях падения цен на сырьевые товары. С одной стороны, этот подход позволяет держать рубль стабильным, что в теории должно положительно сказываться на состоянии экономики. К сожалению, в текущих условиях рубль оказался слишком стабильным. Государство, выходя на долговой рынок, вытесняет оттуда других заемщиков и при этом сжимает уровень рублевой ликвидности. Параллельно, заградительный уровень ставок ЦБ, помимо поддержания стабильного спроса на размещаемые ОФЗ, активизировал операции carry trade. Снижение рублевой ликвидности совместно со спекулятивными играми на разнице процентных ставок оказывают стабильное воздействие на курс USDRUB, придавив его к уровню 56 рублей за доллар. Ситуацию могла бы исправить позитивная динамика нефтяных котировок на фоне договоренностей ОПЕК. К сожалению, динамика сланцевой добычи в США внесла серьезные корректировки, оказав серьезное давление на рынок в среднесрочной перспективе. Негативная динамика цен на нефть вкупе с укрепляющимся рублем привели к хроническому занижению рублевых доходов от экспорта нефти. Динамика

( Читать дальше )

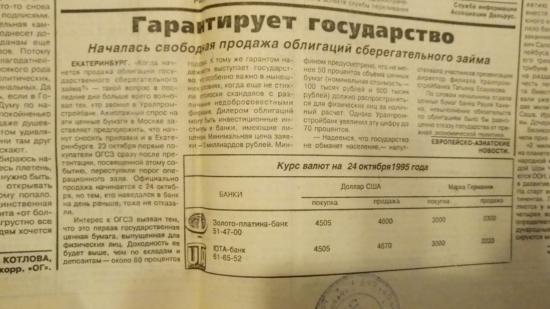

ОФЗ 22 года назад

- 31 мая 2017, 22:41

- |

Как это БЫЛО! какой курс) сегодняшние 57 руб — это просто «эльдорадо». тогда через 3 года — курс был уже 24 деноминированных рубля (т.е. 24 тыс. старых) в 6 раз больше за 3года. Если сейчас мерить такой же меркой- то это всего 350 р/дол, что вполне возможно, наверное через3 года)))))

Тарифы на операции с ОФЗ-Н

- 31 мая 2017, 22:09

- |

Вот наткнулся. Бизнес по-русски.

| Совершение сделок с облигациями федерального займа для населения | |

| От 0 до 50 тыс. руб. | 1,5% |

| От 50 до 300 тыс. руб. | 1,0% |

| От 300 тыс. руб. | 0,5% |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал