Обзор Рынка

Обзор фьючерсных инструментов SI, BR, RI

- 12 августа 2020, 07:14

- |

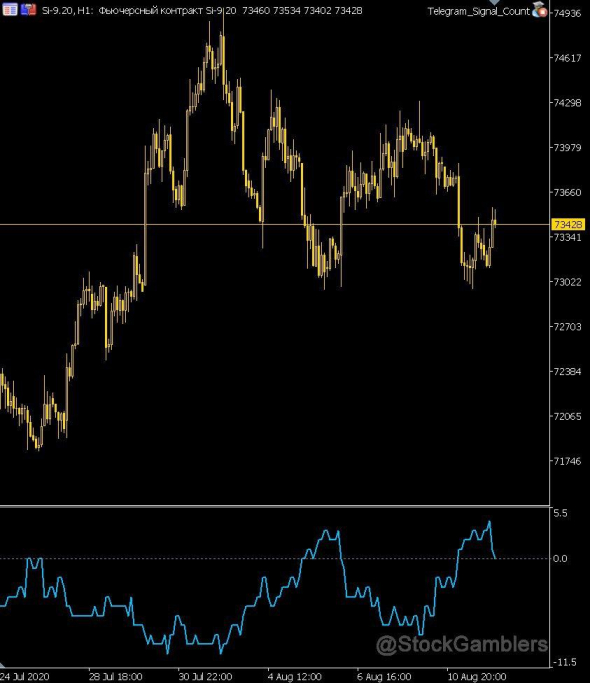

Во вторник фьючерс на доллар США/Российский рубль торговался в зоне баланса, достигнув минимальной отметки 72 973; и максимальной отметки 73 549

Ватерлиния: ценовым уровнем проторговки является 73 380.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 72 939, 73 105.

Long сценарий: лонговыми уровнями дисбаланса являются 73 462, 73 625.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Первая вакцина в мире от COVID, появилась в России. Обзор рынка от 11 августа

- 11 августа 2020, 21:45

- |

Обзор рынка от 11 августа.

В России зарегистрировали первую в мире вакцину от COVID.

Чего стоит ждать дальше?

Будет ли пакет мер поддержки в США?

Об этом и не только в данном видео.

( Читать дальше )

Будь в курсе: Небольшой утренний обзор 11/08/2020

- 11 августа 2020, 10:02

- |

👉все таки конец августа — пора отпусков

👉золото третий день падает (наконец-то!), сегодня с утра уже максимальное падение с 5 июня и откат к психологическому уровню $2000.

👉сиплый растет 10 день подряд сегодня

👉Трамп каждый день перед выборами придумывает новые снижения налогов, как будто о доходах бюджета уже вообще не надо беспокоится😁

👉Банк России: физики увеличили вложения в бонды в 2 раза за 1,5 года до 800 млрд. Основная доля — бонды банков

👉Валюты развивающихся стран под давлением последнюю неделю

👉После закрытия рынка в среду будет объявлен пересмотр индекса MSCI. Ожидается включение Яндекса в индекс

👉Сегодня по календарю отчеты: UPRO, GMKN

План торговли на 11 Августа.

- 11 августа 2020, 08:37

- |

Всех приветствую.

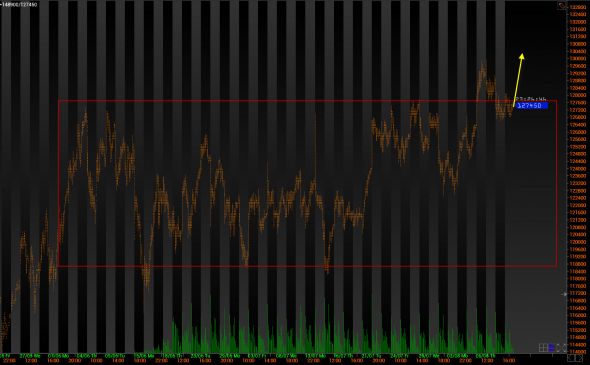

S&P500 сделал провокацию и опять новый максимум. Движение ступеньками продолжается. Баланс лонг. Как и вчера, лучшая точка входа в лонг на новой провокации.

1. RTS

РТС пока что не смог пойти в сторону нового максимума. Но провокацию фьючерс все же сделал. Осталось дождаться начала роста и можно присоединяться к лонгу. Важно, что нужно дождаться движения, а не просто брать после еще одной провокации. Проблема максимумов боковика в том, что цена может просто вернутся обратно в боковик, а не продолжить свой рост. Так что ждем начала движения и будем брать.

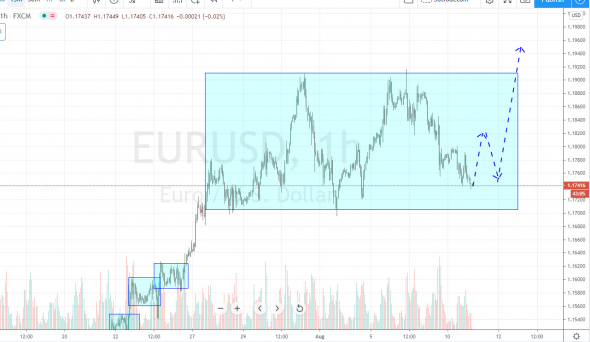

2. EUR/USD:

( Читать дальше )

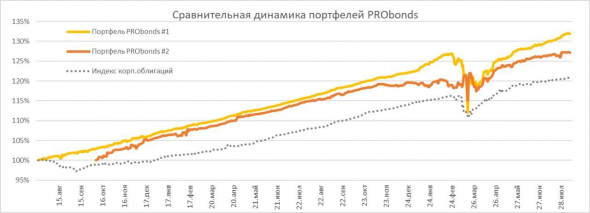

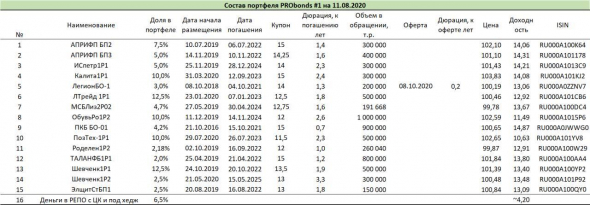

Доходности и предстоящие операции портфелей PRObonds

- 11 августа 2020, 08:16

- |

Актуальные доходности портфелей (за последние 365 дней): PRObonds #1 – 13,5%, PRObonds #2 – 10,5%.

( Читать дальше )

Обзор фьючерсных инструментов SI, BR, RI

- 11 августа 2020, 07:22

- |

В понедельник фьючерс на доллар США/Российский рубль торговался в зоне шортового дисбаланса, достигнув минимума на отметке 73 643.

Ватерлиния: ценовым уровнем проторговки является 73 932.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 73 793, 73 659.

Long сценарий: лонговыми уровнями дисбаланса являются 74 072, 74 205.

( Читать дальше )

Видео-обзор срочного рынка Московской биржи 10.08.2020

- 10 августа 2020, 12:58

- |

Доброе утро!

Сегодня провел трансляцию с обзором срочного рынка Московской биржи.

Смотрели основные фьючерсные инструменты: Си, РТС, Сбербанк, Газпром, Нефть, Золото, фьючерс евро/доллар.

Смотреть с 5 минуты, забыл включить отображение карандаша на экране

( Читать дальше )

Обзор долгового рынка за неделю (ГК "ФИНАМ")

- 10 августа 2020, 11:45

- |

На ралли в суверенных выпусках корпоративный сегмент пока не отреагировал

Обзор российского рынка

На прошлой неделе на российском суверенном евробондовом рынке случилось настоящее ралли. Доходности бумаг переписали исторические минимумы, максимальная доходность на кривой упала до 3,0%. За исключением Турции, подъем происходил и на всех крупных ЕМ. Результатом текущего спурта стало то, что индекс Bloomberg Barclays EM USD, отслеживающий номинированный в долларах долг развивающихся стран, вышел на свои «доковидные» уровни.

В корпоративном сегменте на ралли в суверенных выпусках пока по большому счету успели прореагировать только дальние бумаги «Газпрома».

Корпоративный сегмент традиционно медленнее раскачивается, и мы ждем от корпоративных российских евробондов хорошей динамики для нормализации спредов к суверенной кривой.

Инвестиционные идеи (зарубежные выпуски)

Динамика доходности индекса высокодоходных американских корпоративных облигаций LF98TRUU, который находится буквально в шаге от своих доковидных уровней, побудила нас обратить внимание на евробонд корпорации Southwestern Energy (SWN) с погашением в 2026 году. Хотя в ценовом отношении данный выпуск уже преодолел последствия текущего кризиса, его соотношение риска и доходности, на наш взгляд, по-прежнему весьма интересно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал