Обзор Рынка

Утренний обзор от 29.04.2020

- 29 апреля 2020, 09:59

- |

Доброе утро!

📌 Ожидается, что сегодня Испания и Франция объявят о поэтапном выходе из карантина. Швейцария на этой неделе разрешила магазинам возобновить свою деятельность. Россия ожидаемо продлила ограничительные меры до 11 мая.

📌 Alphabet (GOOG US) сообщил о росте выручки на 13% г/г, значительно превысив консенсус-прогноз на уровне +11%. Большая часть выручки приходится на доходы от рекламы, которые выросли (+10% г/г). Облачный бизнес вырос на +52% г/г и теперь на него приходится 7% всей выручки.

📌 Снижение выручки Volkswagen (VOW GR) оказалась на уровне прогнозов (-8% г/г), чистая прибыль — ниже консенсуса. Поставки автомобилей клиентам в 1 кв. 2020 г упали на 23%

📌 Airbus (AIR FP) сообщил о снижении выручки и прибыли до вычета процентов и налогообложения (EBIT) на 20% и 50% г/г соответственно. Руководство компании объявило о резком сокращении капитальных вложений. С начала года акции Airbus снизились на 60%, практически как Boeing (BA US).

💡 Инвестидея: не пора ли переключиться на наиболее пострадавшие от короновируса отрасли, такие как транспорт? Считаем, что ещё слишком рано. И не только потому, что 2 кв. 2020 г. принесет более слабые результаты. В настоящий момент неясно, насколько быстро эти отрасли восстановятся. Мы опасаемся, что в этих отраслях в течение многих лет может существовать избыточное предложение, низкие цены и прибыльность. Это может означать, что если думать о перекладке в пострадавшие отрасли, то лучше отдавать предпочтение не транспорту, а потребительским товарам длительного пользования и предметах роскоши.

Источник- телеграм-канал ВТБ Мои Инвестиции

- комментировать

- Комментарии ( 0 )

29.04.2020г НАСТРОЕНИЕ РЫНКОВ. Сезон отчётность в США продолжается.

- 29 апреля 2020, 09:51

- |

Сегодня настроение рынков позитивное. Нефть растет и стоит уже 21$. Азия торгуется нейтрально и не представляет никакой угрозы. Фьючерсы на S&Р500.

Вчера вечером многих удивил GOOGLE.

Вчера было сказано, что в марте закупка рекламы на сервисах Google резко снизилась, однако видят, что в апреле ситуация не ухудшилась. Игроки ожидают, что, второй квартал будет очень плохим, но такие, достаточно оптимистичные слова от компании-владельца огромной рекламной площадки, активность на которой является маркером деловой активности в мире, могут добавить немного позитива на рынки.

( Читать дальше )

Обзор фьючерсных инструментов SI, BR, RI

- 29 апреля 2020, 06:41

- |

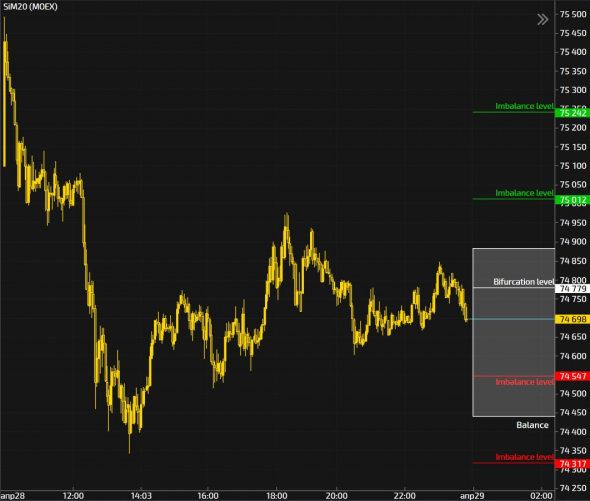

Во вторник фьючерс на доллар США/Российский рубль торговался в гонтовой зоне дисбаланса, достигнув минимума на отметке 74 342.

Зона баланса: 74 880 -74 442.

Бифуркационная зона: ценовым уровнем проторговки является 74 779.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 74 547, 74 317.

Long сценарий: лонговыми уровнями дисбаланса являются 75 012, 75 242.

( Читать дальше )

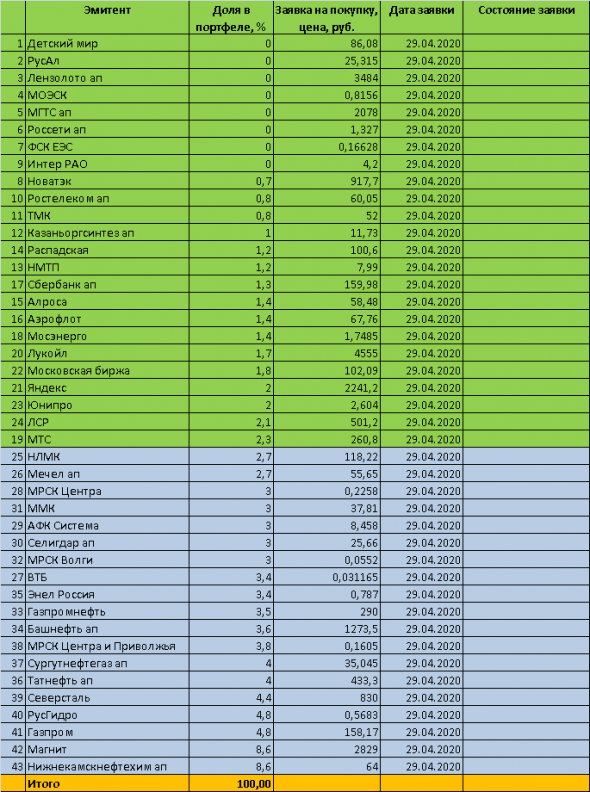

Торговый план на 29 апреля 2020 года - долгосрочные инвестиции в акции ММВБ. Мой портфель. Вечерний обзор.

- 28 апреля 2020, 23:01

- |

Друзья, всем привет!

По итогам торгов 28 апреля индекс МосБиржи вырос на 1,61% до 2612,24 п. Индекс РТС подрос на 2,39% до 1109,60 п. Нефть марки Brent также к концу дня показывает позитивную динамику и торгуется в плюс +2,4% на отметке $20,5 долларов за баррель. Но, надолго ли хватит позитива пока не понятно. Возможно, уже к концу сокращенной торговой недели следует ожидать очередное снижение котировок акций российских компаний. К такому сценарию нужно быть готовым, поэтому не следует торопиться покупать акции в долгосрочный инвестиционный портфель на весь объем.

Торговый план на 29 апреля 2020 года — акции ММВБ

Видеообзор на 29 апреля 2020 года на моем канале ютуб

( Читать дальше )

Отчёт Яндекса, рекордные дивиденды от ГазпромНефть. Цены на нефть и курс доллара.

- 28 апреля 2020, 22:48

- |

Обзор рынка за 28 апреля 2020г.

Отчёт компании Яндекса, как всегда неплохо удалось заработать.

Рекордные дивиденды заплатит ГазпромНефть. Стоит ли покупать эти акции.

Также продолжаем следить за отчётностью американского фондового рынка. Сегодня отчёт покажут GOOGLE, AMD и Ford.

Что происходит на нефтяном рынке и с ценами на нефть.

Курс доллара. Будет ли доллар по 80₽?

( Читать дальше )

НЕДЕЛЬНЫЙ ОБЗОР МИРОВЫХ РЫНКОВ [19-28.04.20]

- 28 апреля 2020, 17:45

- |

Мировые рынки переживают нелегкие времена. Но даже учитывая большое количество объективных факторов, все ждут только одного сообщения, что COVID 19 побежден. Пока все ученые мира бьются над решением этой проблемы, мировая экономика находится в сильнейшем кризисе.

АМЕРИКАНСКИЙ РЫНОКФондовые индексы США в конце недели попытались укрепить свои позиции, но рекордный обвал нефтяных котировок в понедельник и вторник, макроэкономические данные и корпоративные отчеты за первый квартал не дали шансов на какой-либо убедительный рост.

Рынок “увяз” в узком диапазоне — одни события толкают вниз, другие вверх, но ничего глобального не происходит, нет сильных драйверов, сильнейший стресс и шок уже случились. Инвесторы пытаются оценить, как долго продлится пандемия, и как она повлияет на мировую экономику.

( Читать дальше )

Утренний обзор от 28.04.2020

- 28 апреля 2020, 09:55

- |

Доброе утро!

📌 Вчера рынок акций США вырос на 1,5%. Важно отметить, что предыдущие лидеры рынка – акции FANG, в частности – снижались в цене: Facebook (FB US) -2%, Amazon (AMZN US) -1.5%, Apple (APPL US) 0%, Netflix (NFLX US) -1%.

📌 Смена лидеров рынка – ожидаемое событие, поскольку FANG достигли ценовых уровней, которые могут быть неоправданными. Также эта смена может быть предупреждением для рынка в целом об окончании текущего подъёма.

📌 Наш тактический план по-прежнему заключается в снижении доли акций перед снятием карантина в США и Европе. Полагаем, что рынок будут продавать на этом позитивном событии, поскольку внимание инвесторов переключится с позитивных новостей о борьбе с вирусом.

📌 Нефть WTI вчера заметно подешевела, в то время как глобальные нефтяные компании такие как Chevron (CVX US) и Exxon (XOM US) выросли вместе с рынком. Это объясняется тем, что мы находимся на подпитываемой ликвидностью «бычьем рынке» неопределенной длительности. Мы можем обнаружить, что фундаментальные факторы порой не имеют значения. Мы подчеркиваем, что сокращение доли участия в акциях — это не выход: продавая акции вы должны спросить себя, куда вы будете инвестировать дальше. Альтернативы при этом не так привлекательны.

📌 UBS (UBSG SW) сообщила о сильных результатах – чистая прибыль (+40% г/г) на 3% превысила консенсус. Инвестиционные банкинг и управление активами обеспечили сильные результаты, а списания в течение квартала были незначительными.

Главным негативом стало снижение достаточности капитала Tier 1 до 12,8% с 13,7% за квартал.

💡Инвестидея: в российских акциях мы по-прежнему отдаем предпочтение телекомам и, в частности, МТС и избегаем компании в сфере интернет/медиа. Остановившийся рост FANG — еще одна причина сохранить такие предпочтения.

Источник- телеграм-канал ВТБ Мои Инвестиции

Обзор фьючерсных инструментов SI, BR, RI

- 28 апреля 2020, 07:13

- |

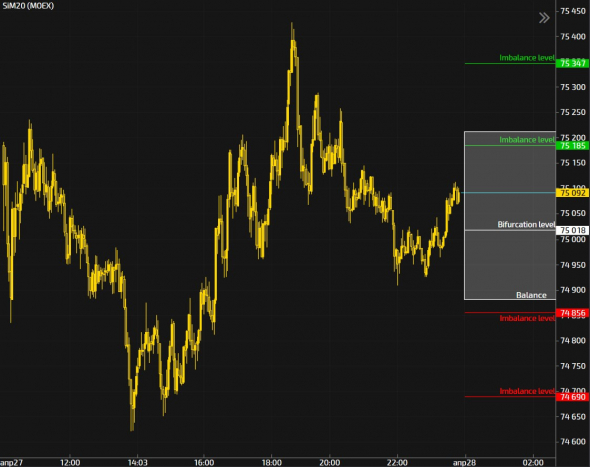

Зона баланса: 75 212 -74 878.

Бифуркационная зона: ценовым уровнем проторговки является 75 018.

Short сценарий: шортовыми уровнями дисбаланса необходимо обозначить 74 856, 74 690.

Long сценарий: лонговыми уровнями дисбаланса являются 75 185, 75 347.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал