Облигации

Компания ООО «Пионер-Лизинг» выплатила облигационерам очередной купонный доход

- 04 мая 2021, 12:00

- |

04 мая состоялась выплата купона по 2-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП2). Размер выплат держателям облигаций составил 2 589 000 руб., ставка 26-го купона – 10,5% годовых. При этом ставки 27-го и 28-го купонов повышаются до 10,75% и 11,25% соответственно.

Основные параметры выпуска:

• Ставки со 2-го по 120-й купоны устанавливаются по формуле: Ключевая ставка Банка России + 6,25% годовых.

• Номинальная стоимость облигации – 1000 руб.

• Объем выпуска – 300 млн руб.

• Срок обращения – 3600 дней (дата погашения 21.01.2029).

• Маркет-мейкер выпуска – АО «НФК-Сбережения» (краткое наименование: ИК НФК-Сбер, код участника торгов: GC0294900000).

По данному выпуску облигаций предусмотрена выплата купонного дохода каждые 30 дней (с возможностью реинвестирования процентов).

Приобрести биржевые облигации ООО «Пионер-Лизинг» 1-го, 2-го, 3-го и 4-го выпусков (ПионЛизБП1, ПионЛизБП2, ПионЛизБП3 и ПионЛизБП4) можно через любого брокера, аккредитованного на фондовом рынке Московской Биржи.

Раскрытие информации

- комментировать

- Комментарии ( 0 )

Обзор долгового рынка за неделю (ГК "ФИНАМ"). Корпоративный сегмент остается неактивным

- 04 мая 2021, 11:23

- |

Обзор российского рынка

Доходность UST-10 вернулась к 1,65%, что оказало в целом негативное влияние на рынки долларовых долгов ЕМ. Впрочем, это, за исключением самых дальних выпусков, почти не коснулось российской кривой, которая продолжила отыгрывать некоторое снижение геополитических рисков.

Потоки средств в крупнейшие глобальные ETF, специализирующиеся на облигациях ЕМ в твердых валютах, остаются разнонаправленными.

Неделя обошлась без новых размещений. В целом, корпоративный сегмент остается довольно малоактивным с точки зрения ценовых движений.

На заседании на прошлой неделе ФРС США ожидаемо сохранила ставку в диапазоне 0-0,25% и объемы покупки активов (не менее $120 млрд в месяц). Регулятор ожидает инфляцию PCE в апреле выше 2%, но считает это явление временным и не требующим корректировки денежно-кредитной политики («не соответствует условиям для повышения ставки»). Отметим, что параметры и сигналы ФРС практически не меняются с декабря прошлого года – регулятор по-прежнему полагает, что время менять политику еще не пришло.

( Читать дальше )

НХП о позитивных моментах 2020 года и будущих планах

- 04 мая 2021, 09:49

- |

Прошлый год стал неожиданно урожайным, несмотря на засуху в Сибири, и это безусловно, хорошо. Под давлением такой товарной массы компания оперативно совершенствовала рабочие процессы.

В количественном плане компания обработала больше зерновых и масличных культур. Пришлось оперативно осваивать новые виды упаковки — биг бэги, палеты (для отгрузки масличных в Китай).

Приятно отметить, что структурируется урожайность, а сельхозпроизводители набрали серьезный запас прочности благодаря высокой ценовой конъюнктуре, которая наблюдается второй год подряд. Закупили большое количество удобрений и их внесли.

( Читать дальше )

Коротко о главном на 04.05.2021

- 04 мая 2021, 08:53

- |

Завершение дебютного размещения и ближайшие планы эмитентов:

- Агрохолдинг «Солтон» в первый день торгов завершил размещение дебютного выпуска облигаций серии БО-01 объемом 60 млн рублей.

- «Таксовичкоф» зарегистрировал выпуск биржевых облигаций серии БО-П02. Бумаги включены в третий уровень списка и Сектор ПИР. Планируемый объем размещения — 60 млн рублей, начало размещения запланировано на май 2021. Организатором выступит «Юнисервис Капитал».

- «Литана» 5 мая начнет размещение облигаций серии 001Р-01 объемом 300 млн рублей. Ставка купона установлена в размере 13% годовых, зафиксирована на весь срок обращения ценных бумаг, купоны квартальные. Выпуск планируется разместить по открытой подписке. Организатором выступит «Иволга Капитал».

- «СДЭК-Глобал» принял решение о покупке 100% уставного капитала «СДЭК Центральная Азия» (резидент Республики Казахстан).

( Читать дальше )

Рынки и прогнозы. Скепсис в отношении американских акций и нефти

- 04 мая 2021, 07:11

- |

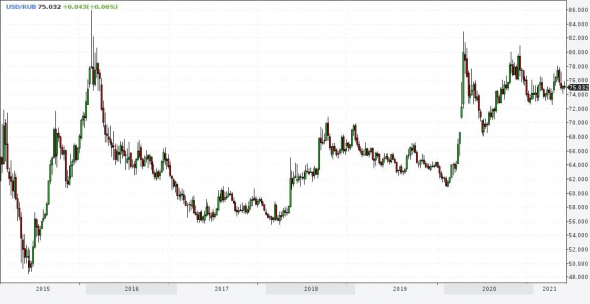

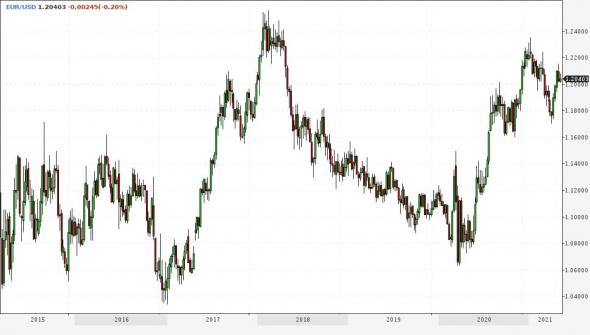

Замечаю уменьшение полемики о судьбах рубля. Напряжения и эмоций здесь было много в течение весны. Надо сказать, рубль за это время принципиально не ослаб, а в течение апреля даже несколько укрепился к доллару. Считаю, что нацвалюта в значительной мере вобрала в себя худшие ожидания участников рынка, эти ожидания уже включены в цену. И не ждал бы ослабления рубля в близкой перспективе. Думаю, в предстоящие недели рубль будет или стабилен вблизи сложившихся котировок, или укрепится.

( Читать дальше )

Уоррен Баффет: мы видим существенную инфляцию

- 03 мая 2021, 22:13

- |

«Мы наблюдаем существенную инфляцию. Мы повышаем цены, люди повышают цены для нас», — сказал Баффет. «Мы действительно много занимаемся жилищным строительством. Расходы только растут, растут, растут. Затраты на сталь. Вы знаете, они растут каждый день».«Это экономика — действительно, она горячая. И мы этого не ожидали», — добавил он.

https://www.cnbc.com/2021/05/03/warren-buffett-says-berkshire-hathaway-is-seeing-very-substantial-inflation-and-raising-prices.html

Уоррен Баффетт об инфляции в США

- 03 мая 2021, 14:45

- |

( Читать дальше )

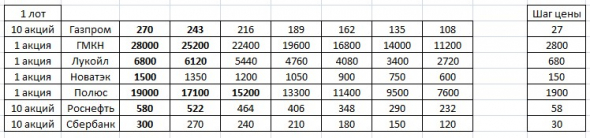

Торгуем по динамической лесенке. Сбер +1595 рублей.

- 03 мая 2021, 13:48

- |

На прошедшей неделе акции Сбербанка проданы по 300 рублей. Прибыль + 1.595 рублей (Long12.03 285,5 110 акций. Sell27.04 300 110 акций).

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Сбербанк Sell27.04 300 110 акций. Long27.04 300 100 акций.

Роснефть Long30.04 522,0 60 акций.

Текущие позиции по акциям.

Газпром Long 12.03 234,0 260 акций.

ГМКН Long12.04 25200 2 акции.

Лукойл Long 12.03 6360 5 акций. Long 18.03 6120 5 акций.

Новатэк Long 12.03 1530 20 акций.

Полюс Long 19.04 15200 6 акций.

Роснефть Long 15.03 580,0 50 акций. Long30.04 522,0 60 акций.

Сбербанк Long 27.04 300,0 100 акций.

Текущая лесенка по акциям.

( Читать дальше )

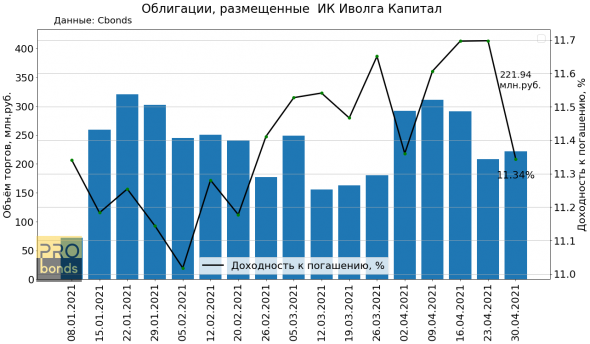

Торговый оборот облигаций, размещённых ИК Иволга Капитал

- 03 мая 2021, 01:54

- |

Торговый оборот облигаций, размещённых ИК Иволга Капитал, за прошедшую неделю составил 221.94 млн. руб. (+6.53 % н/н). В обращении находится 30 бумаг, средняя доходность к погашению в пятницу составила 11.34%

30.04 началось размещение Маныч-Агро, БO-01 Размер выпуска: 300 млн.руб. Ориентир купона: 12% годовых (выплата купона ежеквартально). Срок до погашения: 4 года, равномерная амортизация в последний год обращения.

5 мая - дата размещения дебютного выпуска облигаций строительной компании «Литана»

- 02 мая 2021, 06:26

- |

Основные параметры выпуска облигаций ООО «Литана»:

• Размер выпуска: 300 млн.р.

• Купон: 13,0% годовых (выплата купона ежеквартально)

• Срок до погашения: 3 года, без амортизации

• Организатор: ИК «Иволга Капитал»

• Дата размещения: 5 мая 2021

Для участия в первичном размещении Вам необходимо подать предварительную заявку организатору размещения (включая наименование брокера, со счета которого будет проводиться покупка, и сумму покупки). По поданным ранее заявкам клиентский блок ИК «Иволга Капитал» обязательно свяжется с покупателями для подтверждения заявок.

Контакты клиентского блока ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, [email protected], +7 916 645-44-68

— Ольга Киндиченко: @Kindichenko_Olga, [email protected], +7 916 452 81 12

— Евгения Зубко: @EvgeniyaZubko, [email protected], +7 912 672 68 83

— [email protected], +7 495 150 08 90

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал