Облигации

Про ИИС (тип 1) замолвлю слово! - Почему прихожу к выводу что ИИС 1 не выгоден!

- 29 апреля 2021, 22:56

- |

Средняя (полная) доходность индекса ММВБ-10: 15% годовых. Меньше оно и быть не должно. Ибо реальная инфляция порядка 8-10%. Так, что цифра более чем адекватная (учитывая риск который мы на себя берем покупая развивающийся рынок).

Попробуем сравнить ММВБ-10 полный и ИИС 1, исходя из:

- На ИИС имеет смысл покупка только облигаций, т.к. нет смысла «замораживать» в нем средства, ибо доходность с каждым годом падает (мы ведь получаем вычет только за крайние 400 тыс), а вот комиссии жадных брокеров как правило выше чем на простом брокерском счете.

- Что бы получить доходность, хотя-бы в десять процентов, мы вынуждены купить облигации с доходностью 6%. Остальные 4% — получаем за счет налогового вычета (1-3 года).

- Что бы получить доходность в 14% — мы уже должны купить облигации с доходностью 10% (я уж молчу про налог в 35%). Остальные 4% — получаем за счет вычета (1-3 года).

Что имеем в варианте близком к индексу? А имеем вот что: имеем облигаций на 1,5 млн, с доходностью в 10%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 34 )

Россия vs США. Когда инвестировать в наш рынок, а когда в S&P500?

- 29 апреля 2021, 20:13

- |

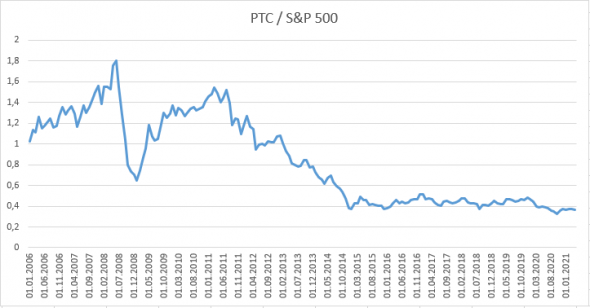

Видим то, что все и так прекрасно знают: до 2012 наш рынок сильный и мощный, после 2012 на него без слез не взглянешь.

Причина отставания РТС от S&P уже проанализирована в топике уважаемого А.Г. smart-lab.ru/blog/661902.php#comments

В данном же посте постараемся ответить на ряд следующих вопросов: можно ли предсказать, хотя бы в краткосрочной перспективе, как будет вести себя соотношение РТС/S&P500? Если да, то можно ли, опираясь на данное соотношение, построить торговую стратегию (или что-то на подобие таковой)?

Отношение денежной массы к ВВП, как сказано в посте А.Г., объясняет поведение фондового рынка. М2 публикует ЦБ раз в месяц, данные по ВВП выходят раз в квартал. Не слишком ли большая задержка?

К счастью, из этой ситуации есть выход: данные по облигациям можно смотреть на бирже каждый день.

( Читать дальше )

Telegram проводит новое размещение облигаций на $750 млн - СМИ

- 29 апреля 2021, 14:31

- |

28 апреля организаторы размещения закрыли книгу заявок, бумаги поступят в обращение на рынке 6 мая — из закрытой рассылки Bloomberg для инвесторов.

Параметры второго выпуска аналогичны первому выпуску — минимальный лот $500 000, номинальная стоимость облигации $1000. Срок погашения — 22 марта 2026 г., ставка купона составляет 7% годовых с полугодовым купонным периодом.

После дополнительного выпуска суммарный объем выпусков еврооблигаций Telegram Group в обращении составит $1,75 млрд.

Изначально запланированный объем дополнительного выпуска составлял $500 млн, но впоследствии эту цифру решили увеличить до $750 млн

Окончательная цена бондов будет определена сегодня.

Организаторы нового размещения — JP Morgan, сингапурский инвестбанк DBS и российский «Атон»

Дополнительный выпуск облигаций ориентирован на международных инвесторов

Если Telegram проведет IPO, покупатели бондов получат возможность конвертировать их в акции компании с дисконтом от 10% до 20% к рыночной цене, говорится в сообщении «Атона». Дисконт в 10% к цене размещения предусмотрен, если IPO состоится в первые три года с момента выпуска облигаций. В 2025 г. он увеличится до 15%, в 2026-м — до 20%.

источник

СДЭК совершенствует цифровизацию

- 29 апреля 2021, 13:02

- |

Компания видит перспективы в развитии направления цифровой трансформации, обновлении и оптимизации собственной IT-платформы, а также внедрении дополнительных сервисов на популярных платформах для удобства пользователей.

Через приложение СДЭК можно отследить заказ, найти контакты и график работы ближайшего офиса, рассчитать стоимость доставки, вызвать курьера на дом, поменять место доставки и оплатить заказ онлайн. Фирменным приложением СДЭК пользуется около 700 тысяч пользователей, а общее число установок превысило 3 миллиона.

( Читать дальше )

Результаты самых крупных ETF инвестирующих в энергоносители

- 29 апреля 2021, 12:13

- |

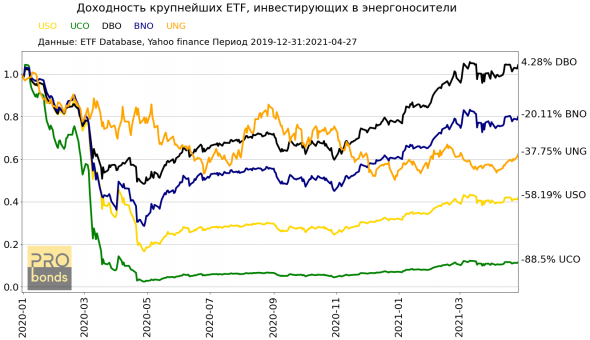

Из 5 крупнейших по сумме чистых активов ETF, инвестирующих в энергоносители, 3 инвестируют исключительно в нефть,1 фонд инвестирует в нефть или фонды денежного рынка и только 1 фонд инвертирует в натуральный газ.

• United States Oil Fund (USO):

100% средств в WTI

• ProShares Ultra Bloomberg Crude Oil (UCO):

100% в WTI с двойным плечом

• Invesco DB Oil Fund (DBO):

100% средств в WTI или в фондах денежного рынка

• United States Brent Oil Fund (BNO):

100% средств в Brent

• United States Natural Gas Fund (UNG):

100% средств в натуральный газ

2020 год стал крайне неудачным для энергоносителей. Падение спроса из-за массовых локдаунов крайне негативно повлияло на цены

Доходности ETF с начала 2020 года:

• USO -58.19%

• UCO -88.50%

• DBO 4.28%

• BNO -20.11%

• UNG -37.75%

За счёт крайне низкой базы 20 года в 21 все индексы показывают высокую доходность.

Доходности ETF с начала 2021 года:

• USO +31.51%

• UCO +66.23%

• DBO +34.21%

• BNO +32.08%

• UNG +18.87%

Финансовые рынки 28 апреля

- 29 апреля 2021, 12:11

- |

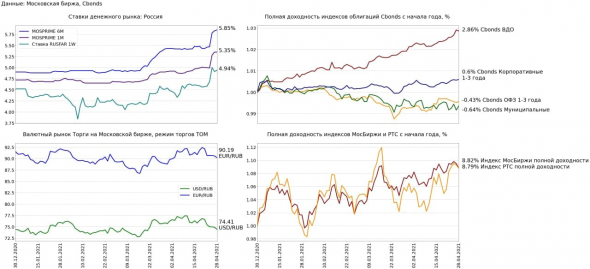

• Ведущий индикатор денежного рынка: 6-месячная ставка MOSPRIME увеличилась на 0.02 п.п. до 5.85% (+0.42 п.п. н/н, +0.95 п.п. с начала года)

• 1 месячная ставка MOSPRIME не изменилась, текущее значение 5.35% (+0.35 п.п. н/н, +0.63 п.п. с начала года)

• Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.03 п.п. до 4.94% (+0.37 п.п. н/н, -0.58 п.п. с начала года)

Валютный рынок:

• Рубль по отношению к доллару укрепился на 0.64% до 74.4125 USD/RUB (-2.86% н/н, -0.0% с начала года)

• Рубль по отношению к евро на укрепился 0.42% до 90.19 EUR/RUB (-2.16% н/н, -1.45% с начала года)

Рынок акций:

• Индекс полной доходности Московской биржи -0.62% до 6477.62 пунктов (+0.46% н/н, +8.82% с начала года)

• Индекс полной доходности РТС -0.46% до 2730.13 пунктов (+3.07% н/н, +8.79% с начала года)

Облигационный рынок:

• Индекс высокодоходных облигаций -0.05% (+0.39% н/н, +2.86% с начала года)

• Индекс корпоративных облигаций со сроком до погашения от 1 до 3 лет +0.04% (+0.2% н/н, +0.6% с начала года)

• Индекс государственных облигаций со сроком обращения от 1 до 3 лет +0.05% (-0.14% н/н, -0.43% с начала года)

• Индекс муниципальных облигаций на основе 20 самых ликвидных бумаг +0.2% (-0.15% н/н, -0.64% с начала года)

Коротко о главном на 29.04.2021

- 29 апреля 2021, 10:36

- |

Пополнение в рядах эмитентов:

- «Солтон» зарегистрировал выпуск облигаций серии БO-01 объемом 60 млн рублей на Московской бирже. Бумаги включены в Третий уровень котировального списка, в Сектор ПИР. Ставка купона установлена на уровне 13% годовых и зафиксирована на весь срок обращения, купоны ежемесячные. Дата начала размещения ценных бумаг — 30.04.2021.

- «Элит Строй» принял решение о выпуске трехлетних биржевых облигаций серии БО-01 объемом 1 млрд рублей. Планируется размещение по открытой подписке. По выпуску предусмотрена возможность досрочного погашения по усмотрению эмитента.

- Кемеровский «Азот» зарегистрировал выпуск коммерческих облигаций серии 001КО-02. Номинальная стоимость каждой ценной бумаги — 1 000 долларов США. Количество купонных периодов — 17. Присвоенный регистрационный номер — 4CDE-04-10051-F-001P.

( Читать дальше )

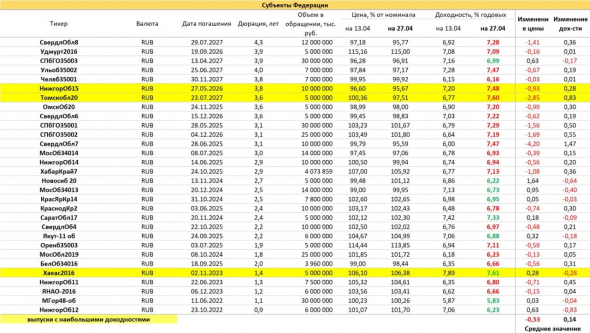

PRObondsмонитор. Субфеды. 7-7,5%+ интересны сами по себе

- 29 апреля 2021, 06:28

- |

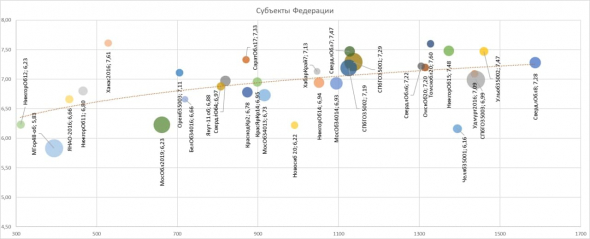

В противоположность госбумагам облигации регионов снижались в цене. Это соответствует общерыночной динамике, в корпоративном секторе облигаций то же. И корпоративные облигации, и субфеды движутся инерционно в сравнении с ОФЗ. Последние уже остановились в своем снижении, отстающие первый корпоративный эшелон и региональные облигации еще снижаются. Думаю, и субфеды стабилизируются. Аргументация не оригинальна: замедление роста инфляции, предсказуемость динамики ключевой ставки и уже просевший рубль. Однако не ждал бы спекулятивного интереса к сектору и, соответственного, спекулятивного же роста котировок. Хотя бумаги с доходностями выше 7%, а то и 7,5% при весьма коротких сроках до погашения интересны сами по себе, и без спекуляций.

( Читать дальше )

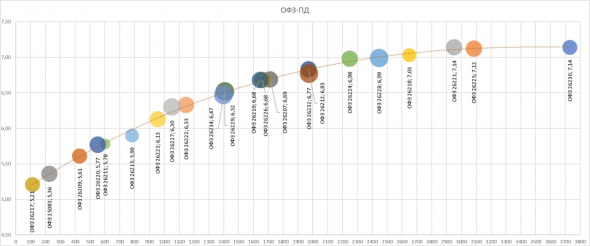

PRObondsмонитор. ОФЗ. Больше, чем стабильность

- 29 апреля 2021, 06:11

- |

Рублевый госдолг продолжает проявлять ожидаемую ценовую стабильность. И, скорее всего, останется стабильным в будущем.

Возможно, он обладает и некоторым потенциалом роста котировок и снижения доходностей. Новые санкции уже обострившаяся полемика между Россией и США, а также предпосылки для вооруженного конфликта на востоке Украины должны были заставить сомневающихся покинуть этот класс бумаг. Дополнительным стимулом стал отход ЦБ от мягкой монетарной политики. Таким образом, продажи, в основном, произошли.

Что до настоящего и будущего, то ключевую ставку всё еще можно повышать на 0,25-0,5 б.п. (вплоть до 5,5%), и даже на этих уровнях она не будет влиять на ОФЗ. Инфляция хоть и достигла 5,8%, но ее рост замедлился. При инфляционном таргете ЦБ в 4%, наверно, на нынешних уровнях ее удастся удерживать. И значит, кривая доходности ОФЗ дает премию к инфляции, начиная с 3-летних бумаг. Ни ставка, ни инфляция не являются на сегодня факторами давления на рынок госдолга, наверно, как и рубль, который вряд ли способен серьезно ослабнуть с нынешних значений. Тогда как спекулятивный интерес к ОФЗ, напротив, вероятен.

( Читать дальше )

Размещение ОФЗ + Доля нерезидентов

- 28 апреля 2021, 18:51

- |

ОФЗ 26233 с погашением 18 июля 2035 года, купон 6,1% годовых

ОФЗ 26235 с погашением 12 марта 2031 года, купон 5,9% годовых

Итоги:

ОФЗ 26233

Спрос составил 24,553 млрд рублей по номиналу. Итоговая доходность 7,21%. Разместили 20,998 млрд рублей по номиналу (84%).

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26233 с погашением 18 июля 2035 года составила 91,2692% от номинала, что соответствует доходности 7,21% годовых.

Всего было продано бумаг на общую сумму 20,998 млрд. рублей по номиналу при спросе 24,553 млрд. рублей по номиналу. Выручка от аукциона составила 19,459 млрд. рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал