Облигации

Рынки и прогнозы. Фондовое и рублевое спокойствие, но доллар готовится к наступлению

- 26 апреля 2021, 06:05

- |

Как и неделей ранее, считаю, что потенциал ослабления российской валюты ограничен, всё еще продолжал бы ставить на его некоторое укрепление. Однако не думаю, что пара доллар/рубль в ближайшие недели способна уйти вниз из сложившегося диапазона (72-78 рублей за доллар).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Токсичные активы. Куда будет перетекать капитал?

- 23 апреля 2021, 20:00

- |

Начать я хотел бы с описания тренда, о котором, я думаю, вы уже знаете. Так вот, речь идет о пузыре на долговом рынке. Кредитные спреды находятся на минимумах, а реальные ставки по большинству облигаций инвестиционного рейтинга вблизи около нулевой отметки или даже ниже.

Ну и что, скажите вы. Такой рынок, такая сейчас ситуация. Все так, да не так. Ведь есть на рынке очень крупная категория участников как пенсионные фонды. ТОП 300 фондов сейчас имеет AUM (объем средств под управлением) $20трлн+.

И это тот капитал, который должен генерировать доходность. Ведь есть планы, которые нужно выполнять. А как выполнять цели по доходности, если основные инструменты, которыми пользуются эти рыночные участника, приносят нулевую или отрицательную доходность? При текущей структуре портфелей, где львиную долю занимают гособлигации или бонды высокого рейтинга — никак.

Это значит то, что они неминуемо начнут увеличивать долю рисковых активов, продавая те бонды, которые сейчас у них в портфелях. Все это лишь вопрос времени. Качественные компании со стабильным кэшфлоу, фонды недвижимости, это те цели, куда в первую очередь начнет перетекать капитал. И дальше по списку.

( Читать дальше )

Собрание акционеров BELUGA GROUP утвердило размер дивидендов за 2020 год

- 23 апреля 2021, 18:44

- |

Акционеры BELUGA GROUP на состоявшемся 22 апреля годовом общем собрании акционеров утвердили выплату дивидендов по итогам 2020 года в размере 90 рублей на одну акцию до налога, в общей сложности – 1 422 млн рублей. С учетом выплаченных по итогам первого полугодия 2020 года промежуточных дивидендов общая выплата за год составит 100 рублей на одну акцию до налога.

Таким образом, на выплату дивидендов по акциям, находящимся в свободном обращении (без учета казначейских акций*), будет направлено 1 233,7 млн рублей**, что составляет 50,2% чистой прибыли BELUGA GROUP по МСФО за 2020 год.

Список лиц, имеющих право на получение дивидендов, будет составлен на 06 мая 2021 года. Срок выплаты дивидендов номинальному держателю – с 07 мая 2021г. по 21 мая 2021г. (не более 10 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов). Срок выплаты дивидендов другим зарегистрированным в реестре акционеров лицам – с 07 мая 2021г. по 11 июня 2021г. (не более 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов).

*На 31 декабря 2020 года в собственности BELUGA GROUP находилось 3 471 745 квазиказначейских акций.

** По итогам первого полугодия 2020 года на выплату дивидендов по акциям, находящимся в свободном обращении, было направлено 124,2 млн рублей.

Облигации: Влияние ключевой ставки на облигации. ЦБ повысил ставку.

- 23 апреля 2021, 17:57

- |

( Читать дальше )

ПОДНЯЛИ КЛЮЧЕВУЮ СТАВКУ НА 0,5% ШОК ЧТО ДЕЛАТБ?!

- 23 апреля 2021, 17:21

- |

17.12.2018: ЦБ поднял ставку 7,5% -> 7,75%. Я купил $ и акции.

17.06.2019: ЦБ снизил ставку 7,75% -> 7,5%. Я купил $ и акции.

29.07.2019: ЦБ снизил ставку 7,5% -> 7,25%. Я купил $ и акции.

09.09.2019: ЦБ снизил ставку 7,25% -> 7%. Я купил $ и акции.

28.10.2019: ЦБ снизил ставку 7% -> 6,5%. Я купил $ и акции.

16.12.2019: ЦБ снизил ставку 6,5% -> 6,25%. Я купил $ и акции.

10.02.2020: ЦБ снизил ставку 6,25% -> 6%. Я купил $ и акции.

27.04.2020: ЦБ снизил ставку 6% -> 5,5%. Я купил $ и акции.

22.06.2020: ЦБ снизил ставку 5,5% -> 4,5%. Я купил $ и акции.

27.07.2020: ЦБ снизил ставку 4,5% -> 4,25%. Я купил $ и акции.

22.03.2021: ЦБ поднял ставку 4,25% -> 4,5%. Я купил $ и акции.

23.04.2021: ЦБ поднял ставку 4,5% -> 5%. Что делать? Как интерпретировать брошь?

Возможно, мой подход покажется вам скучным. Но моё скучное — эффективно. Пойду куплю немного $ и акций. Что я делаю с долларами? Впоследствии тоже на них покупаю немного акций.

Банк России принял решение повысить ставку на 50бп до 5%. Основные моменты

- 23 апреля 2021, 14:15

- |

Пресс-релиз банка России: https://www.cbr.ru/press/pr/?file=23042021_133000key.htm

Ключевые моменты:

👉Быстрое восстановление спроса и повышенное инфляционное давление формируют необходимость более раннего возвращения к нейтральной денежно-кредитной политике

👉Прогноз Банка России по инфляции на 2021 год повышен до 4,7–5,2%

👉годовая инфляция вернется к цели Банка России в середине 2022 года и будет находиться вблизи 4%

👉В марте годовой темп прироста потребительских цен увеличился до 5,8% (после 5,7% в феврале)

👉Устойчивое замедление годовой инфляции прогнозируется во втором полугодии 2021 года

👉Инфляционные ожидания населения остаются на повышенных уровнях

👉Ожидания профессиональных аналитиков на среднесрочную перспективу заякорены вблизи 4%

👉Восстановление экономической активности приобретает все более устойчивый характер

👉Прогноз ВВП в 2021 году +3,0–4,0%, в 2022–2023 годах ВВП вырастет на 2,5–3,5 и 2,0–3,0%

👉следующее заседание 11 июня, решение 13:30мск

ЦБ повысил ставку сразу на 50 б.п.

- 23 апреля 2021, 14:03

- |

ИНТЕРФАКС — Совет директоров Банка России на заседании в пятницу принял решение повысить ключевую ставку на 50 базисных пунктов — с 4,5% до 5%.

Это второе подряд ужесточение денежно-кредитной политики: в марте ЦБ впервые с декабря 2018 года поднял ставку на 25 пунктов. К шагу повышения в 50 пунктов последний раз регулятор прибегал еще в 2014 году на фоне эскалации геополитической напряженности (дважды — в апреле и июле).

Аналитики перед заседанием практически в равной степени допускали повышение как на 25, так и на 50 пунктов.

Повысив ставку в марте, ЦБ одновременно послал рынку ястребиный сигнал о будущей направленности ДКП: «Банк России продолжит определять сроки и темпы возврата к нейтральной денежно-кредитной политике с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков. При этом Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях». Согласно глоссарию ЦБ, под «ближайшими» понимается одно из трех предстоящих заседаний (то есть в данном случае — апрель, июнь и июль).

Апрельский сигнал ЦБ, несмотря на повышение ставки широким шагом, по-прежнему звучит жестко: «Быстрое восстановление спроса и повышенное инфляционное давление формируют необходимость более раннего возвращения к нейтральной денежно-кредитной политике. Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях».

https://cbr.ru/press/keypr/

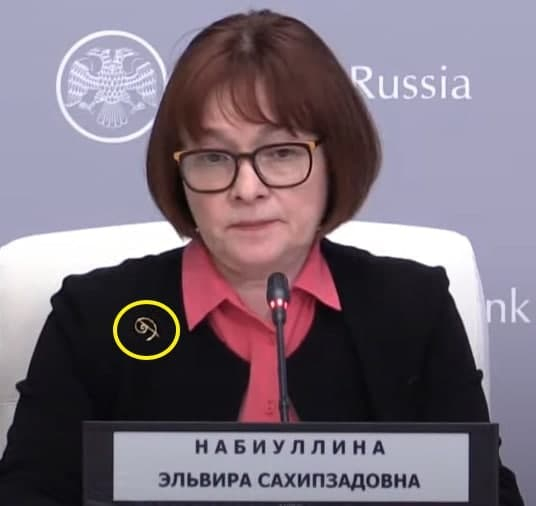

Ставка ЦБ РФ теперь 5%. Пресс конференция Набиуллиной.

- 23 апреля 2021, 13:35

- |

Теперь она составляет 5% годовых.

Идём по стопам Турции?

Пресс-конференция Набиуллиной.

Эльвира Набиуллина вышла на пресс-конференцию по итогам заседания совета директоров с брошью, на которой изображена перечеркнутая инфляционная спираль.

«Инфляционные процессы требуют более раннего возвращения к нейтральной политике, чем предполагалось раньше. При этом поступательный рост экономики продолжится. Но промедление привело бы к необходимости более сильного повышения ставки в будущем. Возможно, даже потребовало бы проведения жесткой денежно-кредитной политики».

11 июня и 23 июля — следующие заседания ЦБ РФ по ставке.

Подробнее, выложил в Yandex Дзен.

zen.yandex.ru/media/id/606deff4ecfd463c816dc9e8/cb-rf-podnimaet-stavku-press-konferenciia-elviry-nabiullinoi-6082d8fa1ae7ef64be14238d

Cbonds едет в Екатеринбург

- 23 апреля 2021, 11:55

- |

4 июня 2021 г. в Екатеринбурге состоится конференция Cbonds «Инструменты финансового рынка для корпораций и компаний МСП».

Российский финансовый рынок активно развивается и привлекает как новых инвесторов, количество которых на Московской бирже уже превысило 11 миллионов, так и новых эмитентов. При этом, если раньше такие инструменты как выпуск облигаций или проведение IPO были доступны только крупнейшим корпорациям, то сейчас этим инструментом могут пользоваться и компании среднего, а иногда даже малого бизнеса. За 2020 год компаниями малого и среднего бизнеса было размещено более 80 выпусков облигаций, значительная часть этих компаний базируется в регионах России.

Подробнее о том, как пользоваться инструментами российского финансового рынка, профессиональные участники рынка расскажут в ходе планируемой конференции: о процедуре подготовки выпуска для размещения на рынке публичных заимствований, юридических аспектах и требованиях к эмитентам МСП, получении кредитного рейтинга и о многом другом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал