Облигации

Можно анализ портфеля пожалуйста)

- 21 января 2020, 19:51

- |

Открыл свой первый счёт!

Каждый месяц буду докидывать 10-15к

Цель: через 5 лет выйти на доход 20к в мес.

И сегодня/завтра собираюсь закупиться в таких пропорциях:

1) 15% етф золото

2) 15% просто доллар

3) Дальше, короткие корпоративные облигации лесенкой с погашением в этом году, потом 2021, потом 2022 и т.д. по 15% А потом, когда рынок будет падать, думаю подкупать подешевевшие акции… Только какие — не знаю, наверно голубые фишки

Прошу дать обратную связь тк не у кого спросить)

- комментировать

- Комментарии ( 8 )

Продолжая тему Норникеля, Русала и Палладия.

- 21 января 2020, 14:29

- |

Палладий — самый ценный из 4х основных драгоценных металлов, острый дефицит которого приводит к новым ценовым рекордам. Он является ключевым компонентом в устройствах для отчистки выхлопа в автомобилях. Цена металла утроилась за 3 года, сначала сравнявший с золотом, затем сильно его обогнав.

Около 85% палладия используется в катализаторах выхлопных газов автомобилей, электронике, ювелирных изделиях и стоматологии. Добывается в основном в ЮАР и России.

Спрос на палладий опережает предложение уже практически десятилетие. Его дефицит растет по мере ужесточения экологических правил выхлопных газов автомобилей.

В особенности правительство Китая повышает требования для катализаторов, заставляя производителей использовать больше палладия.

После разоблачений махинаций автопроизводителей с данными по выхлопу, потребители стали меньше покупать дизельные автомобилей, где в катализаторах используется платина, в пользу бензиновых, где используется палладий.

( Читать дальше )

5 сюжетов дня.

- 20 января 2020, 23:42

- |

(bloomberg)

Европейские акции и фьючерсы на американские фондовые индексы открыли неделю снижением, а нефть Brent торгуется выше $65 за баррель на низких объемах торгов из-за праздника в США.

Ралли Русала

Индекс Мосбиржи укрепляется четвертый день подряд, акции ОК “Русал” прибавляют 5% на высоких объемах торгов после роста на 10% в пятницу. Рубль мало меняется к доллару: российской валюте может потребоваться до $25 миллиардов чистого притока в облигации федерального займа, чтобы избежать обесценения в этом году, отмечает ING Groep NV.

Нефть под прицелом

Ливия снижает производство нефти до минимума с 2011 года из-за того, что войска командующего Ливийской национальной армии Халифы Хафтара заблокировали порты на восточном побережье страны. Резервуары для хранения заполняются, угрожая остановкой добычи на крупнейшем ливийском месторождении Шарара. Государственная нефтедобывающая компания National Oil Corp. объявила о форс-мажоре — это позволит задержать поставки без юридических последствий. В Ираке тоже проблемы: там была приостановлена работа месторождения из-за протестов охранников, требующих перевода на бессрочные контракты.

( Читать дальше )

Прогнозы на неделю по рублю, доллару, евро, рынкам акций, товаров и облигаций. Всё выше, всё тревожнее

- 20 января 2020, 08:37

- |

Кризисное мышление предполагает, что в большинстве финансовых явлений обладатель этого мышления видит предпосылки к будущим проблемам. Сейчас кризисное мышление присуще большинству участников глобального финансового рынка, российским участникам в особенности. И пусть эксперты говорят о фондовой эйфории. Это слова на ветер, пока нет подтверждений. Фондовый рост есть, а подтверждений эйфории нет.

Кризисное мышление предполагает, что в большинстве финансовых явлений обладатель этого мышления видит предпосылки к будущим проблемам. Сейчас кризисное мышление присуще большинству участников глобального финансового рынка, российским участникам в особенности. И пусть эксперты говорят о фондовой эйфории. Это слова на ветер, пока нет подтверждений. Фондовый рост есть, а подтверждений эйфории нет.Впрочем, беспечность способна прийти на смену тревожности в течение всего нескольких дней. А тяготение к тому, чтобы, наконец-то расслабиться, спокойно покупать фондовые активы и получать от этого удовлетворение, есть. Учитывая ценовые уровни, а большинство биржевых инструментов растут в цене не менее года, спокойствие, беспечность и, возможно, та самая эйфория сыграют злую шутку с покупателями.

( Читать дальше )

Как оценить риски использования плеча при покупки ОФЗ?

- 20 января 2020, 08:20

- |

Если купить со вторым плечом, то пока ОФЗ не упадет на 50% меня не закроют?

Это же не ГО как на FORTS, просто так поднять размер обеспечения не могут как я понимаю.

На практике на сколько максимально падали ОФЗ в цене?

Спасибо.

Помогите разобраться. Зачем брокер позволяет покупать ОФЗ с большим плечом, если я за плечо плачу больше чем доходность ОФЗ? Как пользоваться этой возможностью?

- 20 января 2020, 07:34

- |

Как перестроить свой портфель, если ожидаешь коррекции на рынке?

- 19 января 2020, 18:09

- |

1. ИИС в Открытии, где 50% в акциях и 50% в корпоративных облигациях (все — росс. эмитенты).

2. Обычный брокерский счет в ВТБ, 10% в акциях и 90% в корпоративных облигациях.

ОФЗ раньше были на ИИС, но сейчас практически нет (осталось 4 штуки только), из-за низкой доходности не покупаю.

Корпоративные облигации подбираю исходя из доходности порядка 7-8% и срока погашения или оферты до 2024 года.

Основные облигации у меня на данный момент:

Застройщики: ПИК и ЛСР.

Лизинговые компании: ГТЛК, Ресо Лизинг.

Химия: Башкирская Содовая Компания.

Банки: Тинькофф, Кредит Европа Банк.

Связь: МТС.

Транспорт: РЖД (единственная облигация со сроком погашения после 2024, а именно, в 2029 — просто для эксперимента, взял из-за достаточно высокой доходности больше 7%).

Институты развития: ВЭБ, Роснано.

По рискам:

Субординированных облигаций нет. У КЕБа срок погашения — декабрь 2020, у Тинькофф оферта в 2021.

Понимаю, что лизинг и застройщики могут быть проблемными в период кризиса. Ведь неспроста у них повышенная доходность. Вопрос, насколько они рискованнее?

( Читать дальше )

1. по какой цене МИНФИН может выкупать ОФЗ и когда? 2. каким документом регламентируются условия выкупа (процедура, сроки, цена и т.п.)?

- 19 января 2020, 14:14

- |

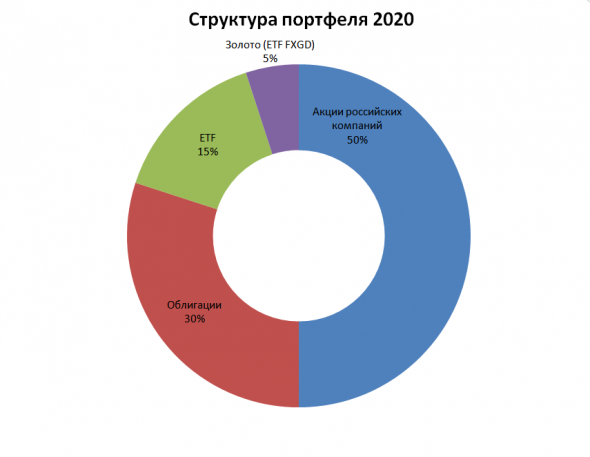

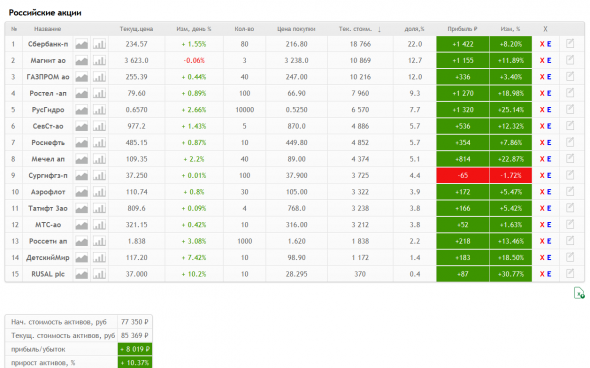

Структура инвестиционного портфеля 2020

- 19 января 2020, 12:37

- |

Срок инвестирования 5-10 лет.

Стратегия: купи и держи.

Дивидендный и купонный доход полностью реинвестируется.

Ниже комментарии в пользу выбора инвестиционных инструментов:

Акции российских компаний — 50%

Надеюсь рост котировок 2019 года, продолжится и в 2020году.

Высокая дивидендная доходность.

Облигации — 30%

Консервативный и надежный инструмент (не считая ВДО, тут большие риски, но и доходность выше).

Регулярный доход в виде купонов.

Периодическое погашение облигаций может быть как плюсом, так и минусом. Минус в том, что освободившиеся денежные средства необходимо снова куда-то пристраивать. Плюсом же может быть то, что освободившиеся средства могут совпасть с удачным падением цен, например на акции какого-то эмитента, тогда можно их достаточно выгодно докупить.

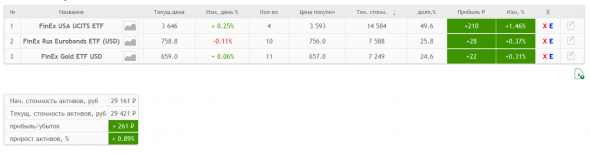

ETF — 25%

Валютная диверсификация и выход на американский рынок акций.

Нет необходимости каждый год заполнять декларацию о дивидендных доходах.

Золото (ETF FXGD) — 5%

Валютная диверсификация.

Тот защитный актив, который якобы должен проявить себя во время экономического кризиса.

( Читать дальше )

Надежно "припарковать бабло" на ИИСе - короткие облиги с доходом выше ОФЗ! #3

- 16 января 2020, 17:59

- |

— надежности

— ликвидности

— доходностью выше ОФЗ

— сроком менее года

Как и прежде, в первую очередь рассматриваю для себя короткие бумаги, так как достаточно высоко оцениваю коррекцию рынка и ставок.

Конечно доходностями в 7-8%, как в предыдущих моих постах «и не пахнет».

Сегодня купил облиги Сбера Б03R, под 6,17% доходности (101,65). Сейчас в Стакане есть нормальный обьем под 6,05% (101,75).

Короткие ОФЗ имеют сейчас доходность в районе 5,4 — 5,5%, поэтому премия к ОФЗ неплохая.

Бумага ликвидная, поэтому вижу для себя два сценария:

— продажа на уровнях 102,30 (бумага спустилась оттуда) с фиксацией прибыли в районе 0,5 % в моменте на коротком промежутке времени + купонный доход за время владения бумагой

-либо долгосрочно парковка части ИИС под купон около 8% годовых (не облагаемый НДФЛ), при этом так как тело облиги в долгосроке будет приближаться к номиналу, генеря небольшой «убыток» и понижая прибыль на счете и соответственно налогооблагаемую базу.

Во втором случае выходить буду при серьезной просадке рынка или появлении более доходной безрисковой идеи.

Всем удачи и хороших профитов!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал