SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Синтетические позиции

- 18 апреля 2012, 17:36

- |

Nick Pritzakis

www.QuestOptions.com

Итак, трейдер может использовать разные способы для анализа своей позиции. Например, многие для анализа используют Греки. Безусловно, Греки - это очень полезный инструмент, но он имеет и недостатки. Во время экспирационной недели показания греков могут быть некорректными. Вы должны понимать природу своей позиции и где лежит реальный риск.

Одним из инструментов, с помощью которого вы могли бы оценить свой риск, является сравнение вашей текущей позиции с её синтетическим эквивалентом.

Используя комбинации из опционов Call, Put и/или базового актива, вы можете создать позицию, которая имеет тот же риск и потенциал прибыли аналогично вашей текущей позиции. Например, вы можете создать синтетический опцион Call, используя комбинацию из опциона Put и базового актива.

Для дальнейших разъяснений Ник сделал четыре видео ролика о том, как построить длинные и короткие опционы Call и Put.

Преимущество использования синтетической позиции заключается в том, что у вас уже больше, чем один способ построить позицию. Это значит, что теперь вы можете построить свою позицию с более выгодными условиями. То есть вы становитесь более гибкими в своей торговле. И наконец, вы можете оценить свои риски под другим углом.

( Читать дальше )

www.QuestOptions.com

Итак, трейдер может использовать разные способы для анализа своей позиции. Например, многие для анализа используют Греки. Безусловно, Греки - это очень полезный инструмент, но он имеет и недостатки. Во время экспирационной недели показания греков могут быть некорректными. Вы должны понимать природу своей позиции и где лежит реальный риск.

Одним из инструментов, с помощью которого вы могли бы оценить свой риск, является сравнение вашей текущей позиции с её синтетическим эквивалентом.

Используя комбинации из опционов Call, Put и/или базового актива, вы можете создать позицию, которая имеет тот же риск и потенциал прибыли аналогично вашей текущей позиции. Например, вы можете создать синтетический опцион Call, используя комбинацию из опциона Put и базового актива.

Для дальнейших разъяснений Ник сделал четыре видео ролика о том, как построить длинные и короткие опционы Call и Put.

Преимущество использования синтетической позиции заключается в том, что у вас уже больше, чем один способ построить позицию. Это значит, что теперь вы можете построить свою позицию с более выгодными условиями. То есть вы становитесь более гибкими в своей торговле. И наконец, вы можете оценить свои риски под другим углом.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

Конструкция по опционам WV

- 17 апреля 2012, 21:46

- |

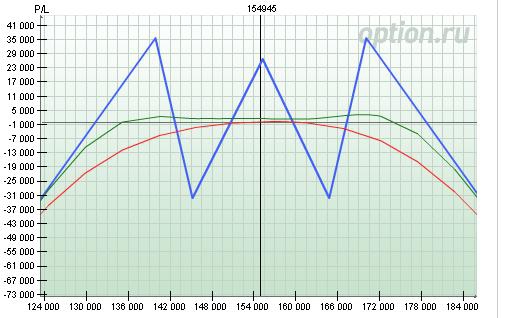

Подсмотрел конструкцию у Дмитрия Солодина, кто нибудь её на практике торговал?

www.option.ru/analysis/option?shportf=7572d05a9c62393cbddef928ec6efa1b#position

ссылка на позу

получается что практически «весь рынок» покрывает диапазон позы.

С большой долей вероятности можно говорить что 2-3% на дэпо в месяц так можно делать.

Только как грамотно ей управлять? чтоб прям вообще в минус не уходить?))

держать её до экспирации думаю что смысла нет, тогда вопрос что первым откупать/продавать из позы при её закрытии.

и кто бы как поступил если вышли из диапазона 130-180п по РИ ?

Слабо-гамма-положительный топик

- 17 апреля 2012, 19:06

- |

Захотелось немного обобщить, для себя в первую очередь, разрозненную информацию из разных источников касательно темы сабжа. Очень, очень тезисно и кратко, источники главным образом интервью и видео + посты смартлабовцев. Все ссылки есть в местном уютном финсловаре.

Идеология, параметры и некоторые особенности.

1) Смысл и самоназвание стратегии — ультранизкорисковый арбитраж улыбки волатильности ближней и квартальной серии опционов. Философия «купил дешево — продал дорого» в терминах волатильности, реализуемая через хитрый набор-модификацию позиции.

2) Неоднократно заявленная эмпирическая вероятность неблагоприятного сценария — первые проценты, вероятность всего остального сильно выше.

3) Историческая доходность стратегии — высокая и крайне высокая, то есть двузначные проценты на экспирацию, трехзначные и выше за год.

4) Заявки лимитками в стакан не выставляются, объем берется с рынка (маркет-тейкинг), торговля ежедневная, крайне активная. Все в терминах волатильности, пут-колл без разницы, не менее 10 страйков. В некоторых страйках имеет очень большой вес от общего числа открытых позиций. ГО забито полностью.

( Читать дальше )

Идеология, параметры и некоторые особенности.

1) Смысл и самоназвание стратегии — ультранизкорисковый арбитраж улыбки волатильности ближней и квартальной серии опционов. Философия «купил дешево — продал дорого» в терминах волатильности, реализуемая через хитрый набор-модификацию позиции.

2) Неоднократно заявленная эмпирическая вероятность неблагоприятного сценария — первые проценты, вероятность всего остального сильно выше.

3) Историческая доходность стратегии — высокая и крайне высокая, то есть двузначные проценты на экспирацию, трехзначные и выше за год.

4) Заявки лимитками в стакан не выставляются, объем берется с рынка (маркет-тейкинг), торговля ежедневная, крайне активная. Все в терминах волатильности, пут-колл без разницы, не менее 10 страйков. В некоторых страйках имеет очень большой вес от общего числа открытых позиций. ГО забито полностью.

( Читать дальше )

Торгуем опционные движения на отчетности 17-04-18-04

- 17 апреля 2012, 12:46

- |

Сезон отчетности входит в свою основную фазу.

Скринер предлагает шортить гамму календарями на SYK US, LLTC US, IBM US, INTC US, ISRG US, QCOM US.

Сформировать дельта-нейтральную позицию можно разными способами — либо продать ближний стреддл, купить дальний (продать апрель, купить май) и подхеджироваться БА. Проще продать на страйке пут или колл и захеджировать позицию базовым активом.

Основная проблема — остается вега риск, традиционно IV после публикации отчетности падает. Его можно снять только регулированием количества купленных дальних (майских). Т.е. делать пропорцию — продать 10 апрельских и купить 6-7 майских опционов.

Столбец ERM — то, что выдает расчетная модель по амплитуде колебаний на отчетности, заложенной во внутренней волатильности. (зеленым отмечены относительно низкие (<3) значения.

MAD — среднее отклонение цены в день отчетности за 7 прошлых лет.

STDEV — стандартное отклонение колебаний цены в день отчетности за 7 лет.

Если ERM значительно больше или меньше MAD, возникает теоретическая возможность арбитража (безусловно, если рынок знает что-то, что не отражено в средней динамике).

Чем выше — тем выше риск нашей позиции и предсказуемость результата сделки. Красным отмечено отклонение выше 4%.

( Читать дальше )

Скринер предлагает шортить гамму календарями на SYK US, LLTC US, IBM US, INTC US, ISRG US, QCOM US.

Сформировать дельта-нейтральную позицию можно разными способами — либо продать ближний стреддл, купить дальний (продать апрель, купить май) и подхеджироваться БА. Проще продать на страйке пут или колл и захеджировать позицию базовым активом.

Основная проблема — остается вега риск, традиционно IV после публикации отчетности падает. Его можно снять только регулированием количества купленных дальних (майских). Т.е. делать пропорцию — продать 10 апрельских и купить 6-7 майских опционов.

Столбец ERM — то, что выдает расчетная модель по амплитуде колебаний на отчетности, заложенной во внутренней волатильности. (зеленым отмечены относительно низкие (<3) значения.

MAD — среднее отклонение цены в день отчетности за 7 прошлых лет.

STDEV — стандартное отклонение колебаний цены в день отчетности за 7 лет.

Если ERM значительно больше или меньше MAD, возникает теоретическая возможность арбитража (безусловно, если рынок знает что-то, что не отражено в средней динамике).

Чем выше — тем выше риск нашей позиции и предсказуемость результата сделки. Красным отмечено отклонение выше 4%.

( Читать дальше )

Финансовая астрология

- 16 апреля 2012, 19:27

- |

Астрологический обзор и прогноз рынков с 16 — 20 апреля Вы можете прочитать на моём сайте

www.ako-info.com.ua/index.php?option=com_content&view=article&id=116&Itemid=245

www.ako-info.com.ua/index.php?option=com_content&view=article&id=116&Itemid=245

Опционные комбинации RIG и FCX - план на неделю (16-20 апреля 2012)

- 16 апреля 2012, 15:29

- |

план по RIG:

вверх: если есть признак разворота на новый период по индексам (тех анализ) тогда продаем весь колл 57.5 май

вниз: если есть определение периода (тех. анализ) вниз — если индексы сделали минимальные проценты — кроем весь пут май 40

закупку по риг всю выбрали, позиции сейчас для нас бесплатные, поэтому все за что продадим оставшиеся позиции — наша прибыль по RIG

план по FCX:

вверх: в точке 42 (минимальное условие для закрытия- тех анализ) продаем весь колл 40 май — наша прибыль по нач комбинации

дальше вверх: в т 42 или немного выше покупаем пут 42-43 51 контр. Август либо кроем комбинацию в прибыли

вниз: в т. 35 покупаем колл 35 август 51 контр

Итого на данный момент в нашей комбинации:

RIG — заход в комбинацию — 3 января 2012

( Читать дальше )

вверх: если есть признак разворота на новый период по индексам (тех анализ) тогда продаем весь колл 57.5 май

вниз: если есть определение периода (тех. анализ) вниз — если индексы сделали минимальные проценты — кроем весь пут май 40

закупку по риг всю выбрали, позиции сейчас для нас бесплатные, поэтому все за что продадим оставшиеся позиции — наша прибыль по RIG

план по FCX:

вверх: в точке 42 (минимальное условие для закрытия- тех анализ) продаем весь колл 40 май — наша прибыль по нач комбинации

дальше вверх: в т 42 или немного выше покупаем пут 42-43 51 контр. Август либо кроем комбинацию в прибыли

вниз: в т. 35 покупаем колл 35 август 51 контр

Итого на данный момент в нашей комбинации:

RIG — заход в комбинацию — 3 января 2012

( Читать дальше )

Никогда!

- 16 апреля 2012, 10:37

- |

Привет всем! это мой первый пост здесь.

Друзья! Никогда! Никогда вообще! не открывайте и не удерживайте лонг по волатильности в крайние 3-4 дня перед экспирацией! Проверено на своей шкуре. Гамма большая, но если не будет движухи, тетта вас сожрёт!

Пишу это, потому что может быть пригодится таким же начинающим, как я.

Друзья! Никогда! Никогда вообще! не открывайте и не удерживайте лонг по волатильности в крайние 3-4 дня перед экспирацией! Проверено на своей шкуре. Гамма большая, но если не будет движухи, тетта вас сожрёт!

Пишу это, потому что может быть пригодится таким же начинающим, как я.

Опционы. Экспирация. Вопросы.

- 15 апреля 2012, 15:34

- |

Никогда не имел позиций на экспирацию, хотя опционами торгую более 2 лет. Вопрос экспирации опционов знаю в теории хорошо, но на практике не пробывал.

И вот завтра моя первая экспирация. По опционам вне денег понятно, истекут и хорошо. А что в деньгах? У меня вопрос: если мои проданные апрельские коллы 155 страйка будут в деньгах (рынок будет выше 155000 по фРТС) получится у меня будет вместо проданных коллов — фьючерсы в шорте? Опцион поставочный же?

Понятно, что когда экспирация квартальная, там просто фин. результат. А тут вопросы: по какой цене будут исполнять (часы 15:00-16:00 мск ???), когда будет поставка фьючерса???

И вот завтра моя первая экспирация. По опционам вне денег понятно, истекут и хорошо. А что в деньгах? У меня вопрос: если мои проданные апрельские коллы 155 страйка будут в деньгах (рынок будет выше 155000 по фРТС) получится у меня будет вместо проданных коллов — фьючерсы в шорте? Опцион поставочный же?

Понятно, что когда экспирация квартальная, там просто фин. результат. А тут вопросы: по какой цене будут исполнять (часы 15:00-16:00 мск ???), когда будет поставка фьючерса???

опционы на SnP

- 14 апреля 2012, 10:49

- |

Вопрос: где можно посмотреть улыбку опционов на СнП и Дакс или любых других американско-европейских активов? Есть какие-нибудь сайты?

WeReallyTrade: выгодная монетизация финансового трафика.

- 13 апреля 2012, 14:26

- |

Здравствуйте, уважаемые читатели блога!

Представляю Вашему вниманию партнерскую программу WeReallyTrade.

Если Вы владелец сайта, который ориентирован на посетителей, заинтересованных в финансах, инвестициях или интернет-трейдинге, имеете блог, рассылку, группу или сообщество в социальных сетях, то мы предлагаем Вам эффективное и взаимовыгодное сотрудничество, а конкретно — стать партнером по продвижению нашей услуги – «Торговые сигналы».

Мы предлагаем сотрудничество на следующих условиях.

Начисления в размере:

15% ежемесячно с каждой оплаченной по вашей рекомендации подписки на «Торговые сигналы».

Выплата комиссионных производится два раза в месяц в течение 5-ти рабочих дней после 1-го и 15 числа соответственно, через системы WebMoney, Яндекс.Деньги.

Мы используем одноуровневую партнерскую программу.

Вы получаете полностью готовую систему.

А это:

Cookie на 1 год;

Партнерская ссылка с Ваши идентификатором;

( Читать дальше )

Представляю Вашему вниманию партнерскую программу WeReallyTrade.

Если Вы владелец сайта, который ориентирован на посетителей, заинтересованных в финансах, инвестициях или интернет-трейдинге, имеете блог, рассылку, группу или сообщество в социальных сетях, то мы предлагаем Вам эффективное и взаимовыгодное сотрудничество, а конкретно — стать партнером по продвижению нашей услуги – «Торговые сигналы».

Мы предлагаем сотрудничество на следующих условиях.

Начисления в размере:

15% ежемесячно с каждой оплаченной по вашей рекомендации подписки на «Торговые сигналы».

Выплата комиссионных производится два раза в месяц в течение 5-ти рабочих дней после 1-го и 15 числа соответственно, через системы WebMoney, Яндекс.Деньги.

Мы используем одноуровневую партнерскую программу.

Вы получаете полностью готовую систему.

А это:

Cookie на 1 год;

Партнерская ссылка с Ваши идентификатором;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал