Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Моя торговля опционами (первый опыт)

- 21 февраля 2020, 11:25

- |

В принципе ничего сложного в этом нет. Напрягают конечно некоторые моменты. Первое что бросилось в глаза это низкая ликвидность, по сравнению с фьючерсами и нечестная игра. Объясню на примере:

Хотел купить опцион call, стояла заявка продажа (точно не помню не важно в общем) 650 (si|call190320|64000). Выставлю лимитник в покупку по этой цене, лоты в продажу исчезают и появляются на несколько пунктов выше. По всей видимости есть алгоритм который видит заявку на биржу и меняет свое предложение. Пробовал делать так несколько раз с одним и тем же результатом. В фьючах так не получится.

По сути плюсов, кроме Гарантийного обеспечения у опционов перед фьючерсами не так уж и много. Для лудоманов несомненно плюсом будет то, что ограничивается убыток, суммой купли самого опциона. Плюс это или нет решать вам. Таким же макаром можно поставить стоп-лосс во фьюче, правда его снесут в момент, т.к фьюч более волатилен. Ну и опять же у опциона во времени его обращения стоп лосс (премия) может как падать так и расти, и никогда не будет ниже нуля. Вечный стоп на определенном промежутке времени. Что несомненно является его плюсом.

( Читать дальше )

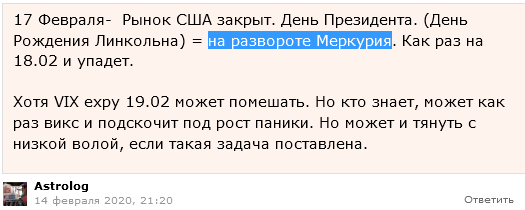

«Безарбитражность» - «афера века»

- 21 февраля 2020, 11:05

- |

В обсуждении прошлого топика совместно с коллегами мы пришли к выводу, что необходимым и достаточным условием безарбитражности в опционах европейского типа является колл-пут паритет

Call-Put=C-S*(1+R)-1

где

Call – цена опциона колл со страйком S;

Put – цена опциона пут со страйком S;

С – текущая цена базового актива (БА, предполагается, что в активе нет купонов и дивидендов);

Собственно, рассуждения в рамках безарбитражности приводят нас к условию, что среднее относительного приращения цены БА до экспирации равно R.

А что получается при колл-пут паритете, когда то же самое среднее в 20 и более раз больше R?

Сразу сделаем предположение, как у Блэка-Шоулза, что мы всегда можем занять любую сумму под ставку R.

Рассмотрим для простоты актив, который на любую будущую экспирацию имеет два равновероятных исхода: +30% и -10%, а R положим равным 1%.

Для простоты также будем считать, что 0.99*1.01=1, т. е. все в расчетах будем округлять до 0,1%.

( Читать дальше )

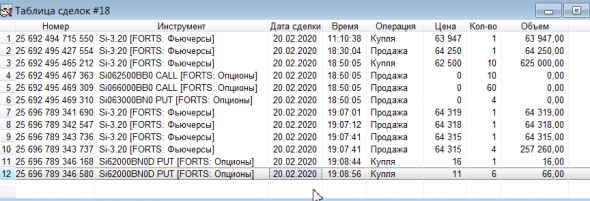

Портфель ИИС: 20.02.2020 экспирация..

- 20 февраля 2020, 19:59

- |

Счет потихоньку прирастает..

сделки:

( Читать дальше )

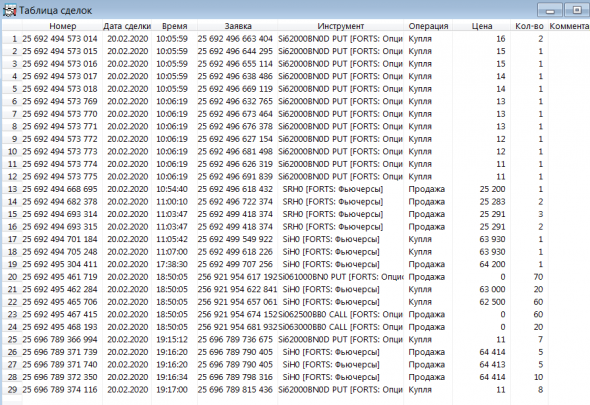

Разгон депо, опционы, СИшка, 20.02.2020..

- 20 февраля 2020, 19:51

- |

Сделки:

Итого позиции:

( Читать дальше )

Еженедельный обзор по крипто-деривативам: 10 - 16 февраля 2020

- 18 февраля 2020, 20:38

- |

Kraken Futures представляет вашему вниманию еженедельный обзор новостей из мира производных финансовых инструментов на криптовалюту на русском языке.

Читайте в этом выпуске:

🔹Bitcoin-фьючерсы CME закрылись перед выходными на уровне 10.475 долларов США, на следующий день Bitcoin обвалился до 9.850 долларов

🔹Расхождение в ставках финансирования на BitMEX и Binance

🔹Открытый интерес на Bitcoin-фьючерсах превысил 5 миллиардов долларов

🔹На рынке фьючерсов на Ethereum наблюдается повышенный открытый интерес

🔹Курс свопа XRP/USD на BitMEX испытал мгновенный обвал до $0,13. Пользователи заявили о потере средств

🔹Двузначные премии по Bitcoin-фьючерсам и готовность институционалов к изменению тренда

🔹Треть крипто-бирж предлагает маржинальную торговлю, но только 4% предлагают страховку

🔹В течение следующих шести месяцев Ethereum столкнется с большей волатильностью, чем Bitcoin

🔹После запуска фьючерса TRUMP, биржа FTX добавляет контракты еще на пять кандидатов в президенты

🔹OKEx поможет индийской криптобирже CoinDCX с запуском фьючерсных продуктов

🔹Binance Futures запустила бессрочный фьючерсный контракт на пару VET/USDT

🔹Binance Futures запустила бессрочный фьючерсный контракт на пару BAT/USDT

🔹Binance Futures запустила бессрочный фьючерсный контракт на пару IOTA/USDT

🔹Binance Futures запустила бессрочный фьючерсный контракт на пару ONT/USDT

🔹Топ-10 криптобирж по открытому интересу на бессрочные фьючерсы BTC

🔹Топ-10 криптобирж по открытому интересу на бессрочные фьючерсы ETH

Читать обзор в PDF:

http://bit.ly/KF_Review_202007

меня это убьет? в ддх- фьюч один, а опца другая по срокам?

- 18 февраля 2020, 18:46

- |

Сочинил хорошую позицию, где купил 130 коллов 63750 (18.06.20)

“купил 130 коллов 63750 (18.06.20)”- в нашей конкретной позиции означает, что я полностью застраховал свои 77 проданных фьючерсов по 63812 (19.03.20) с дельтой (-77), ведь эти 130 коллов, на момент открытия имели равную противоположную дельту (77)

Застраховал от роста с 63750 и выше.

“77 проданных фьючерсов по 63812 (19.03.20)”- означает, что я продал по 63812 каждую из 77 фьючерсов, которые истекают 19.03.20… Именно эти, ибо фьючерсы от 18.06.20 не ликвидны.

Уравниваем каждые 5 минут или стараться это делать.

Осведомлен, что теряю часть денег из-за разницы в стоимости фьючей

имеет ли смысл инвестору хеджировать риски опционами

- 18 февраля 2020, 09:05

- |

С опционами никогда дело не имел. не интересовался, считая что это инструмент сложный и переходить к нему надо с опытом работы приличным на рынке. Но вот почитал статьи и прям появилось искушение прикупить дальних путов но rts. Добавив их к акциям рублёвым в лонге я получу некоторый аналог структурного продукта ограничивающий мои потери в случае наступления большого пиздеца (грубо-защита капитала 80%). почему rts- защита и от падения рубля и от падения курса акций. Отдельные акции хэджировать сложно- не на все опционы есть и уж точно не на все есть ликвидные дальние. Есть смысл в этом? мат ожидание доходности на промежутке 10 лет при такой конструкции как меняется? главное тут мне для себя определить насколько целесообразно снижать доходность ради защиты такой

Варианты альтернативные:

1.сидеть в лонге и не рыпаться — психологически мне это на коррекциях не слишком комфортно. вроде и просадка в процентах небольшая и акция всё равно в плюсе, а как посмотрел насколько общая сумма уменьшилась за день и представишь что так может случится не раз и не два подряд- страшно становиться. Впрочем- возможно с опытом сталистость текстикул повышается и покомфортней будет

2. Стоп лосы. Не надо покупать ничего. НО- могут быть ГЭПы (пока наш рынок не работает) и шипы вниз которые тут же выкупаются.

Dansing Space, индикатор "танцевальное пространство", или как далеко актив готов зайти (NB! Наивная реализация)

- 17 февраля 2020, 21:58

- |

Так как я сама еще новичок, буду вне тренда, поделюсь простецкой штукой, которой пользуюсь для покупки / продажи недельных серий. Идея не моя, моя реализация, один из вариантов.

Индикатор считает по недавней истории базового актива вероятность выбега заданного размера за заданное время и дает неплохой дополнительный сигнал после некоторого наблюдения за его поведением и недельными экспирациями.

Собственно вот он, можно добавить себе на график в TradingView, набрав в поиске Dancing Space:

https://ru.tradingview.com/script/GIFChEKE-dancing-space-indicator/

Параметра всего три:

1. Проверяемый размер выбега в единицах, не в шагах цены, для нефти в долларах+центах. (Straddle Cost)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал