Опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Иван Новицкий. Опционы с нуля 18 мая 2016 г.

- 18 мая 2016, 13:10

- |

( Читать дальше )

Гадаем на экспирацию нашего любимого дериватива (SiM6)

- 17 мая 2016, 17:26

- |

Гадаем на экспирацию нашего любимого дериватива (SiM6)

15 июня 2016 года состоится квартальная экспирация фьючерс на безналичный курс доллар США-рубль (в народе Сишка или Si по-научному). Интрига экспирации усиливается огромными позициями на опционной июньской доске Si. Куда нас поведут банки и глобальный биржевой мир? Опрос деривативных трейдеров Московской биржи (индивидуалы+корпораты).

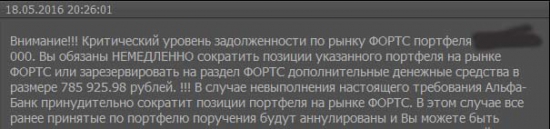

Диву даешься, как рынок "зарегулирован"..

- 17 мая 2016, 10:32

- |

В продолжение темы интересов опционных продавцов) Последнее время все более склоняюсь к мысли, что индексом/рублем не плохо кто-то «управляет») Понятно, что в своих интересах, но так чтобы целым индексом — это как минимум филигранно проворачивается. Так что «снимаем шляпу»)

Теперь что нам скромным покупателям остается) Задуматься, можно ли из этого «топора» сварить кашу и для себя) То есть как это можно использовать..

Первое что просится — встать также от продажи за таким вот «айсбергом») Но это только кажется простым способом — продал, экспира, кому надо тот защитит «рубеж») Но здесь много подводных камней, как минимум — большое ГО(т.е. размер счета). Как максимум — прилет тихого ужаса в виде кратковременной подставы: опять же крупным игроком/ми, с целью выдавливания из поз мелких трейдеров из-за недостаточности средств для обеспечения ГО по такой проданной позиции. И крайний вариант — рыночное «цунами», когда сметут и всех железобетонных рыночные муравьи, когда налетают скопом и жестко — то уже неуправляемая сила(коллективный разум). Тогда для продающих это черный лебедь..

Больше интересно, можно ли как-то обработать эту данность нынешнего рынка работая от покупки?

Если кто поделится рабочими мыслями — буду рад.

Пополнение исс второго типа с другого брокерского счёта через опционы

- 17 мая 2016, 09:18

- |

Собственно схема.

С брокерского счёта иис второго типа, который будете пополнять, выставляет заявку на продажу опциона дорого — 2-3 тц.

Со счета- донора этот опцион задорого покупаем.

Потом со счета-донора выставляемых заявку на продажу купленного опциона по ТЦ и со счёта ИИС откупаем проданные опционы.

Повторять, пока не будет достигнута нужная сумма пополнения/прибыли на счёту иис второго типа.

При этом на счете-доноре на того облагается база уменьшится на сумму пополнения.

Подводные камни:

1. Пополняемый иис и счет-донор должны быть на разных людей.Но думаю, счёт иис жены или тёщи так пополнить можно.

2. Вывести «прибыль» можно только через 3 года с даты открытия иис.

3. В течение срока действия иис второго типа в валюту уйти будет невозможно, хотя валютные фьючерсы можно покупать(но контанго порядка 11% в год).Риск, что рубль шлепнется, и большая часть сэкономленных налогов сгорит.Можно ли покупать валютные облигации на иис — в этом я не уверен...

4. Потенциально такая схема подпадает под определение манипулирования ценой, хотя о фактах наказания за такую практику в РФ я не слышал.

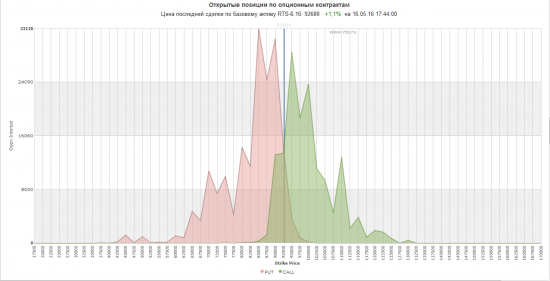

Где будет проходить опционная экспирация 19мая.. ?

- 16 мая 2016, 18:25

- |

Но то, что его оперативно «запирают» в коридоре — от этой мысли не стоит отказываться. И как минимум использовать это знание при торговле накоротке)

Если у кого-то есть дельные мысли по этому вопросу, будет интересно услышать развернутое мнение.

P.s.

Предвидя вопросы: И что это даст?? Для чего это нужно??

Так навскидку.

Первое, не стоит брать дешевые страйки с целью выхода на ЦС за этими скоплениями ОИ.

Второе, брать позицию только с целью внутри этих коридоров(до пиков на графике).

( Читать дальше )

вопрос про тэтту в опционах

- 14 мая 2016, 16:50

- |

Задавали вопрос про тэтту я отвечая на этот вопрос ( http://smart-lab.ru/blog/324654.php ), наверное только еще больше запутал человека. Попробую объяснить еще раз более понятно. Рассмотрим идеальный опцион у которого страйк равен цене БА.

Цена опциона на центре всегда одинакова, это не предположение, а утверждение. Если цена БА соответствует страйку А, то через время на страйке В цена опциона со страйком В будет идентична цене опциона со страйком А.

Пример

цена БА 100000 страйк 100000 цена опциона 1000

цена БА 105000 страйк 105000 цена опциона 1000 (та же 1000, но это уже др опцион у нас это тот же)

Теперь, что может повлиять на цену нашего идеального опциона, только время (именно календарное время) в 0ч 00мин следующего дня опцион дешевеет, т.е. тэтта списывается- начисляется именно в это время.

Но что мы рассмотрели? Обычный линейный инструмент, опционы не линейны, у них разные страйки и на этих страйках разные IV (которое тоже меняется, и формулы измерения нет, курица с яйцом не в счет) как в этом случае списывается тэтта ответ скорее рандом, потому что много неизвестных.

Ну я упустил еще несколько факторов влияющих на цену у нас колл чуть дороже пута и пр здесь пренебрегаем.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал