Отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

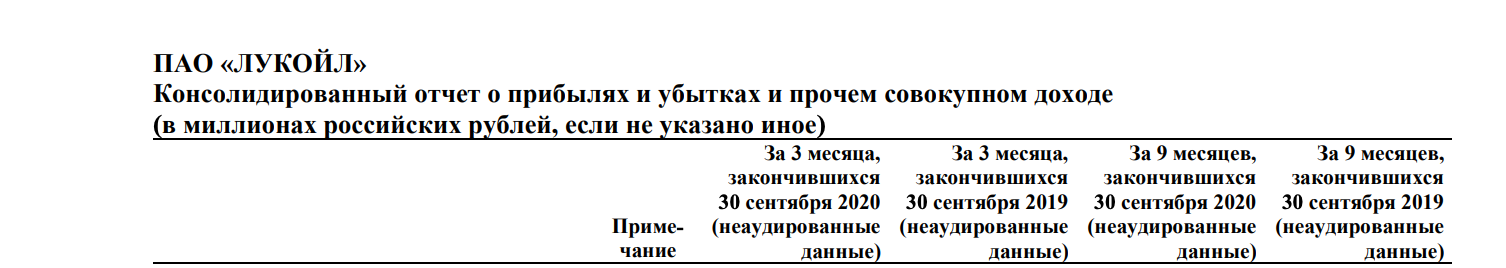

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

- комментировать

- ★223

- Комментарии ( 18 )

Лукойл - смена парадигм

- 11 июня 2021, 09:29

- |

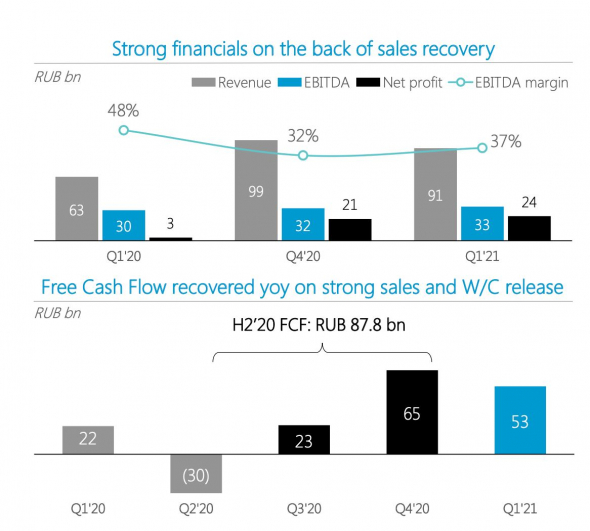

Мои подписчики могли заметить мое отношение к Лукойлу. На протяжении многих лет я позитивно смотрю на перспективы компании. На успехи и адекватное управление бизнесом. Действительно, Лукойл по праву считается лидером нефтяного сектора РФ и любимчиком частных инвесторов. На примере отчета за 1 квартал я хочу заглянуть в будущее и определиться, стоит ли далее удерживать акции нефтяной компании.

Итак, выручка за первый квартал начала восстановление. 2020 год стал настоящим испытанием. Падение спроса, ограничения по добычи, пандемия… Все это давило на фин показатели. Еще в конце года мы заметили просвет в положении нефтяных компаний. За первый квартал выручка прибавила 22,6% и выросла до 1,9 трлн рублей. Цены на нефть и продукты нефтепереработки стали решающим фактором.

Операционные расходы увеличились незначительно, а убыток от курсовых разниц снизился более чем в 10 раз. Это позволило показать чистую прибыль в размере 158 млрд рублей, против убытка годом ранее, что и не удивительно. Такую картину мы сможем наблюдать по всему сектору. Дальше лучше, второй квартал принесет еще больше рентабельности.

А вот на что я обратил внимание, так это на снижение дивидендных выплат. Нельзя отрицать негативное влияние пандемии и снижение прибыли в 2020 году, из расчета которого берутся выплаты. Но ведь Лукойл считался дивидендным аристократом в России, из года в год повышая уровень выплат. Что мы видим, за 2020 год руководство рекомендовало 259 рублей на акцию, что ориентирует нас на 4,1% доходности. Снижение в 2 раза.

Это конечно же укладывается в рамки дивидендной политики и здравого смысла, но для меня слегка негативно с точки зрения восприятия, ведь у компании есть значительный запас прочности, чтобы поддержать звание дивидендного аристократа. В добавок руководство заявило о том, что не намерено рассматривать buyback по текущим ценам, тем самым указав на неприемлемые для этого цены акций. Отказ от buyback я также считаю негативным моментом, если уж сама компания считает цены, как минимум справедливыми, то апсайдов становится все меньше.

Ух ты, это наверное первая статья за 4 года, когда я описал больше негативных моментов. Нет… в топку все. Лукойл — отличная компания, которая на горизонте 1-2 года способна переписать исторические максимумы, а увеличение квот добычи повернуть в свою сторону. Отсюда и моя уверенность в перспективах, хоть и долгосрочных. Держу долю компании, доволен. Пока вы читаете эту статью, я скорее всего уже заправил свою машину именно на АЗС этой компании 😉

*Не является индивидуальной инвестиционной рекомендацией

Мой Telegram «ИнвестТема» -

( Читать дальше )

НМТП - экономия во имя будущего

- 10 июня 2021, 12:12

- |

Если еще пол года назад я был настроен позитивно в отношении будущего компании, то события последних недель подкосили мою уверенность. И причиной этому стали не только токсичные действия руководства, но и отчетность компании за первый квартал 2021 года. Как раз ее я и хочу разобрать сегодня, определившись с дальнейшей судьбой моей позиции.

Выручка компании за период снизилась на 13,2% до $173,6 млн. Не помогла компании и валютная выручка. Даже в рублях показатели снизились. Причиной тому снижение консолидированного грузооборота на 6,6 млн тонн. В том числе падает перевалка нефтеналивных грузов. Напомню, что это основная статья доходов. Все еще не восстановились объемы отгрузок нефти в связи с пандемией и сделкой ОПЕК+

Операционные расходы снизились год к году. Ну хоть что-то радует. Сальдо финансовых доходов/расходов тоже на стороне отчета за 1 квартал. А вот убыток по курсовым разницам в 2020 году в размере $173 млн, дали возможность уже в этом году показать чистую прибыль в размере $65,7 млн, против убытка годом ранее.

Если исключить курсовые разницы, то скорректированная чистая прибыль упала за первый квартал на 40%. При восстановлении почти всей нефтегазовой отрасли, НМТП не получил заряда позитива. Грузооборот снижается, выручка также. Показывать прибыль удается лишь за счет курсовых разниц и то 2020 года. Просветов в ближайшее время я не вижу. На смену динамики потребуется не один квартал.

И на всем этом негативе, руководство НМТП решает вдвое сократить и без того низкие дивиденды. В стратегии развития, рассчитанной до 2029 года, говорится о выплатах в размере 50% от чистой прибыли. Зачем было сокращать ее до 25% не знаю, ведь 0,8% доходности сэкономленной руководством вылились в потерю 5% капитализации компании в считанные дни. Но кого волнует цена акций на бирже, верно?

Изучив все вводные я нашел всего одну причину для роста. Это низкая база 2020 и начала 21 года. Акционерам остается лишь надеяться на рост показателей в будущем и восстановление отрасли. Деньги, предназначенные на федеральные проекты по развитию морских портов явно «задерживаются», а рост стоимости акций откладывается на неопределенный срок. Продавать акции внизу цикла явно не стоит, я уж точно пока этого делать не буду, но мелочное отношение руководства меня настораживает.

*Не является индивидуальной инвестиционной рекомендацией

Мой Telegram «ИнвестТема» -

( Читать дальше )

МТС - идея реализовалась

- 09 июня 2021, 16:43

- |

Годовой отчет компании я разбирал не так давно. В нем мы определились с перспективами бизнеса, плюсами и минусами по компании. В статье рассмотрели мою инвест-идею, которая основывалась на желании инвесторов получить высокие дивиденды. Это желание должно было заставить покупать акции перед отсечкой. Так и произошло, идея полностью оправдала себя. Сегодня рассмотрим отчет за первый квартал и подобьем итоги краткосрочной идеи.

Выручка за первый квартал 2021 года выросла на 5,5% до 123,9 млрд рублей. МТС подтверждает свое звание компании «стоимости», так как динамика результатов более чем скромная. Положительное влияние оказал рост продаж телефонов в офисах компании, а также развитие цифровых и облачных решений. Банк также прирастает в показателях. Чистый процентный доход вырос на 14,2%, а чистый комиссионный доход на рекордные 39,1%.

Себестоимость услуг и реализации товаров растет, но приемлемыми темпами. А вот операционные расходы даже снизились год к году. Тут поставим плюсик руководству. Как итог, скорректированная на курсовые разницы прибыль выросла на 19,5% до 21,2 млрд рублей.

( Читать дальше )

АЛРОСА - держать нельзя продавать

- 07 июня 2021, 19:53

- |

Несмотря на пандемию, компании удалось сохранить рентабельность бизнеса, и к концу сезона перейти к росту. Четвертый квартал завершился на позитивной ноте. Восстановление отрасли позитивно повлияло на котировки, которые переписали исторические максимумы. В этой статье разберем результаты за первый квартал текущего года, а также дальнейшие перспективы.

Выручка от продаж за первый квартал выросла на 45% до 90,8 млрд рублей. На рост повлияло снижение курса рубля. Напомню, в начале 2020 года курс был на уровне 62-64 рубля. Также увеличились и объёмы реализации. Спрос со стороны конечных потребителей в США и Китае растет.

А вот динамика себестоимости продаж не радует. За период добавила 77%, в основном за счет переоценок запасов алмазов, руды и песков в размере 20,2 млрд рублей. Операционные расходы также увеличились на 15% до 7,6 млрд рублей. Обратная переоценка курсовых разниц оказала на этот раз положительное влияние. Как итог, чистая прибыль компании за первый квартал выросла в 8 раз до 24 млрд рублей.

Высокие продажи и низкие затраты на инвестиции дали возможность АЛРОСА нарастить свободный денежный поток до рекордных 52,7 млрд рублей. Вкупе с отрицательным долгом (NetDebt/EBITDA = -0,2x) позволили руководству даже после тяжелого 2020 года рекомендовать высокие дивиденды. Выплата составит 9,54 рубля на акцию или 8% доходности по текущим.

АЛРОСА продолжает оставаться стабильной дивидендной историей. Отсутствующий долг и низкая база 2020 года сыграют нам на руку и во втором квартале. АЛРОСА даже не пришлось прибегать к помощи Гохран, которому планировались продажи излишек продукции. Компания справляется и с операционными расходами.

Для меня АЛРОСА остается перспективной идеей и уникальным бизнесом, который даже без значительных апсайдов, может позволить инвесторам получать стабильные дивиденды. Покупки с текущих уровней могут быть опасны, но удержание ранее набранных позиций в текущей ситуации для меня будет лучшим решением.

Мой Telegram «ИнвестТема» - https://t.me/particular_trader

Газпромнефть - с высоты Лахта Центра

- 07 июня 2021, 19:10

- |

В центре внимания инвесторов в последние дни оказались бумаги нефтяников. На фоне дружественной риторики участников встречи ОПЕК+, котировки нефти таки преодолели $70. Все это дает повод для роста акций нефтедобытчиков. Газпромнефть отстает от динамики других компаний и создает дополнительные апсайды. В этой статье как раз с ними и определимся.

Рост цен на нефть и увеличение объемов продаж нефтепродуктов позитивно повлияли на результаты. В итоге, выручка компании за первый квартал выросла на 18,7% до 611 млрд рублей. Экспорт по-прежнему занимает около 45% всей выручки, поэтому снижение курса рубля в отчетном квартале, по сравнению с 2020 годом оказало позитивное влияние.

Как я и говорил ранее, в 2021 году мы увидим обратную переоценку курсовых разниц. Если в 2020 году убыток составил 32 млрд рублей, то в 2021 всего 3,7 млрд. Также, доход от совместных предприятий в первом квартале зафиксирован на уровне 22,1 млрд рублей за счет двукратного роста прибыли проекта Арктикгаз.

А вот операционные расходы остались на уровне прошлого года. Все это позволило Газпромнефти показать чистую прибыль в размере 86,6 млрд рублей, против убытка годом ранее. Если компания и не покажет рекордного года, то по крайней мере значительно прирастет в показателях к 2020 году.

Еще в феврале я писал о том, что Газпромнефть и Татнефть отстают от своих коллег по сектору. С Татнефтью есть свои трудности в виде увеличения налоговой нагрузки, но по Газпромнефти апсайды сохраняются. В этой статье я не буду давать комментариев по поводу возможного строительства нового небоскреба «Лахта Центр 2», который вытянет значительную сумму. Перспективы далекие и туманные.

В этой статье я хотел обратить внимание на сильную компанию, которая может показать еще рост курсовой стоимости своих акций, потянувшись за своим старшим братом — Газпромом. Прирост чистой прибыли в 2021 году и намерение руководства платить 50% от ЧП помогут в полной мере реализовать мою инвестиционную идею. К слову, текущие значения я рассматриваю для частичной фиксации прибыли. Долгосрочно оставляю в портфеле на срок от 2-х лет.

Мой Telegram «ИнвестТема» -

( Читать дальше )

Ростелеком - синергия роста

- 01 июня 2021, 09:49

- |

Для меня перспективы компании Ростелеком никогда не вызывали сомнений. Это один из лучших представителей сектора телекомов и растущая компаний со значительными апсайдами. В этой статье хочу рассмотреть отчет компании за первый квартал 2021 года и решить, стоит ли сейчас иметь у себя в портфеле Ростелеком.

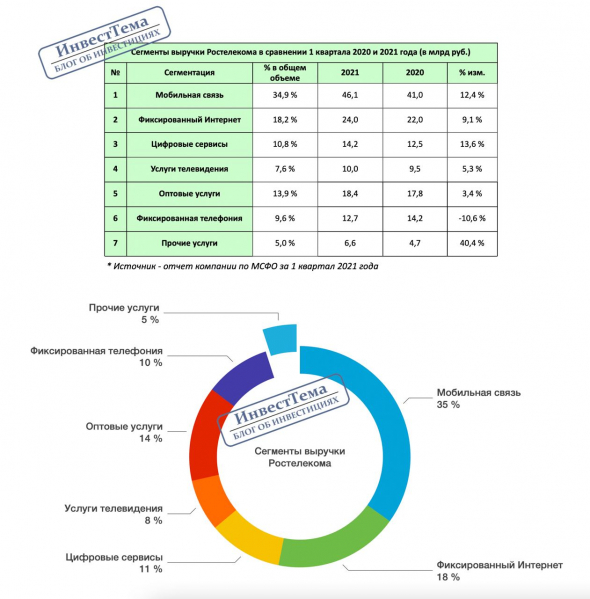

Выручка компании за первый квартал выросла на 9% до 132 млрд рублей. После консолидации 100% Tele2, сегмент мобильной связи занимает лидирующее положение в общей выручки с долей в 35%. За квартал сегмент прирос на 12,4%, а доля абонентов компании в России выросла на 1,5% за прошлый год, вплотную приблизившись к Билайну.

Сегмент фиксированного интернета также развивается, прибавляет за квартал 9,1% выручки. А вот перспективный сегмент цифровых сервисов, включающий облачные технологии и дата-центры, растет еще большими темпами. Плюс 13,6% за период и выходит на 4 место в общей выручки. Фиксированная телефония продолжает стагнировать, но все еще приносит стабильный доход. Подробнее на скрине, ниже.

За первый квартал компании удалось сдержать рост операционных расходов, которые увеличились всего на 6,8%. Вкупе с прибылью от курсовых переоценок и доходом от инвестиционной деятельности, оказали положительный эффект на чистую прибыль. Она увеличилась на 57,3% до 11,9 млрд рублей.

После покупки Tele2, Ростелеком значительно нарастил чистый долг. За отчетный период он остался на уровне прошлого года, а NetDebt/OIBDA остается на высоких 2,3x. Это не мешает руководству рекомендовать стандартные дивиденды в размере 5 рублей на оба типа акций, что ориентирует нас на дивидендную доходность в 4,8% на обычку и 5,5% на преф.

Итак, благодаря синергии с Tele2, Ростелеком становится компанией роста, которая прирастает в финансовых показателях, успешно справляется с возросшей долговой нагрузкой и развивает перспективные сегменты бизнеса. Я считаю, что акции телекома должны быть в портфеле современного инвестора. Поэтому они занимают достойное место в моем портфеле.

*Не является индивидуальной инвестиционной рекомендацией

Еще больше моей аналитики, информирование о целевых уровнях и сделках у меня в Telegram

Детский мир - онлайн наше все

- 01 июня 2021, 09:46

- |

Давненько я не заглядывал в результаты Детского мира. После выхода Системы и прихода новых мажоритариев из Полюса я ненадолго выпал из компании и очень хотел бы вернуться. В этой статье, по традиции, посмотрим на результаты в разрезе 1 квартала 2021 года и решим, стоит ли с текущих уровней покупать акции детского ритейлера.

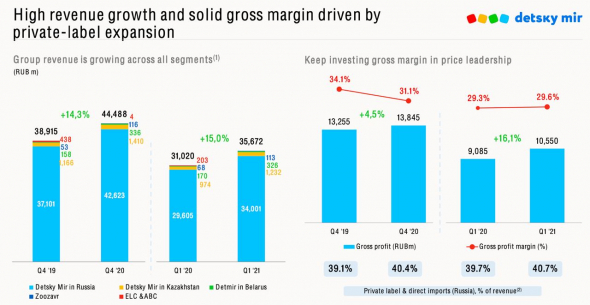

Выручка группы увеличилась за первый квартал 2020 года на 15% до 35,7 млрд рублей. Это произошло за счет роста цифровых продаж. Доля онлайн-продаж за первый квартал увеличилась в 1,8 раза до 10,9 млрд рублей, а совокупна доля превысила 28% от общих продаж.

Более маржинальный сегмент является стратегическим приоритетом, продажи которого руководство пытается довести до 45% от общей выручки. Если фудритейлеры только пытаются перейти на онлайн-продажи, то у Детского мира этот процесс идет полным ходом.

Себестоимость продаж растет более медленными темпами, а операционные расходы вообще добавили всего 8%. Курсовые разницы в первом квартале не оказывали негативного влияния. Все это позволило Детскому миру показать прибыль в размере 1,3 млрд рублей, против убытка годом ранее.

При анализе результатов нужно учитывать низкую базу прошлого года. Все же пандемия сильно ударила по результатам, а в первом квартале 2020 года уже начинала оказывать негативное влияние. Тем не менее сильные результаты позитивны и для акций.

Устойчивое положение позволяет руководству придерживаться курса на высокие дивидендные выплаты своим акционерам, а снижение чистого долга NetDebt/EBITDA = 1,4x рассчитывать на такую политику в дальнейшем. По итогам 2020 года акционеры получат 7,5% доходности.

У меня не вызывает сомнение светлое будущее ритейлера. Хотелось бы видеть поглощение других больших сетей Детским миром, но отсутствие этих факторов перекрывается ростом интернет-продаж. Остается определиться с целевыми уровнями, ведь назвать дешевой компанию нельзя. P/E = 13,5, а EV/EBITDA = 6,5, а цена акций находится у своих исторических максимумов. Текущие уровни не подходят мне для покупки, поэтому поиском подходящей точки входа мы еще займемся.

*Не является индивидуальной инвестиционной рекомендацией

Еще больше моей аналитики, информирование о целевых уровнях и сделках у меня в Telegram

Коротенечко по отчету БСП за 1 квартал 2021

- 31 мая 2021, 23:30

- |

А что БСП?

Вот так выглядит операционный доход банка:

https://smart-lab.ru/q/BSPB/f/q/MSFO/net_operating_income/

Он просто почти не меняется годами. Ну чуть подрос в целом за последние 4-5 кварталов, но если скорректировать на инфляцию все 5-6 лет, то картинка стагнации будет очевидной. Квартальная прибыль — ничего особенного, особенно на фоне других банков… На графике я отметил прибыль предыдущих кварталов, которая была больше, чем в 1 квартале 2021:

https://smart-lab.ru/q/BSPB/f/q/MSFO/net_income/

В 1 квартале у банков еще были рекордно низкие показатели процентных расходов. Повышение ставок началось в марте, а это значит, что во 2 квартале процентные расходы должны у всех вырасти. Вопрос что будет расти быстрее — процентные доходы или расходы. В 1квартале БСП стал выдавать больше потребкредитов. Надеюсь, они знают что делают и умеют хорошо делать скоринг.

( Читать дальше )

Яндекс - на такси за рекламой

- 31 мая 2021, 20:02

- |

В последнее время страсти вокруг Яндекса улеглись. Забылся срыв сделки с Тиньковым, разгон в Telegram каналах, а также стремительный рост котировок, начиная с июня 2020 года. Теперь на акции оказывают влияние лишь финансовые и технические факторы, исключив новостной шум. Цифрами как раз я и хочу заняться сегодня. Традиционно, результаты Яндекса будем смотреть в разрезе его основных сегментов.

Поиск и портал (реклама)

Основной сегмент бизнеса за первый квартал прибавил 15% в выручке до 35,2 млрд рублей за счет увеличения продаж в Поиске и Дзене. Высокая рентабельность сегмента является базисом для доходов всей компании. Если еще 2 года назад все говорили о стагнации рекламных доходов, то теперь он снова начал оживать.

Такси

Вторым по значимости сегментом является такси. Число поездок, как и выручка сегмента продолжают расти. Немного стагнирует Яндекс.Драйв, а вот фудтех на коне. Вместе с такси рост составил +111% за квартал. Общая же выручка сегмента увеличилась на 89%. Правда вот рентабельность сегмента заметно ниже Рекламного, поэтому и влияние на прибыль существенно ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал