Отчетность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

ВТБ и НМТП - взгляд в будущее

- 27 февраля 2020, 09:21

- |

Всем привет, Друзья. И снова мы с интригой смотрим на экран монитора по утру. Но тем не менее разберем две новости на нашем рынке перед открытием торгов:

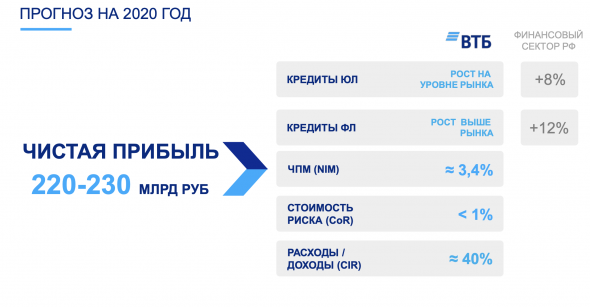

Банк ВТБ представил финансовые результаты по МСФО за 2019 год и подготовил наглядную презентацию. Пока готовится полный разбор отчетности, давайте тезисно пробежимся по основым показателям:

➕ Чистые операционные доходы: 610,4 млрд руб.

➕ Расходы, включая налоги: 409,2 млрд руб.

➕ Чистая прибыль: 201,2 млрд руб.

➖ Чистая процентная маржа: 3,4%

➕ ROE 12,8%

➖Дивиденды: 2,7% за 2018 год.

Все выводы, подробный разбор и информация по планируемым дивидендам скоро в блоге, а ниже прогноз ВТБ на 2020 год:

Далее, Группа НМТП опубликовала свою стратегию развития на ближайшие годы. Стратегия вышла небольшая и малоинформативная, но главные тезисы ниже:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Риски и доходности Ленэнерго в отчетности по РСБУ за 2019 год

- 26 февраля 2020, 14:51

- |

Эти и другие полезные материалы у нас в Telegram

Но мы не об этом. Четвертый квартал вышел успешным: несмотря на спад прибыли от продаж квартал\кварталу, чистая прибыль хорошо подросла. По итогам года владельцы волшебных префов получат 13,62 рубля, что дает ДД в 9,5%!!! Не так уж и много для слабо ликвидной акции третьего эшелона! В прошлом доходность к отсечке была значительно выше — 11-12%.

Можно было бы списать рост префов на текущую ситуацию на рынке: все стабильно дивидендное периодически резко переоценивается. Но тут история совсем другая! Оказывается, Ленэнерго резко пересмотрел собственные прогнозы по выручке и прибыли на будущие периоды! В материалах к ОСА компания выложила очень интересную презентацию от KPMG (спасибо ребятам, которые мне подсказали про интереснейший пост Михаила Зайкова с Аленки, который первым эти материалы нашел)

( Читать дальше )

Газпромнефть - обзор финансовых показателей по МСФО за 2019 год

- 25 февраля 2020, 22:33

- |

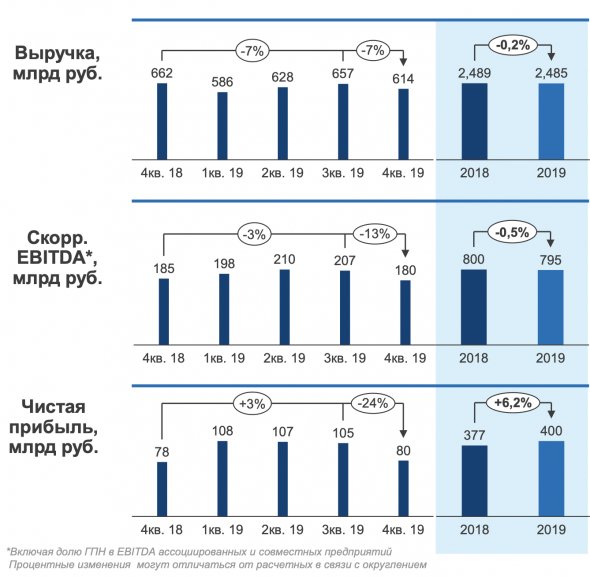

Основные показатели:

Выручка: 2485 млрд руб. (-0,2%)

Операционные расходы: 2039 млрд руб. (+0,3%)

EBITDA: 628 млрд руб. (-0,7%)

Чистая прибыль: 400 млрд руб. (+6,2%)

Расчетные мультипликаторы:

Debt/EBITDA: 0,72

P/E: 5,3

P/B: 1,1

Капитал компании вырос на 11,8% до 2057 млрд рублей за счет нераспределенной прибыли.

В целом, Газпромнефть остается очень привлекательной компанией для инвесторов. Имея стабильные денежные потоки, легко справляется с невысокой долговой нагрузкой. По мультипликаторам стоит дешево и по-прежнему в лидерах во всем нефтегазовом секторе. В отчетности наблюдается замедление темпов роста, которое в основном связано с падением мировых цен на нефть.

( Читать дальше )

Рост лишь в 20-м году - отчетность ФосАгро по МСФО за 2019 год

- 25 февраля 2020, 09:40

- |

Примечательно, что чистую прибыль компания корректирует на курсовые разницы. Неденежные факторы снизили чистую прибыль до 37,1 млрд рублей, что на 11,2% меньше 2018 года. Без учета коррекции прибыль выросла на целых 123,2%. В этой ситуации правильнее смотреть на EBITDA, которая выросла всего на 0,9%.

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе

( Читать дальше )

НОВАТЭК: обзор финансовых результатов за 4 кв. и 2019 год по МСФО

- 24 февраля 2020, 11:00

- |

Эти и другие полезные материалы у нас в Telegram

Но что было, то было, а нам надо оценить текущие перспективы компании. Отчет за 4 квартал вышел хорошим: несмотря на крайне низкие цены на газ, компания отлично зарабатывает и наращивает показатели. Сказывается эффект от выхода СПГ проектов на полную мощность (притом что заграничные конкуренты уже работают с отрицательной маржой). Мультипликаторы все еще высокие, но постепенно приближаются к средним для сектора: EV\EBITDA = 7,4; P\E нормализованная = 14; долга нет.

( Читать дальше )

ОГК-2: обзор финансовых результатов по РСБУ за 4 кв. и 2019 год.

- 22 февраля 2020, 16:27

- |

А вот конкретно 4 квартал вышел разочаровывающим. И дело не только в снижении прибыли от продаж на 15% (это хотя бы можно объяснить аномально теплой зимой). Успешные инвестиции в ГЭХа нашли отражение в отчете за 2019 год: созданы резервы на 3,5 млрд рублей! Причем сначала я подумал, что так быстро списывают инвестиции в РЭП холдинг, но нет! Это какие-то старые вложения, которые успешно обесценились!!! Инвесторы уровня «Бог» и классический Газпром с самоуничтожением акционерной стоимости. Про РЭП холдинг писал тут:

С вероятностью 99% точно такие же резервы будут созданы и в отчете МСФО, что напрямую уменьшит дивидендную базу. При сопоставимости чистой прибыли ДД 2019 выходит около 7,5% при дивиденде в 5,5 копеек. Да, в 2020 году ожидается рост прибыли на фоне пика по ДПМ, что должно увеличивать форвардную доходность, но никто не отменяет новых списаний и резервов (будут 100%, о чем нам прямо намекнули списанием старых инвестиций) или вложений в новую мыпотратимвашиденьгинаимпортзамещение компанию. Считаю, что после роста акции ОГК-2 не интересны ни на каком горизонте и их надо продавать.

( Читать дальше )

Обзор финансовых результатов Башнефть за 2019 года

- 21 февраля 2020, 09:29

- |

Вместе с Роснефтью отчиталась за 4 квартал и 2019 год по МСФО Башнефть! У дочки дела идут не так хорошо, как у мамы. А судя по отношению, она даже и не дочка, а нелюбимая падчерица. С помощью башкир Роснефть выполняет соглашение ОПЕК+. Естественно, снижение добычи бьет по показателям и рентабельности.

В общем, четвертый квартал оказался совсем слабым: EBITDA сократилась сразу на четверть, чистая прибыль более чем в два раза!!! Годовые показатели более сглаженные, но тоже снизились. За счет снижения денежных средств на счетах чистый долг вырос на 25 млрд и составил 97 млрд ( Debt\EBITDA = 0,6). Ну и самое главное, что вменяется в вину Роснефти: дебиторская задолженность выросла на 33,5 млрд до 163,5 млрд.

Мультипликаторы все еще лучшие в секторе: EV\EBITDA = 2,8 P\E = 4,5.

Один даже очень слабый квартал не испортил общую картину дешевизны и недооценки.

С результатами понятно, но что там с акциями, особенно с привилегированными? В последнее время они дорожали на надеждах о повышении нормы выплат до 50% (мы об этом не раз говорили). Рынок (и телеграм-инвесторы) решил, что раз уж дочки Газпрома переходят на единую дивидендную политику, то то же самое будет происходить и в дочках и внучках Роснефтегаза (рост акций Ирао на это намекает). Вот капитализация и выросла, разогретая ожиданиями.

( Читать дальше )

В поисках апсайдов в отчетности Роснефти по МСФО за 2019 год.

- 20 февраля 2020, 09:56

- |

Эти и другие полезные материалы у нас в Telegram

А можно просто быть акционером и раз в год заглядывать в годовой отчет. Что мы видим? Капитализация — 5 трлн, выручка — 8 трлн (0,625 P\S), EBITDA — 2,1 трлн, Debt — 4,7 трлн (EV\EBITDA = 4,6, Debt\EBITDA = 2,2), прибыль 0,7 трлн (Р\Е = 7,15), дивиденды 33 рубля ( ДД ltm = 7%). Шикарные дивиденды и весьма низкая оценка за вторую в мире компанию по размерам добычи нефти!!

( Читать дальше )

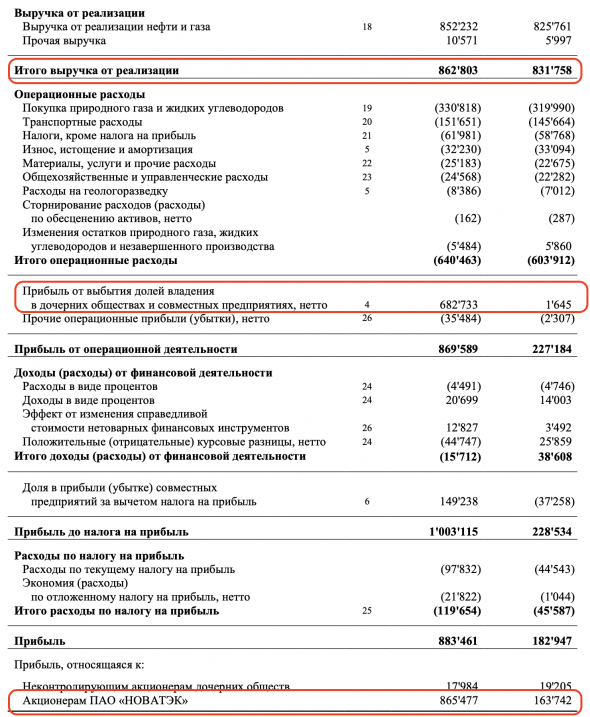

Рекордная прибыль без дивидендов - отчетность НОВАТЭКа по МСФО за 2019 год

- 20 февраля 2020, 09:44

- |

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

дивидендов - отчетность НОВАТЭКа по МСФО за 2019 год" title="Рекордная прибыль без дивидендов - отчетность НОВАТЭКа по МСФО за 2019 год" />

дивидендов - отчетность НОВАТЭКа по МСФО за 2019 год" title="Рекордная прибыль без дивидендов - отчетность НОВАТЭКа по МСФО за 2019 год" />Основные показатели:

Выручка: 862,8 млрд руб. (+3,7%)

Прибыль от продажи дочерних обществ: 682,7 млрд руб.

Операционные расходы: 640,5 млрд руб. (+6%)

( Читать дальше )

Мечелиные закрома.Часть 2

- 19 февраля 2020, 19:05

- |

Вроде не бездельники и могли бы жить,

Им бы понедельники взять и отменить.

“Бриллиантовая рука”

Шуточная песня с глубоким смыслом в исполнении великого Андрея Миронова очень подходит и для некоторых дочерних обществ компании Мечел, которым отменить бы “Зюзина” и могли бы жить.

В Инвест Газете опубликовали статью, в которой изучили отчет по итогам года ПАО «Уральская кузница». Мы уже рассматривали отчет компании за 3 квартал.

Год получился рекордным даже не смотря на небольшое снижение выручки! Расходы падали быстрее, поэтому прибыль от продаж выросла:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал