SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Итоги по рекомендациям и новая инвестиционная идея

- 31 октября 2017, 18:22

- |

Добрый день!

В этом обзоре немного о тех рекоменадциях, которые мы давали раньше, их итоги, а также актуализация идей.

Итак, в октябре 2017 года у нас закрылось сразу 3 инвестиционные идеи:

1. ММК - цель достигнута раньше срока (Недооцененные компании: ММК обзор и рекомендации )

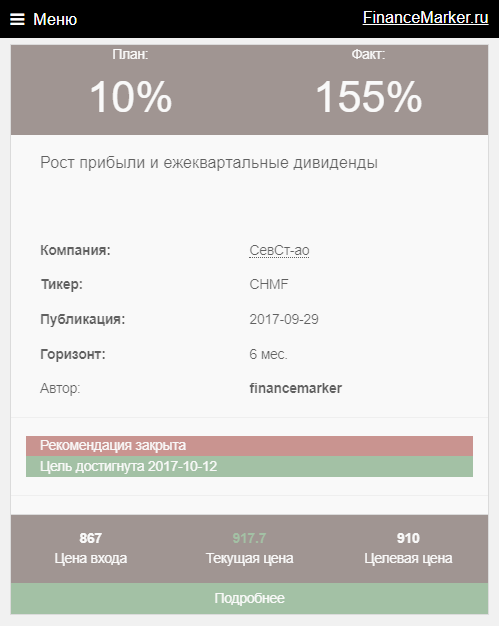

2. Северсталь - цель достигнута раньше срока (Недооцененные компании: Северсталь обзор и рекомендации)

3. Транснефть АП - цель не достигнута (Недооцененные акции: Транснефть обзор и рекомендации)

По ссылкам можете ознакомиться с исходными обзорами. А вот как это выглядит графически и в цифрах.

Как оказалось, идея с северсталью закрылась очень быстро (правда идея была осторожная и мы не прогнозировали большого роста).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал