ОфЗ

Переход нерезидентов

- 23 апреля 2017, 13:33

- |

1) ОФЗ в юанях

МОСКВА, 20 апреля. /ТАСС/. Банк России отметил интерес крупных российских корпоративных эмитентов к размещению облигаций в юанях на Московской бирже, заявила глава ЦБ РФ Эльвира Набиуллина, выступая на расширеной коллегии Минфина РФ. «На наш взгляд, выпуск суверенных облигаций, номинированных в юанях, даст ориентир заимствованиям для выпуска бумаг российских корпоративных эмитентов. Мы уже сейчас видим интерес к этому механизму со стороны крупных российских эмитентов. Мы находимся во взаимодействии с Национальным банком Китая, и препятствий для размещения сейчас нет», — сказала она. (http://tass.ru/ekonomika/4197680).

2) Снижение ставки

«В марте инфляция снизилась до 4,3%, а по оценке на 17 апреля инфляция уже опустилась в годовом выражении до 4,1%, что очень близко к целевому уровню», — сказала она, выступая на коллегии Минфина в четверг. Цель ЦБ по инфляции в 2017 году составляет 4%. «Более быстрое снижение инфляции открывает нам пространство для снижения ключевой ставки уже в апреле. Я даже допускаю, что на ближайшем заседании совета директоров может быть дискуссия о снижении ставки между 25 и 50 базисных пунктов», — сказала Набиуллина.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

По нефти марки Брент

- 21 апреля 2017, 23:51

- |

Однако имею уверенность, что либо с 50 либо чуть ниже, нефть начнет свой поход наверх в 65-66, ибо американские спекули, кто двигает нефть и кто купил наши ОФЗ, это одни и те же люди, либо братья, которые действуют по общему плану. А план в том, чтобы затащить наш рупь в 52 и меньше, чтобы заработать поболе в нашей славной сырьевой колонии..

Так что Смешинка дождется свои 65 баксов, но только к июлю.

Зарабатывайте.

По нефти марки Брент

- 21 апреля 2017, 23:49

- |

Однако имею уверенность, что либо с 50 либо чуть ниже, нефть начнет свой поход наверх в 65-66 ибо американские спекули, кто двигает нефть и кто купил наши ОФЗ, это одни и те же люди, либо братья, которые действуют по общему плану. А план в том, чтобы затащить наш рупь в 52 и меньше, чтобы заработать поболе в нашей славной сырьевой колонии..

Так что Смешинка дождется свои 65 баксов, но только к июлю.

Зарабатывайте.

Кажись на 0.5% СНИЗЯТ!

- 21 апреля 2017, 13:07

- |

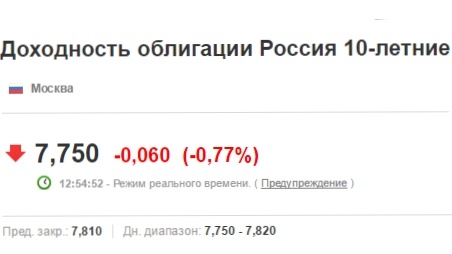

Судя по поведению наших 10 леток, в следующую пятницу г-жа Эльвира снизит ставочку на 0.5%. У 10 леток уже доходность 7.75%. А ставка у нас 9.75, так что снижение до 9.25 будет выглядеть логично. Хотя и 9.25% годовых выглядит запредельно. Когда смотришь какие ставки в восточной Европе (про развитые страны молчу вообще), то просто диву даешься. В Польше 1.5%, в Венгрии 0.9%, в Чехии 0.05! Как можно конкурировать нашим предприятиям с их, если у нас стоимость кредита в разы дороже??? Это во сколько раз должна быть выше производительность труда у нас, чтоб отбивать такие ставки и быть конкурентноспособным? А представляете под какие проценты дают например ипотеку в Чехии или Венгрии и под какие у нас? Ну чем МЫ хуже них???

P.S. Оперативное обновление -))) Доходность уже 7.71%! Видать точно опустят на 0.5%, а то и больше!

Доля нерезидентов на рынке ОФЗ могла достичь исторического максимума

- 20 апреля 2017, 21:24

- |

По данным Центрального банка в феврале доля нерезидентов на рынке ОФЗ упала с 28,1% до 27,5%. Иностранные инвесторы стали владеть бумагами на 7 млрд рублей меньше, чем месяцев ранее.

По итогам второго месяца года в портфелях нерезидентов накопилось ОФЗ на 1,6 трлн рублей. В то время как сам рынок долговых бумаг России за месяц вырос на 96 млрд рублей, доля иностранцев снизилась на 7 млрд рублей. Получается, что весь новый выпуск облигаций был выкуплен российскими участниками рынка.

Однако в марте ситуация могла существенно поменяться. Согласно расчетам все того же Центрального банка за первый месяц весны иностранцы купили ОФЗ на рекордные 159 млрд рублей. За этот же период было выпущено облигаций на 155,6 млрд рублей и погашено (вместе с купоном) на 26,6 млрд. Таким образом, сумма находящихся в обращении гособлигаций могла достичь 6 трлн рублей, из них 1,77 трлн принадлежали нерезидентам, что соразмерно почти 30% от общего объема.

( Читать дальше )

Попытка обмануть ИИС - не сработала.

- 20 апреля 2017, 20:06

- |

ВТБ хорош тем, что выводит купоны по облигациям и дивиденды по акциям на банковский счёт. Даже с ИИС.

Провёл эксперимент с выводом средств через погашение ОФЗ.

Взял несколько ОФЗ 25080, у них погашение 19.04.2017. А вдруг выведут средства от погашения тоже на банковский счёт?

Не сработало — сегодня купонный доход пришёл на банковский счёт, а средства от погашения на ИИС.

Если очень нужен вывод денег, можно взять с плечом ОФЗ перед выплатой НКД, и получить 5% НКД. Но стоимость операции примерно 0.05% комиссии за покупку разделить на 5% нкд к выводу = 1% за вывод.

Почему ОФЗ — потому что по ним налог не удерживается.

ОФЗ для населения

- 20 апреля 2017, 15:03

- |

Сегодня на сайте Министерства Финансов появилась презентация Облигаций Федерального Займа для населения. (http://minfin.ru/common/upload/library/2017/04/main/2017.03.23_Prezentatsiya_OFZ-n.pdf)

Срок 3 года, минимальное вложение от 30 тыс. руб до 15 млн, полугодовой купон. И конечно комиссии банка/агента: Зависит от стоимости приобретаемых облигаций без учета накопленного купонного дохода: до 50 тыс. рублей – 1,5%, от 50 до 300 тыс. рублей – 1%, более 300 тыс. рублей – 0,5%, (а при предъявлении к выкупу еще 1,5%)

PS В презентации Минфина сразу написано «Население как потенциальный инвестор в ГЦБ-Физическому лицу как инвестору присущи следующие особенности: низкий уровень финансовой грамотности», при таких комиссиях банка, не удивительно.

Что будет с Россией, когда геополитический туман рассеется?

- 20 апреля 2017, 07:07

- |

После американских ударов по Сирии повысилась внешнеполитическая напряженность, отношения между США и Россией опустились до уровня, который стороны характеризуют как опасный. Реакция российского фондового рынка была острой, особенно в первые дни, когда опять зазвучали призывы расширить антироссийские санкции. Но затем напряженность спала и долгосрочные факторы, влияющие на российскую экономику и фондовый рынок, повысили свою актуальность.

Геополитические риски спровоцировали ралли на рынке сырья: цены на золото достигли полугодового максимума, нефтяные котировки продолжили своё апрельское ралли, показав рост с конца марта более чем на 10%. Но поначалу реакция рубля была негативной, он упал более чем на 2% в первые два дня после ударов по Сирии. Однако всего за неделю отыграл все потери, вернувшись к двухлетним максимумам. Неужели жадность кэрри-трейдеров лишила их разума и страха? А может, есть фундаментальные причины дальнейшего укрепления рубля?

Снижение индекса ММВБ относительно стабильности уровня риска российских облигаций (стоимости страховки от дефолта по облигациям в иностранной валюте).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал