Офз

Банк России опубликовал оценку инфляционных ожиданий населения: 12.1% против 12.2% месяцем ранее

- 14 декабря 2022, 17:49

- |

Банк России опубликовал оценку инфляционных ожиданий населения, они практически не изменились: 12.1% против 12.2% месяцем ранее. Оценка наблюдаемой населением инфляции в декабре снизилась до 16,3% с 17,6%.

Инфляционные ожидания — это важный фактор, который ЦБ учитывает при принятии решения по ставке. Очередное заседание совета директоров Банка России по ДКП пройдет в пятницу, 16 декабря.

www.cbr.ru/Collection/Collection/File/43544/inFOM_22-12.pdf

- комментировать

- Комментарии ( 0 )

Обзор прессы 13.12.22: FixPrice в ОАЭ, газ в Европе, ОФЗ, горит Звезда

- 13 декабря 2022, 09:33

- |

С фиксацией на Эмиратах: Сеть Fix Price планирует выход в ОАЭ

www.kommersant.ru/doc/5719839

Встречная мерзлота: Что может прийти в Европу вместо российского газа

www.kommersant.ru/doc/5719936

От денег ждут подорожания: Краткосрочные ОФЗ пользуются повышенным спросом

www.kommersant.ru/doc/5719881

В Петербурге загорелось здание на заводе «Звезда»

www.vedomosti.ru/society/news/2022/12/13/954972-v-peterburge-zagorelos-zdanie-na-zavode-zvezda

«Яндекс» представит собственный электросамокат

www.rbc.ru/business/13/12/2022/63980ae09a7947ce265f1abc

«Газпром нефть» ищет новых партнеров: Компания хочет быстрого ввода соглашений о сервисных рисках

www.kommersant.ru/doc/5719059

Косяк отражения доходности на сайте "Comon" при погашении ОФЗ

- 09 декабря 2022, 13:16

- |

Всем привет! Информация может быть полезной для авторов стратегий в финаме.

В одно прекрасное утро (вчера) обратил внимание на то, что моя стратегия резко начала показывать просадку сразу на 30% за день, хотя сам счет остался без изменений. Естественно в рейтинге стратегий она опустилась намного ниже.

Сразу обратился в поддержку «Comon» через электронную почту, т.к. телефона у них нет, с просьбой разъяснить ситуацию и откорректировать их косяк (вернее телефон есть «финамовский», но на том конце провода советуют писать на почту «Comon» напрямую).

Зная, что поддержка, мягко говоря не оперативно отвечает на обращения, решил попробовать найти ответ сам. Обратил внимание, на то что сумма «просадки», равна сумме погашенных накануне ОФЗ 26220. Решил, что система посчитала списанные ОФЗ как просадку по счету, а сумму погашения не учла или учла, как пополнение счета.

( Читать дальше )

Инфляция в РФ в 2022г ожидается на уровне 12,2% - В.Путин

- 09 декабря 2022, 13:04

- |

«Инфляция в этом году будет примерно 12,2%, по итогам следующего квартала может к 5% подойти, а может быть и ниже. У нас очевидный тренд на снижение инфляции», — сказал президент.

«Спад будет в этом году 2,9%, в следующем году ожидаем 0,9%, дальше будем двигаться в позитивном тренде», — добавил он.

Минфин вышел на рынок внутреннего долга. Во флоутере очередное крупное размещение, перед этим банки заняли в РЕПО ₽1 трлн.

- 09 декабря 2022, 09:51

- |

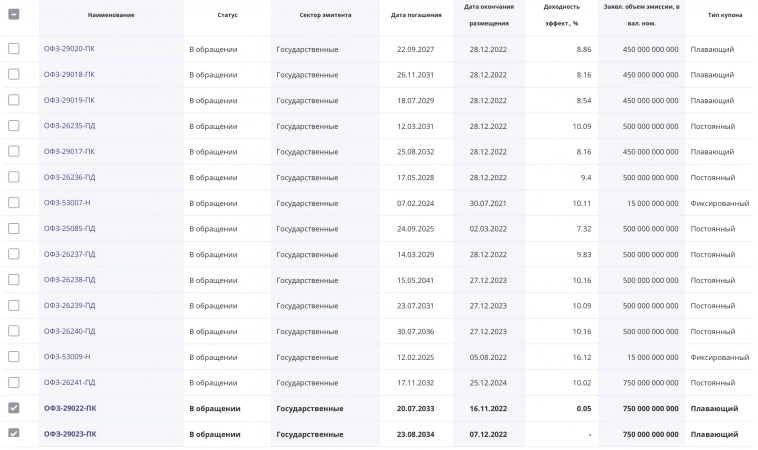

🇷🇺🏦 Минфин в очередной раз вышел на рынок внутреннего долга. Кажется, что правительство испытывает дефицит бюджета. Инвесторы могли наблюдать второе внушительное размещение во флоутере, которое как бы нам намекает, что аппетиты Минфина растут. Всего же на рынок было предложено ОФЗ трёх типов:

▪️ Флоутер ОФЗ—29023 (переменный купон, погашение в 2034)

▪️ Классика ОФЗ—26237 (погашение в 2029)

▪️ Линкер ОФЗ—52004 (погашение в 2032, с индексируемым номиналом)

Средневзвешенная доходность в классике составила 9,87%, бумаг было продано на ₽28,87 млрд при спросе в ₽247,75 млрд. В линкере спрос составил ₽39,89 млрд, а продано было по номиналу ₽29,9 млрд, средневзвешенная доходность — 3,33%. Самое интересное случилось с флоутером. При спросе ₽910,7 млрд, было размещено на ₽750 млрд по средневзвешенной цене в 96,18. Как итог Минфин разместил на ₽808,8 млрд в этот день.

( Читать дальше )

портфель из ОФЗ

- 09 декабря 2022, 00:06

- |

Какие могут быть варианты портфеля только из ОФЗ? Может кто скинет варианты. В сети посмотрел, что есть, это теория. Теперь интересно кто как сделал на практике.

Если вопрос глупый, прошу не смеяться. Все когда то начинали с нуля.

Сумма портфеля — 500.000.

Как сохранить деньги в 2023 году? / Что делать со своими сбережениями в России? Инвестиции в Кризис

- 08 декабря 2022, 17:04

- |

Обсуждаем сегодня оставшиеся варианты сохранения и инвестирования средств в России. Где найти доходность, но с минимальными рисками на кошелька и для нервов? Есть ли надежные варианты сохранения денег в валюте? Говорим об этом сегодня.

( Читать дальше )

QE по-русски, или как найти заявки от двух банков на 350 и 400 млрд. по согласованной цене.

- 08 декабря 2022, 14:18

- |

▶️ На днях Банк России предоставил банкам в РЕПО на месяц 1 трлн руб. А сегодня два крупных банка выставили несколько заявок якобы по разным ценам и купили почти весь объем 750 млрд по номиналу при цене 96.18%, что

на 1.5% дешевле вторичного рынка аналогичного флоутера 29017 и на 3+% дешевле более коротких 5-летних флоутеров, торгующих ближе к номиналу 99.5%. Все аналогичные флоутеры имеют одинаковые условия — купон 4 раза в год по ставке RUONIA (она следует за ключевой ставкой), различается только срок до погашения.

( Читать дальше )

Директор департамента долгового рынка Мосбиржи рассказал про тренды сегмента в 2022 году

- 08 декабря 2022, 14:02

- |

В 2022 году долговой рынок кардинально изменился, отметил директор департамента долгового рынка биржи Глеб Шевеленков в ходе «Российского облигационного конгресса» Cbonds.

Шевеленков выделил несколько основных трендов:

— В этом году размещения проводили в основном «корпораты», а банки снижали свою долю. Так, по состоянию на конец ноября на бонды компаний приходилось 86% против 48% на конец 2021 года.

— В основном облигации размещают эмитенты первого эшелона. Их доля выросла с 41% до 65% в структуре объема первичных размещений. Доля облигаций второго эшелона сократилась с 43% до 27%.

— Андеррайтеры стали больше покупать при размещении облигаций, а затем активнее продавать их на вторичном рынке. «Мы заметили как тяжело в этом году андеррайтерам размещать», — отметил он. Так, доля андеррайтеров при покупке из общего объема размещений выросла с 18% до 23%.

— Изменилась база инвесторов на первичном рынке бондов.

( Читать дальше )

Привлеченные от ЦБ средства банки одолжили Минфину

- 08 декабря 2022, 13:44

- |

Фактическое повторение рекорда трехнедельной давности стало возможно благодаря предоставленной банкам ликвидности и крупным погашениям ОФЗ. По мнению экспертов, при сохранении ситуации Минфин продолжит активные заимствования, чтобы сэкономить средства ФНБ.

Подробнее – в материале «Ъ».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал