Офз

Итоги недели 06.06.2019. Киселёв о либертарианстве. Курс доллара и нефть

- 06 июня 2019, 16:42

- |

Киселёв о либертарианстве в контексте Украины

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

ОПЕК+, ПМЭФ и визит главы Китая Си Цзиньпина как факторы поддержки нашего рынка

- 05 июня 2019, 14:58

- |

Российский рынок акций

Индекс ММВБ установил новый максимум в районе 2740 пунктов и откатился в основном благодаря акциям Газпрома. Снижение нефтяных котировок, торговые войны, пересмотр темпов роста ВВП в сторону снижения со стороны Всемирного банка не дают возможности развиться широкому ралли на российском рынке акций. Но пока, есть основания для продолжения роста нашего рынка за счет возможного восстановления нефтяных котировок на ожиданиях продления сделки ОПЕК+, за счет улучшения внешнего фона, а также под влиянием возможных позитивных новостей с Петербургского международного экономического форума и государственного визита Си Цзиньпина в Москву.

Цель по индексу ММВБ до конца недели 2770 пунктов.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи ставки в привычных, относительно комфортных диапазонах. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,3-7,6%, USD 2,0-2,4%, по недельным — RUB 7,5-8,0%, USD 2,0-2,4%.

( Читать дальше )

Аукционы ОФЗ Минфина или путеводная нить "Ариадны"......

- 05 июня 2019, 09:38

- |

средств бюджета в банковские депозиты с плавающей ставкой, привязанной к ставке

RUONIA. Средства размещаются на 182 дня, лимит аукциона — 100 млрд рублей.

Министерство финансов России проведет аукционы по продаже облигаций

федерального займа с постоянным купонным доходом (ОФЗ-ПД) серии 26227 в объеме

остатков, доступных для размещения, а также ОФЗ-ПД серии 26229 в объеме 20 млрд

рублей.

ОФЗ-29010 интересна как с технической, так и фундаментальной точек зрения

- 04 июня 2019, 14:24

- |

С июня прошлого года в ОФЗ данной серии развивается падающий тренд, который ускорился с октября. Так за последние восемь месяцев потери выпуска составили около 7 фигур. Как результат, с апреля по июнь прорисовалось двойное дно, а в последние дни наметился рост котировок при увеличении объема торгов. Мы считаем это очень позитивным знаком, увеличивающим вероятность становления растущего тренда.

Теперь немного о фундаментальной стороне вопроса. Ставка полугодового купона привязана к средней ставке РУОНИА, которая выросла за последние 6 месяцев. В такой ситуации следующий купон, который начнется 26 июня, будет выше текущего. Однако даже в условиях неизменного купона доходность облигаций составляет 7.83 годовых, что на 20 пунктов превышает доходность четырехлетнего и более коротких выпусков. С нашей точки зрения это несправедливо. Так, кривая доходности имеет нормальный вид (доходности растут по мере увеличения срока до погашения облигаций), что означает отсутствие ожиданий по снижению ставок в среднесрочной перспективе. В такой ситуации облигацию с переменным купоном даже с дальним сроком погашением можно сравнивать с шестимесячной или годовой с постоянным купоном. Следовательно, доходность должна быть около 7.63, что соответствует цене в 112 процентов от номинала, означая потенциал роста минимум в 2 процента от текущих уровней. При этом стоит отметить, что облигация должна себя будет хорошо вести как при падении ставки, так и при ее росте.

Таким образом, как с технической, так и фундаментальной точек зрения, мы рекомендуем этот выпуск к покупке.

Подробнее

Что такое «украинский фондовый рынок»?????

- 04 июня 2019, 14:16

- |

Есть мнение, что в Украине нет фондового рынка как такового, а его роль – чисто номинальная. Исходя из крайне небольших объемов торгов (даже по сравнению с соседними странами) данное мнение является оправданным. Но, что же реально представляет собой фондовый рынок Украины?

Дело в том, что сегодня 90% биржевых операций в Украине приходиться на ОВГЗ (по данным ПФТС). Следовательно, ни о каком ликвидном рынке акций или корпоративных облигаций говорить не приходится. Весь объем денежных средств инвесторов берут на себя ОВГЗ. Такая ситуация стала возможной благодаря высокой учетной ставке НБУ, что напрямую ведет к повышению доходности ОВГЗ.

Действительно ли факт преобладания ОВГЗ является негативным фактором?

Конечно же, с точки зрения экономики, лучше, чтобы деньги инвесторов попадали напрямую на предприятия в виде выданной ссуды или участия в капитале. В случае с покупкой ОВГЗ вы просто финансируете (перекрываете) кассовые разрывы в бюджете страны, получая при этом приличное, по мировым меркам, вознаграждение.

( Читать дальше )

Минфин "куловодит" пока ситуацией ? вся наркомания еще впереди.....

- 04 июня 2019, 09:39

- |

России с 5 июня 2019 года будут доступны облигации федерального займа с

постоянным купонным доходом (ОФЗ-ПД) серии 26229 с погашением в ноябре 2025 года

в объеме 450 млрд рублей и ОФЗ-ПД серии 26230 с погашением в марте 2039 года в

объеме 300 млрд рублей, говорится в сообщении на сайте ведомства.

Конкретные даты аукционов, в которые среднесрочный выпуск ОФЗ-ПД 26229 и

«длинные» ОФЗ 26230 будут предлагаться Минфином к продаже, будут определяться

исходя из рыночной конъюнктуры.

Таким образом, Минфин впервые выводит на рынок двадцатилетние бумаги,

которые станут самыми «длинными» по дюрации ОФЗ. До настоящего времени самыми

«длинными» выпусками были пятнадцатилетние бумаги.

Выпуск ОФЗ-ПД 26229 имеет 13 купонных периодов, купонная ставка установлена

в размере 7,15% годовых (1-й купон — 32,91 рубля, 2-13-й купоны — 35,65 рубля).

Выпуск ОФЗ-ПД 26230 имеет 40 купонных периодов, купонная ставка установлена

в размере 7,70% годовых (1-й купон — 26,58 рубля, 2-40-й купоны — 38,39 рубля)

Итоги мая. Газпром: мечты сбываются!)

- 03 июня 2019, 10:13

- |

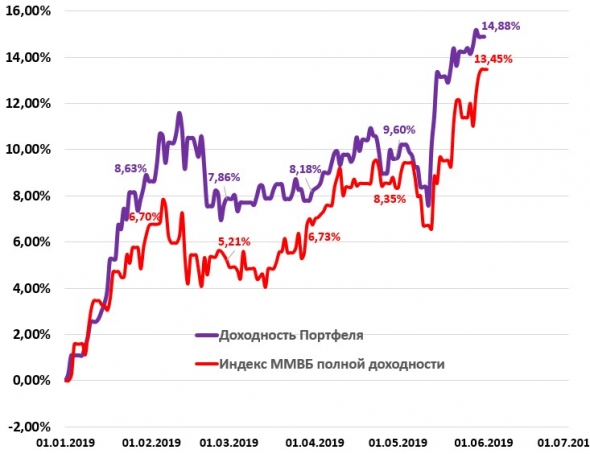

Здравствуйте, уважаемые читатели, завершился самый жаркий месяц в этом году – май. Пришло время подвести промежуточные итоги. Мой портфель за этот месяц вырос на 5,28%, против роста индекса на 5,1%.

На столь сильную динамику моего портфеля и индекса в целом оказали акции Газпрома, которые сильно выросли на новости о том, что правление рекомендовало новый размер дивидендов по итогам 2018 года – 16,61 руб. на акцию, против 10,43 руб. предложенных ранее.

Увидев данную новость, я немедленно купил акции на 25% своего портфеля по 177 руб., продав ОФЗ, акции РусГидро и взяв небольшое плечо под спекулятивную позицию.

После роста до 195 рублей я продал спекулятивную часть оставив инвесторскую позу, которая для меня комфортна в этих акциях.

Значение данной новости для акций Газпрома колоссальное, повышение выплат дивидендов означает, что Газпром готов в будущем платить дивиденды в размере 50% чистой прибыли, а это сулит огромную дивидендную доходность. Потому рынок сразу переставил котировки на более справедливый уровень.

( Читать дальше )

Итоги май 2019 г. Обзор портфеля.

- 02 июня 2019, 18:17

- |

Про рынок нефти в мае можно сказать: начали за здравие, закончили за упокой.

С 1 мая Вашингтон больше не предоставляет странам, импортирующим иранскую нефть, освобождения от санкций. В ответ на это Иран пригрозил перекрыть Ормузский пролив. Также Хуситы атаковали нефтяные танкеры, а также другие нефтяные объекты принадлежащие Саудовской Аравии и ОАЭ.

( Читать дальше )

ОФЗ

- 31 мая 2019, 16:44

- |

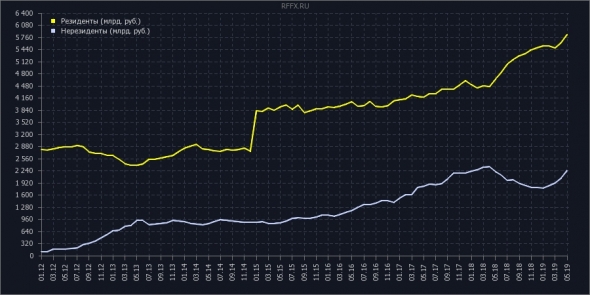

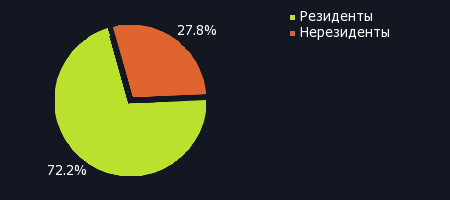

общий обьем: +5.4% (8073 млрд. руб. против 7661 в марте)

нерезиденты: +9.6% (2242 млрд. против 2046)

резиденты: +3.8% (5831 млрд. против 5615)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал