ПРогноз

Лонг по золоту

- 23 мая 2019, 12:33

- |

Добрый день. это мой первый смарт лаб прогноз. Топить буду за золото. Разумеется — это не официальная оферта, поэтому без лишних подробностей. Рост цены золота, отмеченной линиями Фибоначчи (0-100), не мог продолжаться вечно (односложных, однонаправленных движений без коррекции не бывает). По окончании этого роста состоялась большая коррекция (Фибоначчи показывает, что на 50% к зелёному движению), а это значит, что появились свободные деньги, которыми трейдеры смогут заплатить за дальнейший рост, чему есть и подходящие, зелёные новости (Базель-3). Всем удачи.

Картина дня 23.05.2019. НЕФТЬ

- 23 мая 2019, 07:58

- |

Приветствую!

Локально

Пролили цену в в начало лонгового окна 70.45-68.89

С этого окна, даже в рамках шорта на перелой, вероятны как минимум высокие отскоки, или же запилы в этом диапазоне.

Интрадей

Ситуация на утро

На данный момент торгуемся на уровне 70.45 — место это лонговое, шорты отсюда только после пробоя и ретеста уровня снизу.

Если прямо с текущих прольем ниже, то нужно смотреть лонги в окне 69.89-69.59, которые очень возможно дадут подержать подольше. Все уровни ниже также априори лонговые, какие то шорты правильно смотреть после отскока. По факту видеть откуда он будет и какой.

Если прямо с текущих дернут вверх, то начиная от 71.83 все уровни выше — шортовые, это там где логично закончиться отскоку, далее нужно смотреть по факту, важно как снизу постоим, чем дольше стоим и медленней отрастаем, тем крепче в моменте лонги.

( Читать дальше )

Индикатор «Boom-Bust» предрекает мрачное будущее для фондового рынка США

- 22 мая 2019, 23:56

- |

На ZeroHedge опубликовали интересную диаграмму с динамикой индикатора «Boom-Bust». Вкратце, он представляет собой соотношение между индексом цен промышленного сырья и количеством первичных заявок на пособие по безработице. Чем дороже сырье и меньше количество уволенных работников — тем больше значение индекса и лучше состояние американской экономики. Эскалация торговой войны между Китаем и США в последний месяц обрушила этот индикатор к минимальным значениям за 2018–2019 годы:

(Сравнение динамики индекса S&P500 и индекса « Boom-Bust» за 2018–2019 годы)

Как видно из графика, это может предрекать еще одну мощную коррекцию фондового рынка США в ближайшие месяцы, тем более что Трамп не собирается сбавлять накал страстей в отношениях со своим главным торговым партнером. Да и рост напряженности в отношениях с Ираном также не способствует стабильности фондового рынка (хотя и может подбросить сырьевые цены вверх — во вред мировой экономике).

( Читать дальше )

Мираторг хочет юридически закрепить владение страной

- 21 мая 2019, 20:26

- |

Никто более не вправе использовать без разрешения правообладателя сходные с его товарным знаком обозначения в отношении товаров, для индивидуализации которых товарный знак зарегистрирован, или однородных товаров, если в результате такого использования возникнет вероятность смешения.

Про завтрашний баттл Левченко и Шишкина (Змея)

- 21 мая 2019, 12:03

- |

( Читать дальше )

ИИС все

- 21 мая 2019, 11:26

- |

Минфин намерен к 2020 году свернуть оформление ИИС с налоговым вычетом за взнос

Минфин России обсуждает постепенное сворачивание к 2020 году возможности для инвесторов открывать индивидуальные инвестиционые счета (ИИС) первого типа — с налоговым вычетом за взнос. Об этом заявил замминистра финансов Алексей Моисеев, выступая на конференции «Российский фондовый рынок 2019». По словам замглавы Минфина, подобный инвестиционный инструмент уже выполнил свое предназначение — привлек частных инвесторов на внутренний рынок.

«ИИС первого типа был инструментом для стартапа, для того, чтобы привлечь людей в этот инструмент. Надо из него потихонечку выходить. Я думаю, дискуссия началась, мы, конечно, ничего не будем делать шашкой, запрещать задним числом, завтра и тому подобное, но дискуссия по тому, как инструмент сокращать, она в течение года пройдет, и к какому-то решению мы придем. <…> ИИС, особенно первого типа, это инструмент, который нам никогда не нравился. Потому что это некий кредит на получение дохода, который еще не получен», — отметил Моисеев.

Постепенный отход от ИИС первого типа должен сопровождаться с улучшением условий по ИИС второго типа, подчеркнул замминистра финансов. Он, однако, не уточнил, какие послабления будут даны тем инвесторам, кто выбирает ИИС с налоговым вычетом с полученного дохода.

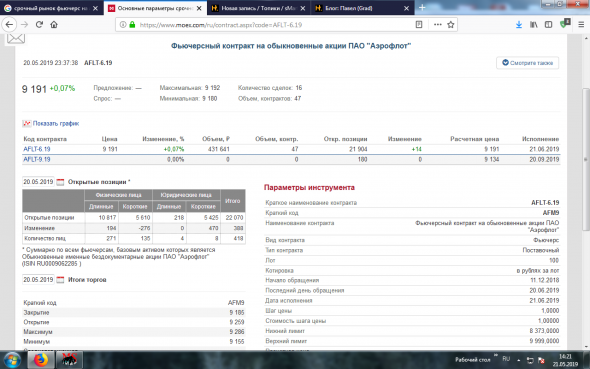

Честно о трейдинге или СОТ (ОИ) на Аэрофлот - потенциальный кратковременный разворот.

- 21 мая 2019, 09:55

- |

Я всегда вас рад видеть)))

СОТ (ОИ) — это открытый интерес, открытые позиции участников рынка: Физ. лиц и юр. лиц.

Развороты на рынке происходят исключительно при экстремальных значениях от 90% и выше.

В данное время СОТ составляет 96% коротких позиций у юридических лиц.

Кол-во открытых позиций у обеих групп разное, это означает, что в акциях Аэрофлота не достигнут баланс сил.

Иными словами, на существенный разворот не стоит надеяться, только на кратковременный отскок.

В ближайшие дни юр. лица будут сокращать короткие позиции и наращивать длинные против физ. лиц.

Дневной график.

( Читать дальше )

Нефть по 60 долл. как жертва обманчивости спекулятивного спроса

- 21 мая 2019, 08:03

- |

Удивительные вещи происходят с нефтью. Внутри ОПЕК ведутся консультации о наращивании (!) добычи. И консультации пока что бесплодные. Т.к. добыча – уже на исторических максимумах повсеместно и во всем мире. Даже фактическое выбытие Венесуэлы из числа значимых нефтедобывающих держав не сказалось на балансе мирового производства.

• Поведение ОПЕК понятно. Лучше нарастить добычу и сгладить рост цены, чем получить продолжение роста, скажем, к 80 или 85 долл./барр. по Brent, и затем жесткую коррекцию.

• Но причиной роста нефтяных цен и их устойчивости к давлению предложения выступает, думается, не коммерческий, а инвестиционный или, точнее, спекулятивный спрос.

• Фондовые рынки по всему земному шару имеют тенденцию к повышению. Да, она сопровождается болезненными коррекциями, но до сих пор остается в силе. И связана с мягкой денежной политикой ведущих мировых экономик, в первую очередь США, Японии и ЕС.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал