Перспективы

Все, что нужно знать о Венесуэле и ее будущем

- 26 января 2019, 18:59

- |

О Венесуэле и чавизме по-простому. В рамках программы помощи фейсбук-аналитикам.

1. Венесуэла была богатейшей страной Южной Америки. Собственно богатство это сослужило ей плохую службу. Инженеры, врачи, банкиры, предприниматели и так далее – во время бурного роста нефтянки с середины 20го века — они все оказались «завозными». Местная белая элита вместо того чтобы растить собственный средний класс импортировала его, как предмет премиального потребления – в обмен на нефтяные сверхдоходы. Одних португальцев там оказалось под полмиллиона, при том что это не самая большая диаспора.

2. Собственно идея чавизма – если очистить его от шелухи – это и есть перераспределение доходов от «плохих» парней — белой элиты, купленного ею среднего класса, ее же «заморских хозяев» из США и Европы – к «хорошим» — индейцам, креолам, мулатам, самбо. Популярность Чавеса в народе и первые объективные успехи его правления связаны были именно с масштабными социальными проектами, увеличивавшими доступ социальных «жертв» из местных к образованию, здравоохранению, чистой воде, социальной помощи и так далее. Кроме того, опора на армию (а армию надо было вырвать из под контроля «белой элиты», сформировать собственное офицерство) подразумевала необходимость экспоненциального роста расходов на покупку лояльности силовиков.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 62 )

В ожидании ПОТЕРЯННОГО десятилетия...

- 23 января 2019, 21:31

- |

На экономическом форуме в Давосе гендиректор UBS высказался довольно интересным образом насчет политики центральных банков в нынешней стадии бизнес цикла - «Поэтому, думаю, нормализация денежной политики произойдет не в этом бизнес-цикле, а в следующем, а пока центробанки будут реагировать на замедление экономики.»

Не совсем понятно, как это будет выглядеть в реальной жизни. Очевидно, что нынешний бизнес цикл заканчивается и в отличие от предыдущих бизнес циклов, ставки и так находятся на рекордно низких уровнях, а в Европе так вообще на отрицательной территории. Если раньше центробанки во время рецессии всегда понижали ставку, то сейчас такой опции не будет. Патроны то уже все израсходованы. Даже у ФРС очень мало пространства для маневра. Ставка на уровне 2.5% в США не должна вводить в заблуждение. Для сравнения, на пике предыдущего бизнес цикла в 2007 году ставка была 5.25%.

По сути, уникальная ситуация сейчас сложилась: бизнес цикл заканчивается в условиях сверхмягкой монетарной политики ведущих центробанков. Это подтверждает мою мысль о пациенте (мировая экономика), который давно находится под капельницей и его организм уже не может самостоятельно функционировать (подробно про это писал в телеграм-канале https://tele.click/MarketDumki/865).

( Читать дальше )

Ожидания среднесрочного роста цены нефти пока не находят реализации

- 17 декабря 2018, 10:31

- |

Цена нефти марки Брент и на прошлой неделе продолжила колебания вблизи 60 долларов за баррель. Попытки роста пресекались новыми распродажами.

Прошедшая с заседаний ОПЕК и ОПЕК+ неделя показала, что рынок неоднозначно воспринимает полученные там решения. С одной стороны, сокращение добычи странами ОПЕК+ являются большим успехом договаривавшихся сторон. Они в условиях сильнейших противоречий смогли выработать единое компромиссное решение. Здесь можно вспомнить предыдущий успех договоренностей ОПЕК+, полученных два года назад. Тогда добычу договаривались сокращать на 1,8 Мб/д и, что самое главное, смогли эти договоренности не только выполнить, но и даже регулярно их перевыполняли. Результатом таких сокращений было снижение избыточных мировых запасов нефти, свидетельствующее о ликвидации профицита предложения, а также связанное с этим повышение нефтяных цен. Поэтому факт возникновения 7 декабря новых договоренностей был встречен рынком кратковременным ростом цены нефти.

( Читать дальше )

Цены нефти хотят проверить на прочность уровни пробитых максимумов

- 08 октября 2018, 12:15

- |

Скандалом прошедшей недели можно было назвать заявление наследного принца Саудовской Аравии Салмана Аль Сауда в интервью агентству Блумбергс. С некоторыми его утверждениями можно согласиться. Например, вполне можно допустить, сценарий [принца], в котором до 2030 года спрос на нефть будет продолжать расти примерно на 1-1,5% ежегодно. «Поэтому мы не считаем, что в этой области существует какой-либо риск для Саудовской Аравии. Сегодня никто не говорит о самолетах, которые летают на электричестве, или о кораблях, которые передвигаются в море с помощью электричества. Добавим к этому спрос со стороны нефтехимии сейчас и через 10, 20, 30 лет». Отсюда можно сделать вывод, что как минимум спрос на нефть не может исчезнуть при любых сценариях развития, в том числе даже при полной победе электромобилей. Но даже для сценария повальной «электромобилизации» выглядит слишком одиозным его выказывание, касающееся России. По его мнению, в 30-е годы ряд нефтедобывающих стран, в том числе Россия, почти полностью, если не совершенно, прекратят добычу нефти и уйдут с рынка. А вот Саудовская Аравия будет поставлять больше нефти в будущем, несмотря на растущее количество электромобилей. Основой для оптимизма принца является то, что себестоимость добычи нефти в СА является самой низкой среди крупнейших добывающих стран. С мнением СА как минимум приходится считаться поскольку она не только входит в текущую тройку лидеров по добыче нефти (Россия, США, СА), но также обладает крупнейшими легко извлекаемыми запасами.

( Читать дальше )

Наступающий октябрь будет для рынка нефти весьма важным и волнующим

- 01 октября 2018, 11:52

- |

Для мировых рынков на прошедшей неделе наиболее важным было заседание ФРС, в результате которого регулятор в очередной раз поднял ставку на 0,25%, проигнорировав «твиттерную» критику Трампа. При этом ФРС, «оправдалось» за повышение ставки оптимистичным прогнозом по экономике, но отстояло свою независимость. Решения ФРС и далее будут влиять на самочувствие доллара, а через него и на динамику нефтяных цен. Но и без того прошедшая неделя для рынка нефти была весьма насыщенной.

Правда, стандартные недельные данные не отличались особенной экзотикой и информативностью. В пятницу стало известно, что число буровых в США на нефтяных месторождениях сократилось еще на 3 до 863 шт. Это уже вторая неделя подряд умеренного сокращения буровой активности в США. В Канаде процесс идет гораздо долее выражено. Там за 2 недели число работающих буровых сократилось сразу на 22 штуки или на 15%. Но это сокращение для Канады скорей сезонное, где к средине осени обычно наблюдается некоторое ослабление буровой активности. А вот в США кривая числа буровых уже 4 месяца показывает завидную стабильность вблизи 860 работающих буровых установок на нефтяных месторождениях.

( Читать дальше )

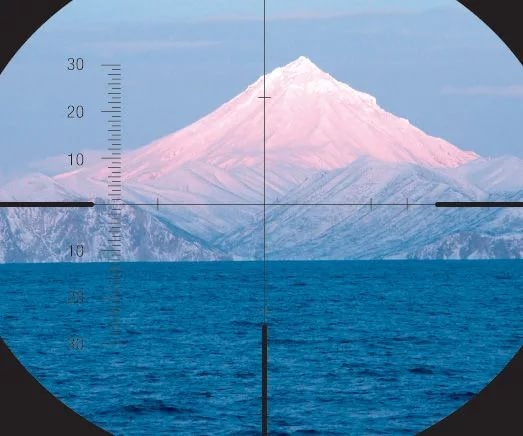

Вrent.Destination:76.50! или Мишки на Севере…

- 27 августа 2018, 03:43

- |

На основании данных среды был сделан предварительный анализ исхода Недели.

!!! конкретным сигналом к подъёму будут „пузыри“ в концевые цистерны главного балласта 75.15-75.40

там же проходит линия поддержки осн.восх.движения от дневки(красн.пунктир на графике)

цель та же=выход на перископную глубину 76.50

Прогноз оправдался, вышли на исходную:

На Неделях: клоз 76.13, выше значимой отметки 75.15 и выше пивот поинта 75.40… вернулись в бычью зону 76.10(момент истины недели для бычьего сценария) Достигли технической цели=max 76.42 –недобой, проверка на продавца, тестанули проколом линию поддержки осн.восх.движения от дневки.

Клозанули свечой

( Читать дальше )

Хотите разбогатеть? Присмотритесь к Кубе.

- 15 июля 2018, 22:58

- |

Помните, сколько стоили московские квартиры, здания и земля в начале 1990-х? Кто успел тогда хапнуть, тот уже 30 лет на работает. На Кубе открываются такие же перспективы. Кто успеет там хапнуть недвигу, будет обеспечен на всю жизнь. И еще детям останется отличное наследство.

Тернистый путь от континентальной финансовой модели к англо-американской

- 25 июня 2018, 13:07

- |

После дефолта 1998 года в России наступило десятилетие благополучия. Наряду с восстановлением и последующим ростом экономики демонстрировали опережающую динамику и ключевые фондовые индикаторы. В тот же период проходила постепенная приватизация госсобственности посредством механизмов IPO и SPO, что способствовало привлечению все большего внимания к фондовому рынку. Тогда состоялись публичные размещения ценных бумаг таких крупнейших российских компаний, как Сбербанк, Роснефть и ВТБ. Российская валюта после серьезного обесценения, с 2003 года взяла курс на восстановление. Всего за 4 года рубль укрепился против американской валюты более чем на 25%. Эта тенденция сохранялась вплоть до следующего кризиса, разразившегося уже в 2008-м году. Накануне последнего события, в период благоденствия, на государственном уровне была утверждена политика, направленная на развитие финансового рынка в России и превращение столицы в международный финансовый центр. Случившийся кризис, казалось, навсегда похоронил эти идеи. Однако, запущенные процессы, продолжили воплощать их в жизнь.

После дефолта 1998 года в России наступило десятилетие благополучия. Наряду с восстановлением и последующим ростом экономики демонстрировали опережающую динамику и ключевые фондовые индикаторы. В тот же период проходила постепенная приватизация госсобственности посредством механизмов IPO и SPO, что способствовало привлечению все большего внимания к фондовому рынку. Тогда состоялись публичные размещения ценных бумаг таких крупнейших российских компаний, как Сбербанк, Роснефть и ВТБ. Российская валюта после серьезного обесценения, с 2003 года взяла курс на восстановление. Всего за 4 года рубль укрепился против американской валюты более чем на 25%. Эта тенденция сохранялась вплоть до следующего кризиса, разразившегося уже в 2008-м году. Накануне последнего события, в период благоденствия, на государственном уровне была утверждена политика, направленная на развитие финансового рынка в России и превращение столицы в международный финансовый центр. Случившийся кризис, казалось, навсегда похоронил эти идеи. Однако, запущенные процессы, продолжили воплощать их в жизнь.

( Читать дальше )

По какому пути пойдет рынок криптовалют: ждать ли нам роста?

- 13 июня 2018, 10:11

- |

Шестой месяц на криптовалютном рынке продолжается глубокая коррекция, уже достигшая 70% от декабрьских максимумов прошлого года. Многие в очередной раз кричат, что это крах всего рынка, пузырь схлопывается и скорее бежать. Разберемся, с чем связано такое падение и предположим, какое будущее ждет рынок криптовалют.

Для начала примем за данность тот факт, что, за редким исключением, графики цены 95% альткоинов копируют график биткоина и следуют за ним. Биткоин сейчас задает тон всего рынка, а капитализация практически всех альткоинов — это фикция. Дело в том, что большинство альткоинов нельзя напрямую конвертировать в фиатные деньги. Сначала необходимо перевести их в биткоины, а уже потом в рубли/доллары и т.д. Но это не означает, что альткоины не представляют для инвесторов никакого интереса. Для них действует простое правило: на долгосрочном временном промежутке они растут быстрее, чем растет биткоин, но и падают намного стремительнее (что мы сейчас и наблюдаем). Таким образом, я считаю, что грамотно выбранные альткоины в сравнении с биткоином являются куда более выгодной инвестицией по показателю риск/доходность. Для простоты восприятия, говоря в данной статье о будущем биткоина, я буду иметь в виду будущее всего рынка криптовалют.

( Читать дальше )

Эпоха ренессанса целлюлозно-бумажной промышленности

- 18 мая 2018, 16:40

- |

Давно хотел поделится с Вами интересным наблюдением. Я думаю, у всех сейчас складывается впечатление, что бумажная индустрия уходит в прошлое, однако это не так. Происходит структурная трансформация. Да, писчая бумага – это продукт – аутсайдер. Бумага вытесняется под воздействием вездесущей диджитализации. Но в это же время диджитализация привела к буму онлайн торговли, и, как следствие, к росту упаковочной индустрии. Таким образом, депрессия на рынке бумаги с лихвой компенсируется ростом рынка тарного картона. Также быстро растет спрос на санитарно-гигиенические изделия или как их называют на западе – тиссью. По данным McKinsey мировой рынок тарного картона в натуральном выражении растет в среднем на 2.5% в год, тиссью ещё быстрее – 3.5% (см. картинку).

К чему я это все? Компании, которые занимаются производством картонной упаковки и/или тиссью – отличные потенциальные цели для инвестиций. Мировой тренд роста скорее продолжится в этих сегментах. Однако рост не будет равномерным во всех географиях. Так, по прогнозам McKinsey, наибольший рост ожидается в Китае, прочей Азии, восточной Европе и Латинской Америке. Например, в России в последние 4-5 лет рост в натуральном выражении был такой: картон – 6%, тиссью – 4%. Но, к сожалению, в России пока нет публичных ЦБК. Ждем выхода на IPO Сегежского ЦБК, который принадлежит АФК Система. Правда его специализация — мешочная (крафтовая) бумага, которая все-таки несколько уступает в темпах роста обычному картону и тиссью.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал