Полюс золото

+100% за два дня: Лензолото выплатит рекордные дивиденды

- 08 июня 2021, 14:23

- |

Акции компании «Лензолото» выросли более чем на 100% с конца прошлой недели. Столь бурный рост бумаг связан с появившейся в пятницу информацией по дивидендам: компания планирует пустить на дивиденды всю чистую прибыль. В данный момент дивидендная доходность по обыкновенным акциям составляет 40%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Полюс взял ТОП-1 В МИРЕ по запасам золота - сравнили компанию с мировой ареной

- 07 июня 2021, 15:16

- |

Время прочтения: 5-7 минут

Интродакшн

Добрый день, уважаемые читатели, меньше месяца назад ПАО «Полюс» официально подтвердил запасы Сухого Лога по методике JORC, что выдвинуло компанию на первое место в мире по их объему. Нам стало интересно, а насколько компания недооценена/переоценена на международном рынке?

Сразу стоит оговориться, что тут приводим лишь сравнительный анализ Полюса с зарубежными аналогами. Если вам интересно знать справедливую стоимость акций — вот тут лежит большой разбор компании, который советуем предварительно прочесть, особенно, если словосочетание «Сухой Лог» вам неизвестно. А мы приступаем к сравнению.

Рынок:

Перед началом немного справочной инфы за 2020 год, которая понадобится для полного понимания:

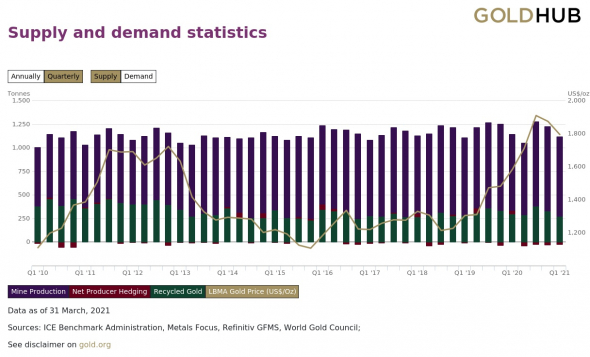

Таблица 1. Спрос на рынке золота 2020. Источник: World Gold Council

( Читать дальше )

Глава Полюсзолота дал интервью. Главное

- 07 июня 2021, 10:34

- |

- Стратегическая цель: дальнейшее повышение эффективности производства – снижение себестоимости добычи золота. На конец 2020 года себестоимость добычи составила $362 на унцию (в 2 раза меньше чем в 2013 году).

- Прогноз роста объемов производства в этом году за счет Наталкинского ГОКа, ЗИФ-5, Вернинской ЗИФа, Куранахской ЗИФа. Объем производства за последние семь лет вырос более чем на 60% — до 86 тонн в 2020 году. В 2014 году Полюс занимал десятое место среди крупнейших золотодобывающих компаний мира, по итогам 2020 года стал уже четвертым.

- Производство золота наносит меньший урон природе, чем добыча других металлов. На доллар произведенной стоимости выбросы при производстве золота почти в 6 раз меньше, чем в случае с алюминием, и в 11 раз меньше, чем при производстве стали.

- Полюс активно следует и внедряет лучшие экологические практики. Компания потребляет электроэнергию на 100% из возобновляемых источников. Почти 94% воды, используемая в производстве, используется повторно.

Полюс: лучший золотодобытчик в мире. Почти

- 05 июня 2021, 20:03

- |

Чем может быть интересна инвесторам

Самая высокая в отрасли эффективность. Полюс добывает золото низкозатратным карьерным способом. Операционные затраты несет в рублях, в то время как продажи золота привязаны к котировкам в долларах. Из-за этого рентабельность EBITDA составляет более 70% (!). У Полюса самые низкие издержки среди ведущих глобальных производителей: показатель ТСС в 2020 году составил $362 на унцию золота, AISC — $604 на унцию.

( Читать дальше )

Нужно больше золота

- 05 июня 2021, 17:40

- |

Новость вызвала бурные дискуссии, правда в основном макроэкономические. Предлагаю рассмотреть другой вопрос: а как же это отразится на рынке собственно золота (и золотодобывающий компаний).

I. О каком масштабе идет речь?

Размер кубышки — $185.9 млрд. Соответственно, 20% ФНБ — это $37.2 млрд. По текущим ценам ($1900/oz) — это эквивалентно 19.6 Moz или 555 тоннам.

Возникает закономерный вопрос: много это или мало? В плане объема физического — 28 кубических метров — объем небольшой жилой комнаты.

Сравним с объемом производства: этот «запрашиваемый» объем в превышает объем производства Полюса за весь 2020-й год в 7 раз, Полиметалла — в 14 раз.

Сравним с общемировым производством:

( Читать дальше )

История Лензолото близится к завершению - Финам

- 04 июня 2021, 17:39

- |

Причина ажиотажа – в том, что сегодня советом директоров компании рекомендовано распределить дивиденды за 2020 год в размере по 15 219,50 руб. на одну обыкновенную акцию и по 3 699,27 руб. на одну привилегированную акцию. Дивидендная доходность к вчерашним ценам акций превышает 62%. Закрытие реестра назначено на 13 июля 2021 года.

В основном эти рекордные дивиденды представляют собой долю акционеров в прибыли «Лензолото» от продажи «Полюсу» своего единственного актива – 94,4% акций АО «ЗДК „Лензолото“ в рамках процесса консолидации активов „Полюса“, которое проводилось в прошлом году. ПАО „Лензолото“ представляло собой оболочку для ЗДК „Лензолото“, которое ведет добычу рассыпного золота в Бодайбо.

В погоне за доходностью стоит иметь в виду, что мы присутствуем в конце истории „Лензолото“. Теперь ПАО „Лензолото“ остается практически без активов и вскоре после выплаты дивидендов может быть ликвидировано, о чем „Полюс“ сообщал в объявлении о начале консолидации активов АО „ЗДК “Лензолото». Пока неизвестно, будут ли при этом выкупаться акции ПАО «Лензолото» у оставшихся акционеров и по какой цене.Калачев Алексей

ГК «Финам»

В крайнем случае, оно останется «пустышкой». Есть риск, что после закрытия реестра акции компании могут упасть ниже, чем они стоили до объявления последних дивидендов.

Акции Лензолота взлетели на обманчивых дивидендах

- 04 июня 2021, 16:26

- |

Совет директоров компании Лензолото рекомендовал выплатить дивиденды за 2020 год в количестве:

- 15219.5 рублей на обыкновенную акцию

- 3699,27 рублей на привилегированную

Сегодня пятница, а вчера был четверг, а значит завтра будет суббота. Вот такое же логичное начало, как и во многих реп-хип-хоп песнях или как там их назвать по политкорректней? Большинство инвесторов от пятницы не ждут никаких сюрпризов и начинают уже заливать за воротник ещё с четверга.

Очухались они от вопроса: хотите ли получить большие дивиденды? От такого искушения инвесторы-новички отказаться не могли и как собачки погнались за «журавлём», пытаясь с ним взмыть в небеса.

( Читать дальше )

Полюс о запасах, затратах и финансировании Сухого Лога,

- 04 июня 2021, 10:11

- |

В результате бурения мы обнаружили новые рудные тела, оперяющие основную минерализацию, и после анализа этих результатов пришли к выводу, что глубокий горизонт месторождения может также оказаться вполне перспективным и заслуживает отдельной программы ГРР. Сейчас мы сфокусированы на глубоких горизонтах и флангах месторождения, где уже за первый квартал пробурили дополнительно 15 тысяч погонных метров. И в целом на этот год у нас в плане 25 тысяч погонных метров, но я думаю, что мы объективно пробурим больше

Какой именно плюс, пока сложно спрогнозировать, но он будет

Тот рост капзатрат, который мы зафиксировали после завершения scoping study, это, в первую очередь, изменение параметров производительности проекта. Второй фактор — инфляция, и добавление нескольких объектов инфраструктуры. На сегодня мы между стадиями предТЭО и ТЭО такой вариативности наблюдать уже не будем. Утвержденные технические параметры, если и будут меняться, то незначительно. Соответственно, капитальные затраты не должны претерпеть существенных изменений

Сейчас мы точно не рассматриваем этот вопрос (о привлечении стратегического партнера – ред.) Наш базовый подход — компания должна иметь какой-то free float на уровне холдинга, но по отношению к своим дочерним обществам является 100-процентным владельцем. Это можно отметить для всех наших «дочек». И чтобы привлечь партнеров даже на проектных уровнях, надо либо испытывать недостаток в средствах, либо в экспертизе

Даже с учетом принятия нового проекта по строительству ЗИФ-5 на Благодатном мы все равно находимся в комфортном диапазоне с точки зрения долговой нагрузки

Мы будем участвовать (в финансировании проектов строительства инфраструктуры — ред.), и было бы странно, если бы это было не так. Список так называемых узких мест довольно широкий: аэропорт, качество дорожного полотна и мостовых переходов

Степень нашего там участия и взаимодействия с региональными и федеральными властями, я думаю, будет варьироваться от объекта к объекту. Но мы рассчитываем на партнерские отношения по всем этим направлениям и, думаю, найдем понимание

https://emitent.1prime.ru/News/NewsView.aspx?GUID={6153444D-016D-439C-876A-28A4CD879AB1}

https://emitent.1prime.ru/News/NewsView.aspx?GUID={094A4B6D-E5CC-4E57-A223-69C180A98E6C}

https://emitent.1prime.ru/News/NewsView.aspx?GUID={B199B53E-0CB7-4449-8C16-18D789E943BC}

https://emitent.1prime.ru/News/NewsView.aspx?GUID={152DEDD5-7F7D-4409-B2EF-E07368C4882B}

ДТС №1: Как заработать на дивидендах Полюса, ИнтерРАО и Фосагро 03.06.2021

- 03 июня 2021, 08:38

- |

ДТС №1: Как заработать на дивидендах Полюса, ИнтерРАО и Фосагро 03.06.2021

Введение

03.06.2021 последний день с дивидендами торгуются акции Полюса (PLZL), ИнтерРАО (IRAO) и Фосагро (PHOR). Уже в пятницу 04.06.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

Перспективен ли сектор золотодобычи

- 02 июня 2021, 14:04

- |

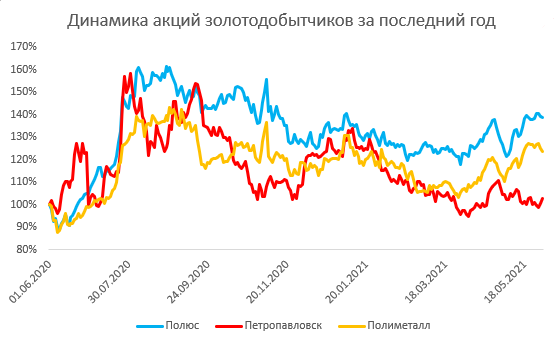

На фоне снижения реальной доходности по 10-летним облигациям (c -0,71 до -0,84) с начала апреля мы наблюдаем активный рост золота: оно выросло на 15% с $1676/унц. до $1916/унц., и тренд на рост продолжается. За последние 2 месяца акции Полиметалла и Полюса прибавили 17-18%, а Петропавловска — только 7%. В сложившейся ситуации золотодобытчики ощущают себя на коне.

При этом, если вы долгосрочный инвестор в акциях золотодобывающих компаний, вам важен рост бизнеса в натуральных объемах, независимо от волатильности цен. По этой причине мы решили проанализировать новые проекты золотодобытчиков, чтобы понять, насколько каждая из компаний сможет нарастить производство золота в ближайшие годы.

В статье мы расскажем:

- как нарастит производство золота каждый из золотодобытчиков в ближайшие 5–7 лет;

- считаем ли мы отрасль перспективной в текущий момент (спойлер: да).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал