Портфель инвестора

Портфель на 1 этап конкурса им. В. Петрова

- 07 апреля 2024, 09:48

- |

Вот такой план на следующую неделю. В принципе эти позиции у меня есть в реальном портфеле

Вот такой план на следующую неделю. В принципе эти позиции у меня есть в реальном портфеле ( Читать дальше )

- комментировать

- Комментарии ( 0 )

Еженедельный обзор портфелей 01 апреля - 07 апреля 2024

- 07 апреля 2024, 09:01

- |

📈 Обзор рынков

СиПишник падает. МосБиржа и Биток ракетят.

S&P 500 ▼ 0,95%

Индекс МосБиржи (IMOEX) ▲1,89%

Bitcoin ▼2,79%

📊 Обзор портфелей

Акционная часть растёт вверх вслед за индексами, а вот облигации (ИИС мой и супруги) уверенно идут к локальным минимумам. Мой индивидуальный инвестиционный счёт (ИИС) с начала года просел на 13 000 рублей, на с учётом полученных купонов статус кво сохраняется.

В ТОПе роста акции Русала +12,49%, Делимобиля +8,5%, ФиксПрайса +7,3%. Худший результат недели у КарМани -4,6%, Северстали -3,8% и ОФЗ-ПД 26240 30/07/2036 -2,7%.

- Составной портфель ▲0% 3 858 678,45 ₽

- Вклады ▲0,01% 2 953 725,16 ₽ (Альфа+ВТБ)

- ВТБ Россия💪 ▲1,07% 162 533,84 ₽ (Акционная часть)

- ИИС мой в Сбере ▼0,54% 387 608,98 ₽ (Облиги)

- ИИС СупруЖеньки ▼2,05% 85 917,64 ₽ (Облиги)

- ДжетЛэнд ▲0,89% 171 451,03 ₽ (Краудлендинг)

( Читать дальше )

Собрал портфель акций для конкурса Смартлаба.

- 07 апреля 2024, 07:46

- |

Прогноз на одну неделю вперёд это конечно то ещё казино, но почему бы и не попробовать!

1.Полюс Золото. Тренды красивые, что у Полюса, что у золота.

2. Русал. На сдачу. Да всё те же причины, алюминий хорошо подрос, почему бы ещё недельку не порасти?

smart-lab.ru/q/portfolio/AndreyTok/104227/

Петров, спасибо за развлекуху :)

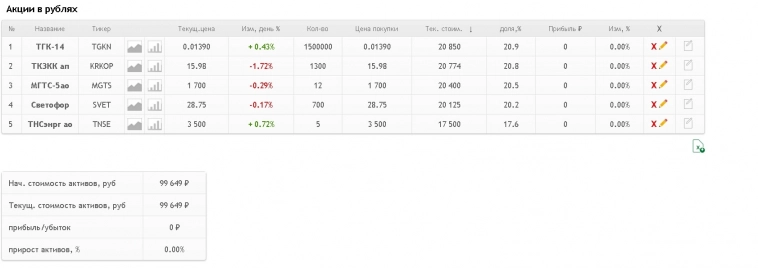

Сбор ракет для конкурса

- 06 апреля 2024, 20:42

- |

КОНКУРС — виртуальный инвестиционный портфель (smart-lab.ru)

Причины покупок

Светофор групп — тенденция роста покупок новых автомобилей

Красный котельщик — перенос продаж в Россию , запас мощей 10%

ГК ТНС энерго- тарифы растут

МГТС- могут быть дивиди

ТГК-14- рост тарифов

#конкурспортфелей

Собрал портфель акций для конкурса Смартлаба

- 06 апреля 2024, 16:18

- |

Решил распределить средства между двумя акциями и будут это Газпром и НЛМК

Газпром. Народное достояние. Сейчас идёт движуха и я верю, что рост продолжится. Еще начался процесс соединения Силы Сибири.

НЛМК. Я ожидаю скорое объявление дивидендов на примере Северстали где она уже порекомендовала выплатить 191,51 рублей на акцию в начале февраля этого года. а потом они выросли на 12 процентов. Считаю НЛМК способно на похожее или даже больше.

На Газпром отвожу 20% портфеля, а на НЛМК 80% портфеля.

Я создал портфель для контроля участия https://smart-lab.ru/q/portfolio/Sluhach/104201/

и ещё у меня осталось 214 рублей

#конкурспортфелей

Среднесрочные портфели (Лукойл Сбер БСП БАШНЕФТЬпр) Спекуляции (ВСМПО АВИСМА РКК ЭНЕРГИЯ) ФОРТС Идеи Мысли

- 06 апреля 2024, 13:40

- |

Друзья,

в этом видео

всего лишь за 7 минут

рассказываю про спекулятивные идеи и про среднесрочные идеи,

на которых удалось заработать на этой неделе.

Неделю назад писал спекулятивную идею по ВСМПО АВИСМА (+13%).

Также в VIP чате обсуждали РКК Энергия (сверх спекулятивная акция),

выкладываю свои портфели (спекуляции – отдельно, ФОРТС – отдельно, среднесрочные портфели – отдельно).

Как говорится, «мухи отдельно, котлеты отдельно».

Среднесрочные портфели растут.

В 2023г. +100%.

В 2024г пока 40% годовых (сравнивать удобно в % годовых)

Часто говорят и пишут, что, мол,

индексу Мосбиржи до максимума (4294) очень далеко.

А зачем держать в портфелях то, что тянет портфель вниз ???

Многие компании — на локальных, некоторые — на исторических максимумах.

Часто, успешные компании развиваются, не успешные падают дальше.

Вероятность продолжения тренда выше, чем вероятность разворота.

Множество компаний — близко к локальным максимумам.

( Читать дальше )

Пенсионный криптофонд. Месяц 11

- 06 апреля 2024, 07:35

- |

Космические криптокорабли бороздят просторы большого криптотеатра, а я ежемесячно вношу небольшую сумму и создаю личный криптовалютный пенсионный фонд. Не знаю, сколько будет стоить биткоин через 50 лет, но знаю, что произошло в моём криптопортфеле за март. Одиннадцатый месяц позади, погнали смотреть.

Стратегия простая. Пополняю ежемесячно портфель на 50 USDT. Покупаю биткоин и эфир, чтобы они были в портфеле 50/50. Покупаю немного альткоинов. Часть оставляю в USDT.

Крипта не идёт в мой основной инвестиционный портфель, в котором только классические инструменты: акции, облигации, фонды и депозиты.

* В BTC указана стоимость всех активов, если перевести их в BTC — так принято в сервисах криптобирж. У меня в портфеле не только BTC, но и ETH, и альткоины, и USDT.

Было на 1 марта:- Эквивалент в BTC: 0,01989072

- Эквивалент в RUB: 113 640 ₽

- Эквивалент в USD: 1 241 $

Пополнил снова на 4 700 рублей (50 долларов по P2P). Купил ETH и разных альткоинов. В марте биткоин обновлял рекорд, откатывался и снова штурмовал истхай.

( Читать дальше )

Набрал Сбер на 28 млн рублей в надежде заработать. А что в итоге?

- 05 апреля 2024, 21:00

- |

🔥Пока индекс штурмует отметку 3400 п. и на рынке царит весенняя эйфория, поделюсь с вами очередным скрином из моей большой коллекции интересных биржевых моментов. Давно не было маленьких вечерних зарисовок — всё обзоры, да отчеты, да подборки...

Не забывайте подписываться на мой «живой» авторский телеграм-канал про инвестиции и финансы.

🏦Скрин был сделан мной 22 ноября 2021 года в сберовской ветке Пульса. Отважный инвестор, всей душой верящий в гений Грефа, набрал больше 89 тыс. акций Сбера со средней в 315 рублей.

Сбер тогда начал активно откатываться с достигнутых в октябре исторических хаёв в 370 руб. за акцию, и народ с криками "Налетай, подешевело!!!" за обе щёки тарил бумаги «по скидке».

🚀Кто-то даже умудрялся ловить маржин-колл на Сбере по 315 — потому что многие набивались в «ракету» с плечами, а на Сбер как наиболее ликвидный актив брокеры давали очень большие плечи.

Скрин из приложения Тинькофф Инвестиции

😱В тот момент, помню, даже 300 рублей по Сберу казались дном, а уж 200 — хомяки не могли представить себе и в кошмарном сне.

( Читать дальше )

Дивидендные акции для долгосрочной стратегии инвестирования!

- 05 апреля 2024, 19:39

- |

✈️Мой портфель

✅Общая стоимость портфеля 15 828 000р

✅Доходность портфеля 35 %

✅Общая прибыль 4 100 000р

На данном этапе инвестирования в портфеле 21 компания, из них далеко не все платят дивиденды.

Но вот одна из них привыкла внимание инвесторов своей привлекательностью. Компания выплачивает дивиденды 3 раза в год.

⛽️ Татнефть

Выручка компании – 1,59 трлн руб (+11,3% г/г)

Чистая прибыль – 287,92 млрд руб (+1,2% г/г)

Дивидендная политика предусматривает дивиденд в размере не менее 50% от чистой прибыли по МСФО и РСБУ. И в каком отчёте будет красивее, по тому и будет выплата, его и берём за основу.

⌛Финальные дивиденды и их размер находится полностью на усмотрении совета директоров. По мнению экспертов они могут составить от 30 до 35 рублей на акцию.

Компания 15 марта опубликовала отличный финансовый отчёт

Выручка и чистая прибыль выросли, долг отрицательный и у Татнефти для выплаты дивидендов на счетах аккумулировалось около 85 млрд. рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал